【最全】2023年牙膏行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

行业主要上市公司:云南白药(000538);两面针(600249);片仔癀(600436)等

本文核心数据:牙膏营业收入;牙膏企业毛利率;牙膏业务收入

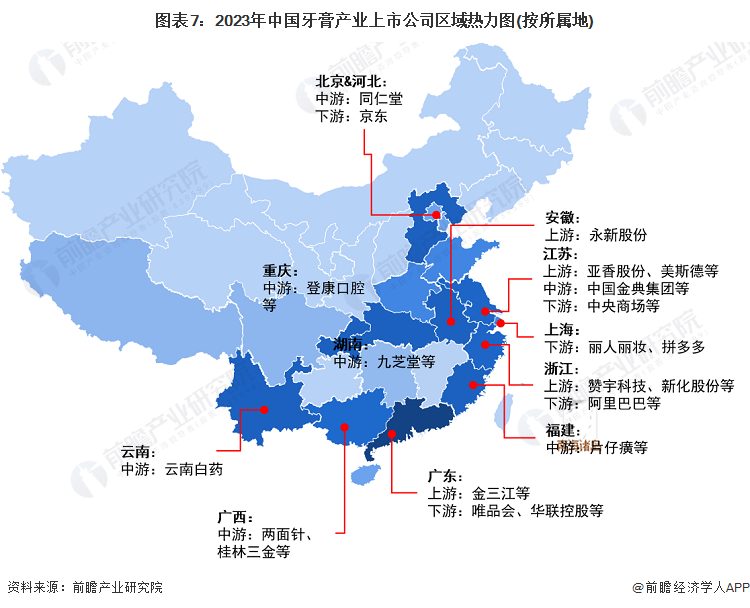

牙膏产业上市公司汇总

中国牙膏产业链其上游原材料主要包括摩擦剂、湿润剂、粘合剂、表面活性剂、香料及甜味剂以及包装材料厂商等;产业链中游主要是各类牙膏生产企业;下游主要为各类销售渠道运营商。

牙膏行业上市公司业务布局对比

从八家本土牙膏企业业务布局来看,2022年云南白药工业产品(自制)业务收入为127.73亿元,占营收比重约35.01%,业务收入规模居行业第一;其次是同仁堂和九芝堂,业务收入分别为98.40亿元和25.26亿元;从业务概况来看,本土牙膏上市公司产品多为中药牙膏,主打抗敏等功能性牙膏。

牙膏行业上市公司牙膏类业务业绩对比

从八家牙膏企业业绩情况来看,云南白药营收规模最大,2022年营收达364.88亿元,含牙膏在内的工业产品业务收入达127.73亿元;其次是同仁堂,2022年营业收入达153.72亿元,含牙膏在内的医药工业业务收入达98.40亿元;然后是九芝堂,营业收入达30.33亿元,中成药类业务收入约25.26亿元。

从毛利率来看,2022年牙膏行业上市企业盈利能力较高,其中桂林三金、九芝堂和云南白药毛利率超60%;其次同仁堂、片仔癀等毛利率也均超40%;两面针2022年毛利率较低。

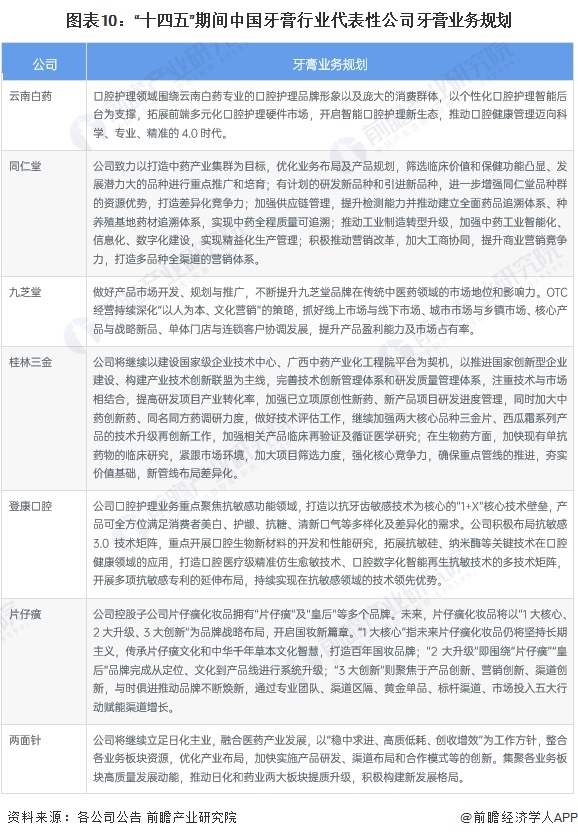

牙膏行业上市公司牙膏业务规划对比

“十四五”期间,牙膏行业上市公司的业务规划为继续壮大产品抗敏等功能特性,深入了解挖掘客户需求,加强品牌推广,打造良好用户生态,注重科技研发等,其具体业务规划如下:

更多本行业研究分析详见前瞻产业研究院《中国牙膏行业市场前瞻与投资规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务