预见2024:《2024年中国免疫抑制剂行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:华东医药(000963);华北制药(600812);丽珠集团(000513);三生国健(688336);先声药业(2096.HK);百奥泰(688177);恒瑞医药(600276);君实生物(688180);荣昌生物(688331)等

本文核心数据:免疫抑制剂市场规模;免疫抑制剂企业市场份额占比;主要免疫抑制剂药品上市产品数量

行业概况

1、定义

免疫功能是机体识别和清除外来入侵抗原及体内突变或衰老细胞并维持机体内环境稳定的功能的总称。根据其作用对象的不同,免疫功能分为免疫防御、免疫监视和免疫自稳三个方面。

免疫功能过强或过弱均会导致疾病的发生。如免疫防御功能低下或缺失可导致多种机会性感染的发生,免疫防御功能过强或持续时间过长,则容易发生超敏反应;免疫监视功能低下的机体容易发生各种肿瘤;免疫耐受机制被破坏,免疫系统攻击自身组织细胞,导致自身免疫性疾病的发生。

免疫抑制剂(immunosupressive agents,ISA)是指能降低或抑制一种或一种以上免疫反应、能够抑制机体免疫应答的药物。免疫抑制剂可作用于免疫反应的不同环节,抑制免疫细胞的发育分化、抗原的加工提呈、淋巴细胞对抗原的识别、T细胞或B细胞的活化和增殖及下游一系列炎症反应过程,通过抑制过度的免疫和炎性反应,恢复内环境的平衡,诱导免疫耐受,在防止器官或组织移植后排斥反应以及治疗由免疫失衡引起的疾病方面发挥着重要作用。

由于目前大部分免疫抑制剂的作用机制尚未完全明了,临床上从化学类型及来源上对其进行分类,主要分为糖皮质激素、细胞增殖抑制剂、微生物代谢产物、生物碱类、生物制剂、中药类、PDE抑制剂、JAK抑制剂等八大类。

2、产业链剖析

免疫抑制剂产业链可划分为三个环节,上游为中药材、原料药、医药中间体、药用辅料、细胞原料、动物原料、微生物原料及制药设备等原料及设备供应;中游包括糖皮质激素、细胞增殖抑制剂、微生物代谢产物、生物碱类、生物制剂、中药类、磷酸二酯酶抑制剂及JAK抑制剂等不同种类免疫抑制剂的生产;下游为医药流通和免疫抑制剂的应用。

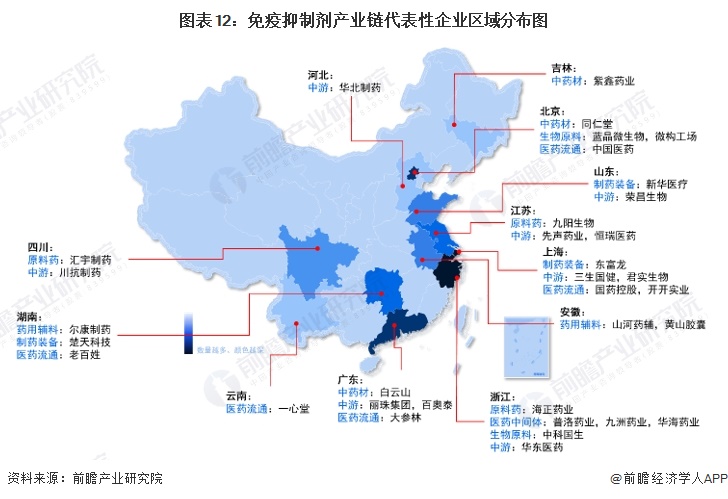

目前,我国免疫抑制剂行业的公司数量较多,分布在产业链各个环节,其中,免疫抑制剂原料药、医药中间体行业代表性企业包括九阳生物、普洛药业等;药用辅料行业代表性企业包括山河药辅、尔康制药等;生物原料的供应企业包括蓝晶微生物、微构工场、中科国生等;制药装备行业的代表性企业为东富龙、楚天科技、新华医疗等;免疫抑制剂生产企业包括华东医药、华北制药、丽珠集团、三生国健及先声药业等;医药流通行业代表性企业包括老百姓、国药控股等。

行业发展历程:生物制剂进入快速发展阶段

纵观免疫抑制剂发展史,20世纪40年代硫唑嘌呤首次被人工合成是第一代免疫抑制剂的开端,20世纪70年代环孢素被发现后第二三代免疫抑制剂获得了快速发展,第一、第二及第三代免疫抑制剂以其作用原理不同来划分,但都属于传统的免疫抑制剂,至今在临床上仍有大量使用,在我国2022年环孢素、他克莫司、吗替麦考酚酯等第二代免疫抑制剂仍是我国免疫抑制剂市场上的前三大品种。但进入21世纪以来,以生物制剂为代表的新型免疫抑制剂因其较高的特异性在临床治疗中的优势逐渐显现而获得了快速发展,全球范围内,生物制剂已占据了免疫抑制剂行业的主要市场份额。

行业发展现状

1、供给:上市生物制剂产品数量少

截至2023年12月,我国免疫抑制剂行业主要药品中,他克莫司、环孢素和吗替麦考酚酯三大第二代免疫抑制剂药物上市产品数量最多,分别有62款、56款和63款;JAK抑制剂中,托法替布上市产品达34款;生物制剂类免疫抑制剂上市产品数量较少,阿达木单抗、利妥昔单抗和托珠单抗上市产品数量分别为13款、8款和7款。

2、需求:他克莫司、吗替麦考酚酯和环孢素销售额最高

器官移植后抗排斥治疗和自身免疫病治疗是我国免疫抑制剂的两大需求领域。器官移植抗排斥治疗领域,根据中国器官移植发展基金会披露的信息,2015-2022年,我国公民逝世后器官捐献量及每百万人口器官捐献率整体均呈上涨趋势,2022年中国公民逝世后器官捐献量5628例,每百万人口器官捐献率上升到3.99,2015-2022年,中国累计完成公民逝世后器官捐献4.02万例,捐献大器官突破12.01万个,我国器官移植事业持续推进,对免疫抑制剂的需求稳定增长。

自身免疫病治疗领域,根据国家卫健委的数据,当前中国自身免疫性疾病的发病人数约为8000万人,这一庞大的患者群体使得中国治疗自身免疫病的免疫抑制剂市场具有巨大的潜力。

从细分产品需求来看,免疫抑制剂行业药品种类繁多,但我国免疫抑制剂行业多年来始终是他克莫司、吗替麦考酚酯和环孢素三个品种需求最高。根据药融云披露的数据,2022年,全国医院免疫抑制剂销售额中,他克莫司、吗替麦考酚酯和环孢素分别占比约31%、23%和13%左右。

3、市场规模:2022年市场规模达290亿元

根据医院和药店免疫抑制剂销售额测算,我国免疫抑制剂行业市场规模已从2013年的67亿元上涨至2022年290亿元,年均复合增长率超17%。

注:以上市场规模为医院及药店免疫抑制剂销售总额。

行业竞争格局

1、区域竞争:东部沿海区域产业链布局较完整

从中国免疫抑制剂产业代表性企业区域分布情况来看,浙江、广东、北京分布最多,东部沿海区域产业链企业分布最完整。

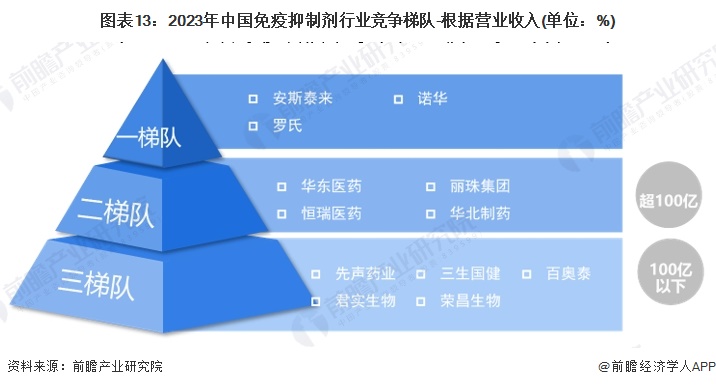

2、企业竞争:2022年华东医药市场份额占比最高

从竞争梯队来看,免疫抑制剂是窄治疗窗药物的典型代表,由于其药代动力学复杂,需要严格监测,因此对仿制药替代提出更高的要求,故在免疫抑制剂市场上安斯泰来、诺华、罗氏等原研药厂商处于第一梯队。华东医药、华北制药等营业收入超百亿的国产企业处于第二梯队。

从免疫抑制剂行业整体市场份额占比情况来看,2022年,华东医药、安斯泰来和罗氏三家企业市场份额占比最高,其中华东医药占比已超25%。

行业发展前景及趋势预测

1、国产替代和生物制剂占比提升是主要趋势

作为窄治疗窗药物的典型代表,免疫抑制剂市场上安斯泰来、诺华、罗氏等原研药厂商处于第一梯队,但国产厂商纷纷加快新药研发,华东医药市场份额也已占据第一,国产厂商生产的仿制药在价格方面具有很大优势,对于需要长期甚至终生服药的器官移植患者及自身免疫病患者而言,价格是重要的考量因素,故预计未来我国免疫抑制剂行业国产替代将加速进行。

相较于传统免疫抑制剂,生物制剂有较高的特异性,只针对靶向分子,对机体正常免疫功能没有明显损害,在增加疗效的同时,也减少了因广泛免疫抑制所引起的不良反应。全球市场上生物制剂已占据主要市场份额,预计将来随着我国企业药物研发能力的增强,生物制剂在我国免疫抑制剂市场上占比将会提高。

2、2029年市场规模或超1100亿元

2013-2022年,我国免疫抑制剂市场规模复合年增长率约超17%。未来,随着我国居民对自身免疫病治疗的认识程度提高,免疫抑制剂行业市场规模增长将会更快。2024-2029年,预计我国免疫抑制剂行业保持25%的复合年增长率,到2028年市场规模或超1100亿元。

更多本行业研究分析详见前瞻产业研究院《中国化学药品制剂行业深度调研与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务