预见2024:《2024年中国骨科骨缺损修复材料行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:奥精医疗(688613);正海生物(300653);春立医疗(688236);威高骨科(688161);凯利泰(300326)

本文核心数据:中国骨科骨缺损修复材料市场规模;中国骨科骨缺损修复材料产品注册数量

行业概况

1、定义

骨科骨缺损是指先天性或后天性疾病以及外伤等原因造成完整骨骼的骨质缺失。骨科骨缺损修复材料通常是指通过手术植入人体以修复骨骼缺损的器件和材料,属于生物医用材料。

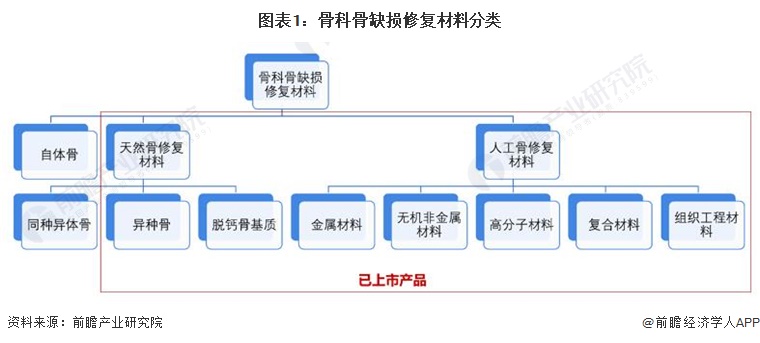

骨科骨缺损修复材料按材料来源,可分为自体骨、天然骨修复材料、人工骨修复材料三大类,其中我国已上市的产品包括天然骨修复材料和人工骨修复材料两大类。天然骨修复材料又包括同种异体骨、异种骨和脱钙骨基质。人工骨修复材料又包括金属材料、无机非金属材料、高分子材料、复合材料和组织工程材料等不同类型产品。

2、产业链剖析

骨科骨缺损修复材料产业链包括上游医用金属材料、无机非金属材料、高分子材料等原材料供应,中游为骨科骨缺损修复材料制造,下游为流通应用环节。

骨科骨缺损修复材料产业链上游参与者包括宝钛股份、宝鸡和信、东方钽业、西部超导等医用金属供应商,四川拜阿蒙、上海贝奥路、麟科泰医疗等医用无机非金属材料供应商和创尔生物、巨子生物、锦波生物、中研股份等高分子材料供应商。中游参与者包括奥瑞生物、鑫康辰医学、联结生物等天然骨修复材料研发生产厂商和奥精医疗、瑞邦生物、赛宁生物等人工骨修复材料研发生产厂商。下游为医疗机构及骨科骨缺损患者。

行业发展历程:复合型人工骨修复材料应用增多

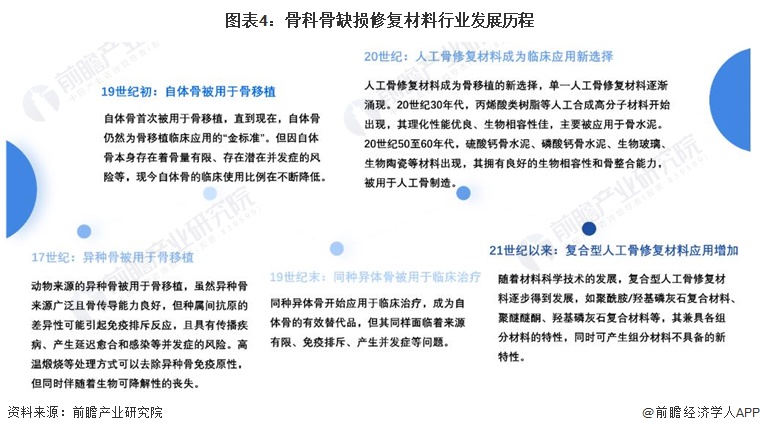

骨科骨缺损修复材料行业的发展历程以其材料来源为脉络,从17世纪异种骨首次被用于骨移植开始,经历了异种骨、自体骨、同种异体骨、人工骨修复材料的演变过程,人工骨修复材料的原材料也在逐渐演变,进入21世纪复合人工骨修复材料得到越来越多的应用。

行业发展现状

1、供给:国产替代进程持续推进

从供给来看,我国骨科骨缺损修复材料产品供给包括境内产品和进口产品,提供进口产品的海外厂商规模和技术等方面较本土企业领先,故进口产品在我国市场上有相当强的竞争力。

但随着本土企业技术进步,我国骨科骨缺损修复材料国产替代进程持续推进。从骨科骨缺损修复材料行业国产替代情况来看,十一五及之前,中国骨科骨缺损修复材料境内产品注册数量为0个;十二五以来,随着国内企业技术不断突破,境内产品注册数量快速增长,国产替代不断加速。十四五时期,随着国内企业整体实力的不断增强以及国家政策的大力支持,仍具有较大的国产替代潜力,截至2023年11月,已注册骨科骨缺损修复材料产品18个。

注:1)以上统计关键词包括“骨修复材料”“骨水泥”等;2)统计日期为2023年11月17日;3)骨科骨缺损修复材料产品种类及命名方式较多,以上为不完全统计。

2、需求:需求量大 市场发展空间大

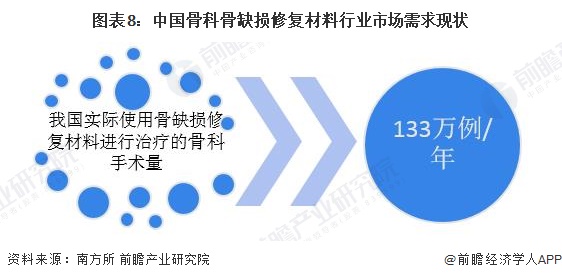

根据南方所的统计数据,在我国每年因交通事故和生产安全事故所致创伤骨折、脊柱退行性疾病及骨肿瘤、骨结核等骨科疾病造成骨缺损或功能障碍的患者超过600万人。目前这些数据反映出我国对于骨科骨缺损修复材料的需求量巨大,市场有较大发展空间。然而,我国实际使用骨缺损修复材料进行治疗的骨科手术仅约为133万例/年。

2、市场规模:快速上涨

我国骨缺损患者规模大,患者治疗比例较低,加之人口老龄化问题加剧,患者规模将继续上涨,骨科骨缺损修复材料临床治疗空间巨大。2022年,骨科骨缺损修复材料行业的市场规模约为43.1亿元,2014-2022年市场规模复合增长率超18%。初步估计,2023年我国骨科骨缺损修复材料行业超53亿元。

产业竞争格局

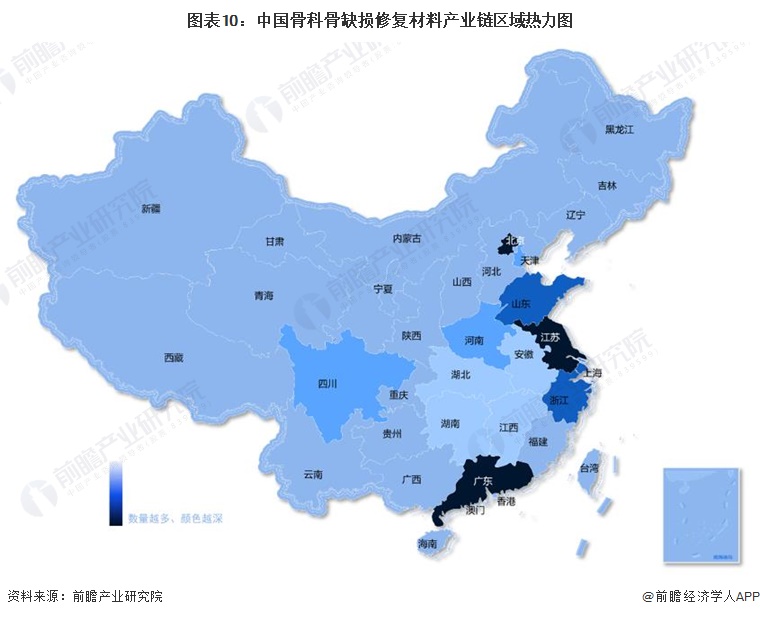

1、区域竞争:江苏、广东产业链企业分布最多

从我国骨科骨缺损修复材料产业链企业区域分布来看,骨科骨缺损修复材料产业链企业主要分布在广东、江苏、北京、上海、山东、浙江等地。

2、企业竞争:市场竞争分散 集中度低

根据研发生产的产品不同,我国骨科骨修复材料行业市场参与者可分为两大派系,分别是天然骨修复材料生产企业和人工骨修复材料生产企业。因临床医生同种异体骨临床应用历史较长形成了一定的使用习惯,故目前我国天然骨修复材料生产企业在市场上所占份额较高。

当前我国骨科骨缺损修复材料行业呈现天然骨修复材料生产企业、人工骨修复材料生产企业两大派系并存,外资企业垄断、本土企业快速发展的格局。

整体来看,市场竞争较为分散,无论从两大派系来看,还是从外资企业、本土企业来看,都未出现明显的行业龙头企业,市场集中度低。

产业发展前景及趋势预测

1、先进材料不断研发 临床应用持续增加

虽然人工骨修复材料不断更新换代,但目前仍存在许多未解决的问题。其中关键问题是材料在体内降解的过程无法与新骨生成速度完美适配,形成的生物材料与骨的混合体不能完全重建生理状态下的骨组织。另外,还存在材料的骨传导性、骨诱导性以及血管诱导活性不能很好地平衡,导致材料修复骨缺损的时效性和区域性严重受限,对于大段骨缺损往往难以快速有效重建。

随着先进材料的不断研发,骨微环境代谢机制的进一步明确,下一代的骨修复材料将不仅具备基础的骨传导性、骨诱导性和血管诱生性,同时还将对不同的生物学活性进行整合和调控,材料在体内的降解与骨的修复达到完美适配,重建甚至加速生理状态下骨修复过程。而随着技术进步,未来骨科骨缺损修复材料临床应用将持续增加,同时监管政策也将持续完善。

2、2029年市场规模或超90亿元

目前,全球骨科骨缺损修复材料行业都处于稳定发展阶段,而中国作为后发力市场,具备高于全球平均水平的增长速度。前瞻预计,2023-2028年,我国骨科骨缺损修复材料行业将处于发展提升阶段,预计到2029年市场规模将超90亿元。

更多本行业研究分析详见前瞻产业研究院《中国骨科骨缺损修复材料行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务