预见2024:《2024年中国葡萄酒行业全景图谱》(附市场现状、竞争格局和发展趋势等)

葡萄酒行业主要上市公司:张裕A(000869.SZ);威龙股份(603779.SH);中信尼雅(600084.SH);王朝酒业(0828.HK);ST通葡(600365.SH);怡园酒业(8146.HK);楼兰酒庄(870372.NQ)等

本文核心数据:中国葡萄酒累计产量及其同比增长;中国葡萄酒市场消费量;中国规模以上葡萄酒企业利润;中国葡萄酒市场行情走势;中国规模以上葡萄酒生产企业销售收入;中国葡萄酒获奖数量区域分布;中国葡萄酒行业市场份额-按葡萄酒业务收入

行业概况

1、定义

根据国际葡萄与葡萄酒组织(International Office of Vine and Wine,简称OIV),葡萄酒只能是破碎或未破碎的新鲜葡萄果实或葡萄汁经完全或部分酒精发酵后获得的饮料,酒精度不能低于8.5度。但是,根据气候、土壤条件、葡萄品种和一些葡萄酒产区特殊的质量因素或传统,在一些特定的地区,葡萄酒的最低总酒度可降低到7.0度。我国国家标准(GB/T 15037-2006)葡萄酒是以鲜葡萄或葡萄汁为原料,经过全部或部分发酵制成的,含有一定酒精度的酒精饮料,其所含酒精度不得低于7.0度。

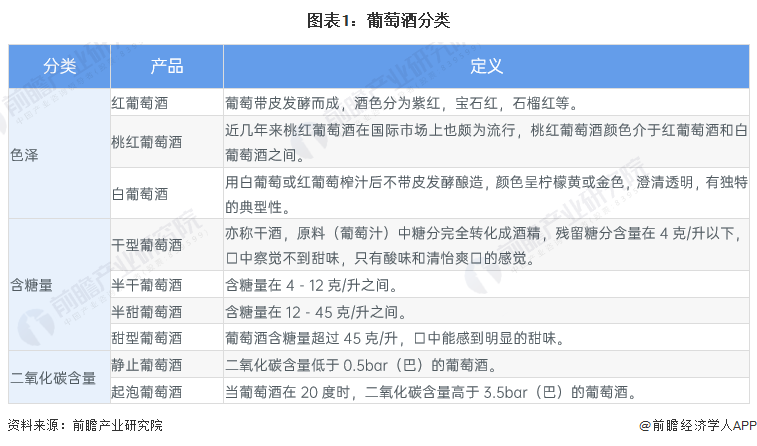

葡萄酒产品可按色泽、含糖量、二氧化碳含量进行分类,具体如下:

2、产业链剖析:涉及环节较多

葡萄酒产业链中上游主要为葡萄的种植,此外还涉及淀粉、酵母、食品添加剂、包装及生产设备等,中游为葡萄酒的制造,下游为消费渠道,具体有经销商、葡萄酒庄、体验店、电商平台等,最后到达终端消费者。

从我国葡萄酒产业链生态图谱来看,酿酒葡萄主要产区有河北昌黎、宁夏贺兰山、山东胶州半岛、东北、新疆、甘肃省威武、山西清徐和西南地区,葡萄酒制造的代表企业有张裕、莫高、长城、通化和威龙等。

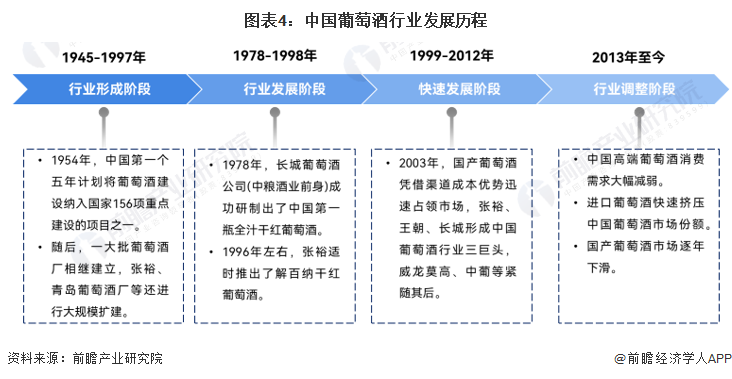

行业发展历程:处于行业调整阶段

中国葡萄酒行业的发展主要经历了四个阶段:行业形成阶段(1945-1997年)、行业发展阶段(1978-1998年)、快速发展阶段(1999-2012年)和行业调整阶段(2013年至今)。随着中国宏观经济增速放缓、国家限制“三公消费”、“八项规定”等有关政策规定的出台,中国高端葡萄酒消费需求大幅减弱。同时,受海外直采比重增加、“零关税”政策等的影响,进口葡萄酒快速挤压中国葡萄酒市场份额。国产葡萄酒市场逐年下滑,至2022年底,国产葡萄酒产量和葡萄酒行业销售收入仍呈现双下降态势。

行业政策背景:保障葡萄酒质量安全

发展至今,政府部门陆续印发了葡萄酒行业从生产到销售各个环节的监管政策,实现葡萄酒质量安全顺向可追踪、逆向可溯源、风险可管控,发生质量安全问题时产品可召回、原因可查清、责任可追究,切实落实质量安全主体责任,保障葡萄酒质量安全。

行业发展现状

1、葡萄酒产量逐年下降

根据国家统计局发布的数据,国产葡萄酒供应持续下降。2022年中国葡萄酒累计产量为21.4万千升,同比下降20.15%。2023年1-10月,中国葡萄酒累计产量仅11万千升,累计同比下降14%。

2、葡萄酒消费量大幅下滑

目前,我国国内仍未能形成浓厚的葡萄酒消费氛围,大多数消费者尚未养成经常饮用葡萄酒的习惯,导致行业抵抗风险能力偏弱。近两年来,在疫情和烈酒的冲击下,我国葡萄酒市场消费量大幅下滑,2022年葡萄酒市场消费量仅为8.8亿升,同比下降16%。

3、葡萄酒行业利润规模下降

从行业利润上来看,中国规模以上葡萄酒企业的总利润呈现出波动下行的态势,其中2022年葡萄酒企业利润2.78亿元,同比下降15%。

4、高档葡萄酒价格下跌,中低档葡萄酒价格上涨

2018-2023年,我国葡萄酒行业高档产品和中低档产品价格呈现相反的变化趋势。高档葡萄酒价格下降趋势,尤其在2020年发生暴跌,主要源于新冠疫情肺炎的影响,高档葡萄酒价格受市场需求影响力度较大;中低档葡萄酒产品价格则稳中带升。2018年初高档葡萄酒和中低档葡萄酒价格分别为347.00元/瓶和71.48元/瓶,到2023年10月,高档葡萄酒价格降至281.6元/瓶,中低档葡萄酒价格则升至80.09元/瓶。

注:统计时间段为2018年1月至2023年10月。

5、葡萄酒行业市场规模下降

随着我国葡萄酒消费量的不断减少,国产葡萄酒企业正面临着巨大的挑战,规模以上企业销售收入不断下滑,从2017年的318.83亿元下滑至2022年的79.04亿元。绝大部分葡萄酒生产经营企业经营困难,行业总体仍处于亏损边缘。

行业竞争格局

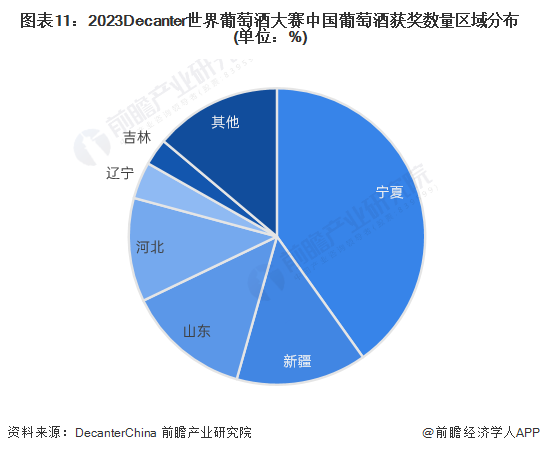

1、区域竞争:宁夏产区遥遥领先奖牌榜

近年来,随着民族、文化自信等因素助力国产品牌崛起,中国葡萄酒品质与世界接轨,屡次斩获国际性大奖,越来越多的消费者和经销商关注并选择国产葡萄酒。国产葡萄酒收割存量市场持续加速,国产替代进口的趋势明显。

Decanter世界葡萄酒大赛是世界最大规模也是影响力最深远的葡萄酒比赛,2023年中国赛区共有274款葡萄酒获得了奖牌。其中,宁夏以110款获奖酒再次蝉联DWWA奖牌榜首位,占比40.1%;新疆和山东分列二、三位,奖牌数量分别为39枚和37枚,占比分别为14.2%和13.5%。

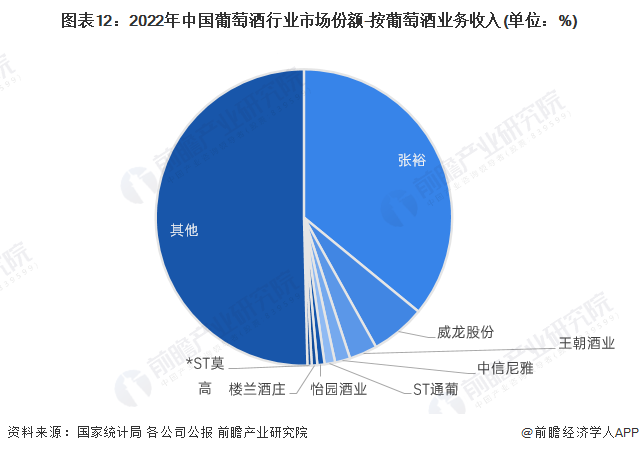

2、企业竞争:张裕市场份额最高

根据国家统计局数据,2022年,我国规模以上葡萄酒生产企业销售收入为79.04亿元。按代表性企业葡萄酒业务营收占行业整体销售收入的比重来看,张裕公司以36%的占比稳居第一;威龙股份排名第二,市场份额为6%;王朝酒业占比3%,排名第三。

行业发展前景及趋势预测

1、发展前景:到2025年葡萄酒产量将达70万千升

根据中国酒业协会发布的《中国酒业“十四五”发展指导意见》,预计到2025年,我国葡萄酒产量将达70万千升,比“十三五”末增长75.0%,年均递增11.8%;销售收入达到200亿元,比“十三五”末增长66.7%,年均递增10.8%;实现利润40亿元,比“十三五”末增长300.0%,年均递增32.0%。

2、发展趋势:葡萄酒消费市场下沉

中国葡萄酒产业历经40多年的积累,“中国葡萄酒”IP的知名度和美誉度将进一步提高,中国葡萄酒业将从品质时代进入品牌时代;同时,葡萄酒品类将逐渐普及化,消费市场将逐渐下沉。

更多本行业研究分析详见前瞻产业研究院《中国葡萄酒行业市场需求预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务