【行业深度】洞察2023:中国电动自行车行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:爱玛科技(603529.SH)、雅迪控股(01585.HK)、新日股份(603787.SH)、九号公司(689009.SH)等

本文核心数据:中国电动自行车企业战略集群状况;中国品牌力指数电动自行车品牌排名情况;中国电动自行车市场集中度等

1、中国电动自行车竞争集群

依据市场竞争力及研发能力,我国电动自行车行业可分为四大竞争集群,即领导者、挑战者、追随者和利基者。整体来看,我国电动自行车行业的挑战者数量较多、利基者较少,主要是由于市场增长潜力较大、竞争者不断涌入。其中,雅迪和爱玛以其强大的市场竞争力及研发能力占据了电动自行车市场的领导者象限;大部分企业则分布在追随者象限,包括绿源、新日、小刀等。

注:①横坐标代表市场竞争力,根据2022年中国电动自行车销量排名得出;

②纵坐标代表研发能力,依据电动自行车企业的专利及研发投入等指标来判定。

2、中国电动自行车品牌排行情况

根据Chnbrand发布的2023年中国品牌力指数(C-BPI),电动自行车品牌排行榜中,排名第一的品牌为爱玛,其次是雅迪、绿源、小刀、小牛。小鸟、台铃、新日、立马、雅马哈分别排名为6至10名。总体来看,前十名品牌在品牌认知与消费者偏好方面差异较大,头部品牌的认知程度以及品牌偏好显著强于排名靠后的品牌,可以看出行业已形成了垄断效应。

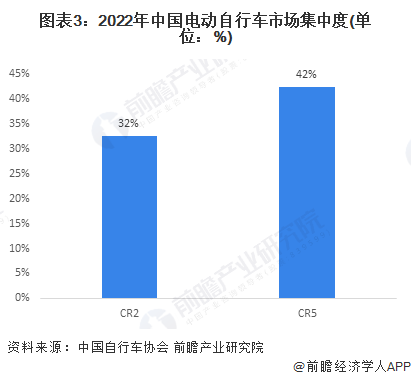

3、中国电动自行车行业市场集中度

从电动自行车的销量来看,2022年,行业前两大龙头公司爱玛、雅迪电动自行车销量分别达到723.7万辆、897.6万辆,而根据中国自行车协会数据,对应2022年我国电动自行车销量约为5000万辆,因此,行业CR2为32%,呈现出明显的垄断效应。行业CR5为42%,表明行业排名第三至五的企业市占率合计达到10%,相比头部两家公司而言,其市占率有明显降低。总体来看,我国电动车行业市场集中度较高。

注:该图表数据中,CR2所指公司为爱玛、雅迪;CR5所指公司为爱玛、雅迪、绿源、小刀,小牛。

4、中国电动自行车企业布局及竞争力评价

从我国电动自行车代表性企业的布局情况来看,电动自行车销售网点最多的企业为台铃,其次为雅迪。已知销量的品牌中,雅迪电动自行车销量最多,2022年电动自行车销量为897.60万台。

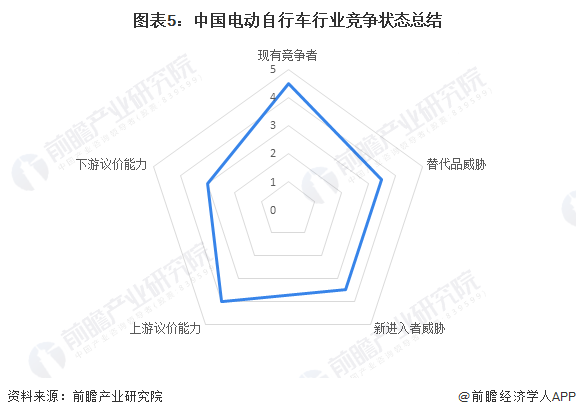

5、中国电动自行车行业竞争状态总结

我国电动自行车行业中,现有竞争者竞争较为激烈,主要表现为行业现有竞争者较多,同时市场集中度较高,这就导致尾部市场竞争非常激烈。供应商议价能力方面,行业对供应商的议价能力较强,主要原因为电动自行车原材料来源广泛,上游供应商数量较多,同时,原材料产品同质化程度较高。消费者议价能力方面,行业对消费者的议价能力分两种情况,对消费者议价能力较强的主要为头部品牌以及技术密度程度较高的公司,而非头部公司对消费者议价能力较弱。潜在进入者威胁方面,行业潜在进入者危险不大,虽然行业近年来增速较快,规模较大,但同时行业有较高的技术壁垒,同时,行业集中度较高,对于新进入者并不友好。替代品风险方面,行业替代品风险也不大,虽然与电动自行车类似的产品有电动摩的、电动轻摩等,但由于电动自行车行驶速度较低,安全性较高,同时,由于电动自行车是非机动车,相比于电动摩的、电动轻摩,电动自行车可行驶的区域较为广泛,可完美解决“最后一公里”痛点。

更多本行业研究分析详见前瞻产业研究院《中国电动自行车行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务