【投资视角】启示2023:中国轻医美行业投融资及兼并重组分析(附投融资汇总、产业基金和兼并重组等)

行业主要上市公司:爱美客(300896)、昊海生科(688366)、华熙生物 (688363)、华东医药(000963)、朗姿股份(002612)、华韩整形(430335)等

本文核心数据:中国轻医美行业投融资事件数量及金额;轻医美行业投融资轮次分布情况;中国轻医美行业投融资事件分布情况;中国轻医美行业投融资事件汇总

全文统计口径说明:本文所采用的数据及事件汇总来源为IT桔子,搜索词条为“医美”,范围为“国内”,并且剔除不符合“轻医美”定义的项目。

1、轻医美行业投融资热度总体回落

从行业投融资事件数量来看,2010年至2018年行业投融资事件数量持续增长,投融资金额也随之水涨船高,而2019年行业投融资热度断崖式下降,随后2021年又快速反弹,紧跟着2022年至2023年,投融资热度再度下降。总体来看,2018年以前,轻医美行业投融资发展较为稳定,基本实现逐年增长,而2018年至2023年,行业投融资情况波动较大,在巅峰时期2021年,行业投融资事件数量为36起,已知投融资金额为41.71亿元。2023年1至10月,行业投融资事件数量为16起,已知投融资事件金额为4.96亿元。

2、轻医美行业投融资仍处于早期阶段

总体来看,行业中绝大部分事件为天使轮投资,占比达到32.81%,Pre-B轮之前的投资事件数量占据80%以上。行业投融资阶段仍然较为靠前。仅有不到8%的项目走到了C轮及之后。

3、轻医美行业投融资主要集中一线城市

从各地的投融资事件数量拉看,北京、上海、广东轻医美行业投融资热度较高,同时,北京轻医美行业投融资热度最高,主要是由于住在这些地区的消费者通常拥有较高的消费水平,对于美的追求也较为积极,因此,轻医美项目通常选择在这三个地方进行落实。而北京市项目数量又遥遥领先于第二名上海,表明北京市轻医美整体投资氛围属全国最佳,美业服务发达。

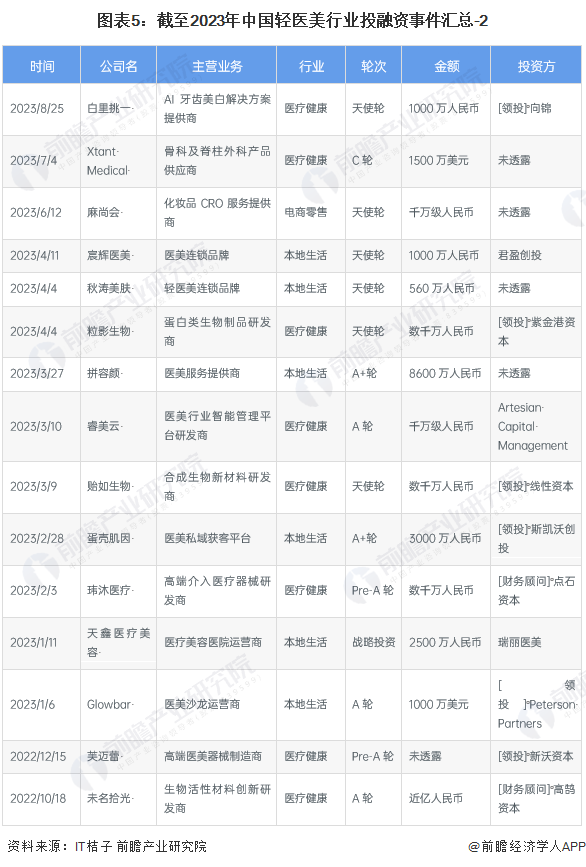

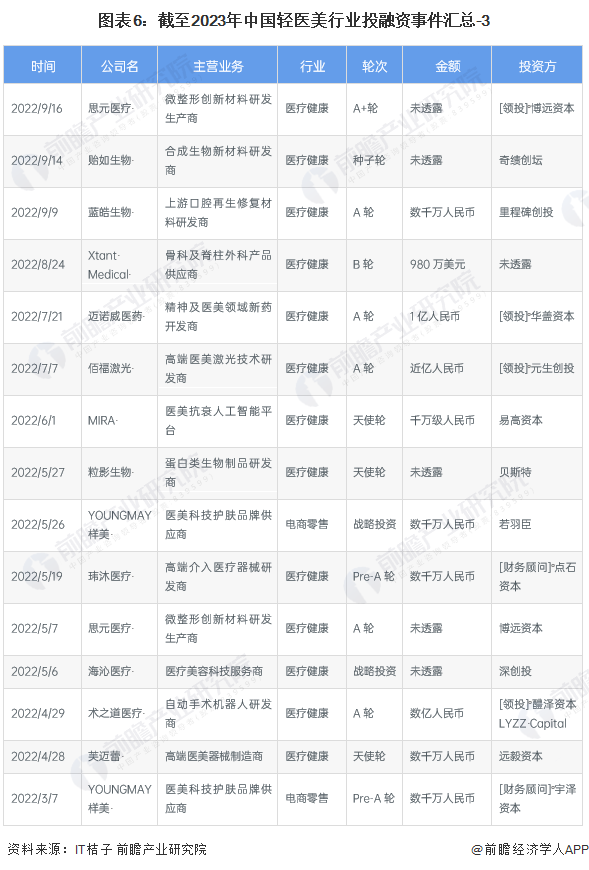

4、轻医美行业投融资事件汇总

截至2023年10月31日,我国轻医美行业投融资事件汇总如下:

5、轻医美不改“医疗健康”属性

从行业分布来看,2022年至2023年10月,我国轻医美行业投融资事件所属细分行业类别包括医疗健康、电商零售、本地生活三大类,其中,医疗健康占比最大,高达72.5%,其次为本地生活,占比为15%,电商零售占比为10%。

从投资机构性质来看,基本所有已透露投资机构的投资事件中,投资方多数为PE、VC机构,有三家行业参与者,除此之外,并无央企、国企背景的投资子公司等。这一构成表明行业市场化程度较高,风险和回报相对也较高。

6、轻医美企业纵向延伸产业链

近年来,中国轻医美行业发生的兼并重组事件多出于多元化经营、上游企业后向一体化、中游企业扩大规模等目的,例如朗姿股份继续收购医美机构,提高医美产业布局;新氧收购奇致激光,拓宽产业链布局,增加公司轻医美产品供给。2019-2023中国轻医美行业主要兼并重组事件汇总分析如下:

7、轻医美行业投融资及兼并重组总结

更多本行业研究分析详见前瞻产业研究院《中国医疗美容行业市场需求预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务