【投资视角】启示2024:中国预镀镍行业投融资及收购兼并分析(附投融资事件和收购兼并事件等)

预镀镍行业主要上市公司:东方电热(300217.SZ);甬金股份(603995.SH)

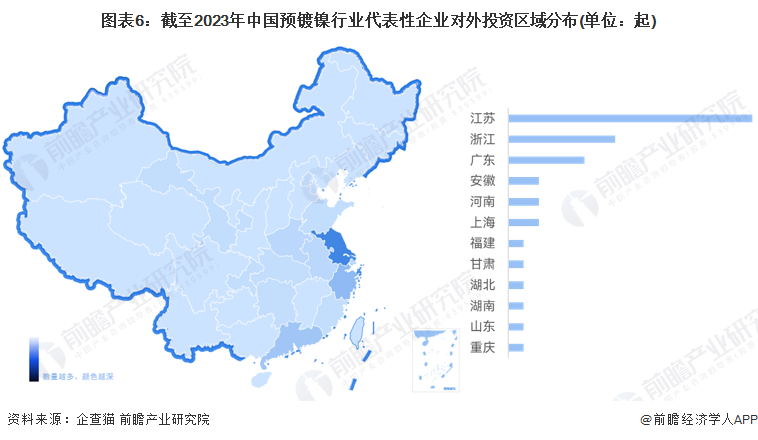

本文核心数据:中国预镀镍行业代表性企业对外投资区域分布及行业分布;中国预镀镍行业代表性企业收购兼并数量;中国预镀镍行业代表性企业收购兼并方式分布

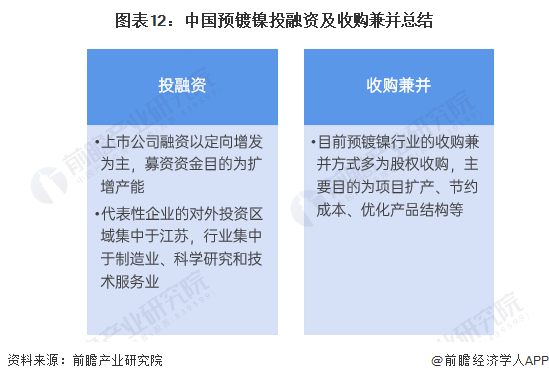

1、上市企业融资主要用于扩增产能

我国预镀镍行业处于起步阶段,融资事件鲜少发生,主要为行业上市企业定向增发,募集资金目的以扩增产能为主,如东方电热2022年9月募集资金净额2.94亿元,其中约1.89亿元用于投资“年产2万吨锂电池预镀镍钢基带项目”,以打破公司产能瓶颈,扩充优质产能。

2、代表性企业对外投资集中于江苏

从预镀镍行业代表性企业的对外投资来看,截至2023年10月,东方电热和甬金股份分别发生22起和17起对外投资事件,积极布局产业链上下游领域。

注:数据统计时间为2023年10月26日,下同,不再赘述。

从区域分布来看,截至2023年10月,预镀镍行业对外投资事件主要分布在江苏,投资事件数量达16起;其次是浙江和广东,分别发生7起和5起对外投资事件。

从行业分布来看,截至2023年10月,制造业是预镀镍企业最主要投资的行业,共发生19起对外投资事件;其次是科学研究和技术服务业,共发生12起对外投资事件,预镀镍行业代表性企业加大投资力度以增强产品研发、生产能力。

3、收购兼并方式多为股权收购

截至2023年10月,预镀镍行业收购兼并事件集中于东方电热、甬金股份、永盛新材三家代表性企业,共发生30起,主要目的为项目扩产、节约成本、优化产品结构等。2023年10月25日,东方电热拟在泰兴黄桥经济开发区内购买约114亩项目储备用地,预计购买土地总价约4000万元,用于后续的预镀镍钢带材料扩产项目储备用地,有利于进一步提高东方九天(东方电热全资子公司)预镀镍材料的产能,更好地满足市场需求。

从代表性企业披露的数据来看,2012-2023年我国预镀镍行业收购兼并数量呈波动上升趋势,2022年热度最高,达6起。

当前,我国预镀镍行业收购兼并方式主要包括:股权收购、资产收购以及向子公司增资。其中,股权收购占比最高,共发生16起,金额超13亿元;资产收购包括厂房等有形资产收购以及土地使用权、专利使用权等无形资产收购,共发生10起收购兼并事件,但金额不大;向子公司增资金额较高,超4亿元。

4、中国预镀镍投融资及收购兼并总结

更多本行业研究分析详见前瞻产业研究院《中国镍铁行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务