预见2024:《2024年中国基因编辑行业全景图谱》(附市场现状、竞争格局和发展趋势)

行业主要上市公司:吉玛基因(430601.NQ)、诺唯赞(688105.SH)、药康生物(688046.SH)、南模生物(688256.SH)等

本文核心数据:产业链;基因编辑药物研发情况;基因编辑区域竞争格局等

行业概况

——定义

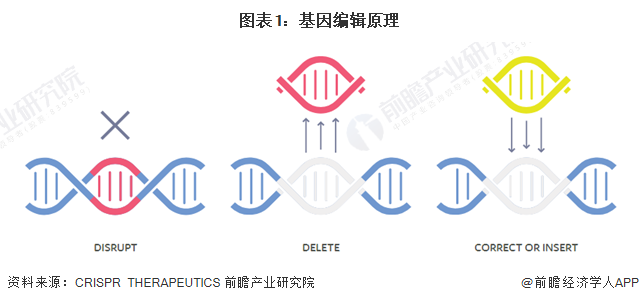

根据中国科技术语的定义,基因编辑(gene editing)是对生物体的基因组及其转录产物进行定点修饰或者修改,以改变目的基因或调控元件的序列、表达量或功能。根据《基因编辑治疗原发性免疫缺陷病》(刘珊,2021),基因编辑是一种通过删除、插入或替换基因组的某个片段或特定碱基使基因组发生特定变化的分子技术,目前广泛用于生物学研究中。起初该技术通过产生DNA双链断裂(DNA double-strand breaks,DSB)激活非同源末端连接及同源定向修复等细胞内源性修复机制发挥作用。前者在断裂位点随机引入插入缺失,后者则以供体DNA为模板诱导可预测的基因表达。

——产业链剖析:产业链技术密度高

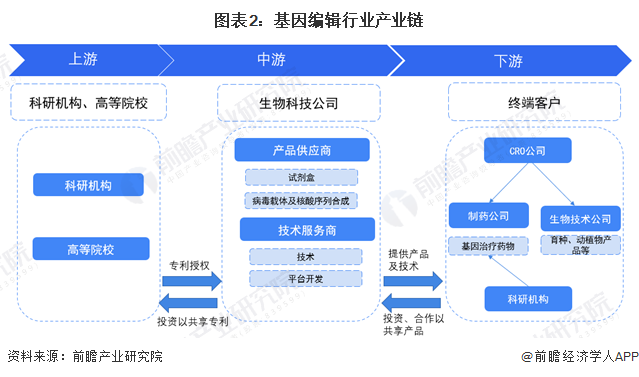

从产业链整体环节来看,不同于其他行业,基因编辑行业上游通常不是企业,而是科研机构、高等院校等研究团队,这些研究团队将专利授权给中游的生物科技公司,同时,生物科技公司通过对科研团队投资以共享专利。中游的生物科技公司可分为两大类,一类是基因编辑产品供应商,一类是基因编辑技术服务商,产品供应商指试剂盒、病毒载体及核酸序列合成等供应商,技术服务商通常提供相关的技术平台。下游终端客户主要包括CRO公司、制药公司、生物技术公司、科研机构四大类。通常,生物科技公司为这些下游公司提供产品和技术,相应的,下游公司会对生物科技公司进行投资或与其合作以共享产品。

从参与者来看,上游科研机构、高等院校均为国内外顶级科研机构和大学,例如中科院生化交叉研究中心、哈佛大学、清华大学、北京大学等。中游企业中,产品供应商包括源井生物、信念医药、吉玛基因、诺唯赞等,技术服务商包括集萃药康、九天生物,南模生物、博雅辑因等。下游CRO公司包括赛业生物、博腾生物、冠科生物等,制药公司包括芳拓生物、凌意生物、纽福斯等,生物技术公司包括先正达、舜丰生物等。

行业发展历程:技术更新换代推动行业发展

从发展历程来看,基因编辑行业起步于1973年,由于道德伦理以及监管限制等原因,早期基因编辑技术的探索领域、运用领域多集中在农业领域。在1996年,孟山都公司推出了第一批基因修饰农作物,2012年起,CRISPR技术被发现,到2015年CRISPR技术持续被论证,到2023年,CRISPR和Vertex完成了向FDA提交其产品exa-cel上市核准申请,其基因治疗产品有望在2023年上市。

行业政策背景:技术与伦理两头抓

从政策发展来看,我国在二十世纪九十年代就认识到遗传基因对于生物科学的重要性,以及其作为一个国家、人种的“数据库”,需要较高的安全性和保密性。此后,开始加强我国对于基因研究的探索。2000年以来至今,我国政策端发布了较多规范性政策,总体立场为,支持行业发展,认同并支持基因编辑在医疗、农业领域的作用,但对于试验中可能产生的风险采取相对保守的态度,同时,对于涉及到人类胚胎、人类本身的试验,立场和态度则更加保守。

行业发展现状

——基因编辑技术概述

截至2023年,主要的基因编辑技术可分为三种,分别为ZFN技术、TALEN技术、CRISPR/Cas9技术,其中,ZFN技术是相对较为早期的技术,这项技术自发现以来,长期处于被垄断的情况。从打靶准确率来看,ZFN准确率通常在30%左右(《基因编辑技术的发展前景及伦理与监管问题探讨》,赵钦军,韩忠朝,2016),ZFN的识别结构域中存在前后序列的依赖效应,使得ZFN设计和筛选效率并不高。此外,由于ZFN的筛选和设计方面还存在较大的技术困难,且ZFN的脱靶切割会导致细胞毒性,因此ZFN暂无较大突破,其商业化潜力相比其他技术手段来讲较低。TALEN技术相比ZFN技术来讲,特异性有所提升,TALE蛋白与DNA碱基是一一对应的,并且对碱基的识别只由两个氨基酸残基决定,这相对于.ZFN的设计要简单得多。但是在实际构建的过程中,TALE分子的模块组装和筛选过程较为复杂,需要大量的测序工作,因此商业化潜力也并不高。CRISPR/Cas9系统是一个天然存在于原核生物的RNA干扰系统,其介导的基因组编辑过程精确度较高,同时细胞毒性也有所降低,但是该技术也存在一定不足,即如果目标序列周围不存在PAM(前间区序列临近基序),则Cas9蛋白不能对任意序列进行切割,意思为,只有当目标序列周围存在特定的标记物时,该技术才能得以实现。此外,该技术脱靶概率相比于前两项技术而言更大。

——全球基因编辑市场概况

从全球市场规模来看,近年来,全球基因编辑市场规模快速增长,根据Allied Market Research以及Global Market Research统计,2021年至2022年,全球基因编辑行业市场规模由48.11亿美元增长至54.12亿美元,2022年同比增速为12.49%。总体来看,行业增速较快,市场规模仍有较大的增长空间。

从公司布局来看,CRISPR技术更受欢迎,在全球领先的基因编辑公司中,绝大部分均采用CRISPR技术,且可以看出,成立时间越靠近现在,采用CRISPR技术的公司越多。少数坚持走ZFN或TALEN等技术路线的公司多是出于难以放弃技术垄断优势以及对于不同技术的看法与主流市场不尽相同,例如,Cellectis公司的Sourdive认为,当进行大量基因剪切或修饰时,CRISPR会导致非目标点的切除,产生脱靶的现象。因此,在大规模基因编辑应用中,CRISPR的效率低于TALEN。TALEN的高精确度在工业生产中更具有优势。如果在生产中使用CRISPR技术,则需要检查每个细胞以确证是否脱靶。这是一项极其复杂繁琐的工作。因此目前CRISPR更适用于前期筛选,而非工业生产。

——基因编辑应用情况

基因编辑技术主要应用于农业、疾病治疗领域,其中,在农业中的应用主要为作物育种与畜禽品种改良,在疾病治疗领域中,主要是通过相关医药的研发以达到对患者的治疗目的。

具体来看,基因编辑技术在农业中的应用时间较早,主要是由于在农业领域中,监管环境相对宽松,且不涉及伦理道德层面的风险,因此,农业领域基因编辑技术已进入产业化应用阶段,已成功应用于烟草、水稻、小麦等作物的高产量高抗性新品种的选育,以及抗致命性病毒的猪,产含生长因子牛奶的牛等经济性畜禽品种改良。而在疾病治疗领域,基因编辑技术也展现出了较大的应用潜力。我国在基因编辑技术应用于生物医药研发和疾病治疗中开展了大量研究,先后在生殖、遗传性疾病、癌症、艾滋病等疾病的治疗中获得了重要突破,并首次将CRISPR技术应用于人类胚胎的基因编辑,成功修复了人类胚胎中导致β型地中海贫血的基因。同时,在修正人类胚胎中的致病点突变试验中,我国也取得了一定的成果。

——基因编辑药物研发情况

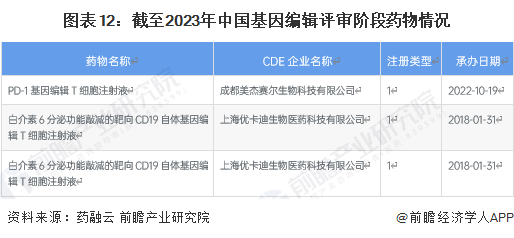

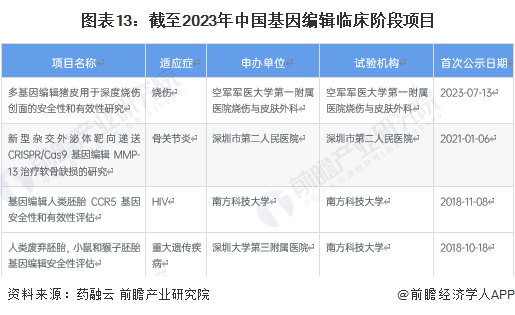

根据药融云数据,截至2023年,我国基因编辑药物研发情况包括3款评审中的药物以及4项临床试验阶段的项目。其中,评审阶段的药物分别为PD-1基因编辑T细胞注射液、白介素6分泌功能敲减的靶向CD19自体基因编辑T细胞注射液、白介素6分泌功能敲减的靶向CD19自体基因编辑T细胞注射液,处于临床试验阶段的项目分别为多基因编辑猪皮用于深度烧伤创面的安全性和有效性研究、新型杂交外泌体靶向递送CRISPR/Cas9基因编辑MMP-13治疗软骨缺损的研究、基因编辑人类胚胎CCR5基因安全性和有效性评估、人类废弃胚胎,小鼠和猴子胚胎基因编辑安全性评估。

行业竞争格局

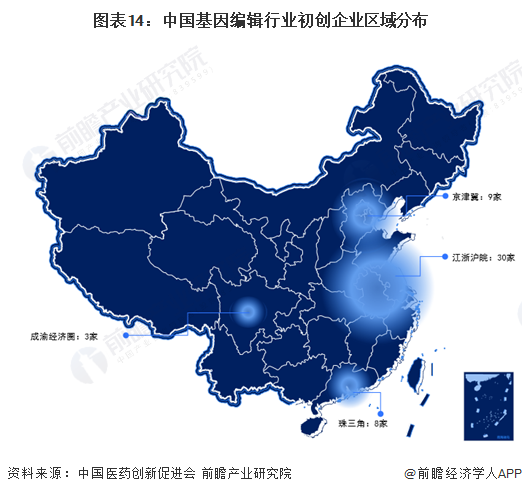

从竞争格局来看,我国基因编辑行业正处于发展前期,初创企业较多。从相关初创企业的空间分布来看,根据中国医药创新促进会,我国50大基因编辑初创企业主要分布在江浙沪皖地区,其次,京津冀、大湾区、成渝经济圈有少量分布。

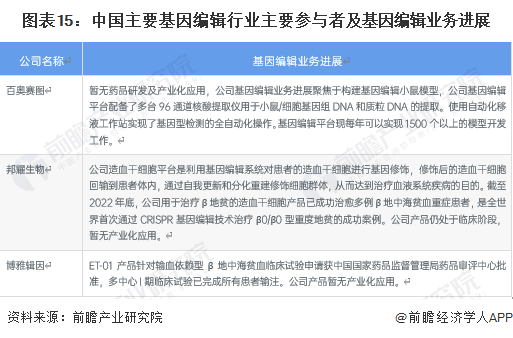

从公司综合实力以及科研水平情况来看,我国基因编辑行业中的领头公司包括邦耀生物、百奥赛图、博雅基因等。截至2023年,我国基因编辑行业仍然属于蓝海行业,行业发展潜力较大。

行业发展趋势分析

结合基因编辑行业下游需求、行业技术手段更新需求以及行业热门技术发展方向等多方面因素考虑,未来,我国基因编辑行业的发展趋势主要体现在基因编辑工具多样化、精准化发展;基因编辑技术加速药物研发效率以及机器学习与基因编辑融合发展三大方向。具体分析如下图所示:

更多本行业研究分析详见前瞻产业研究院《中国基因修饰行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务