预见2023:《2023年中国抗焦虑药行业全景图谱》(附市场规模、竞争格局和发展前景等)

本文核心数据:竞争格局;发展现状

行业发展概况

1、定义

随着我国社会不断发展,人们面临的生存及竞争压力也日益加重,加之近年来老龄化步伐逐渐加快,我国焦虑障碍的发病率逐渐呈上升趋势。根据《中国精神障碍疾病负担及卫生服务利用的研究》项目的调查结果显示,排除痴呆后,在六大类精神障碍(心境障碍、焦虑障碍、物质使用障碍、冲动控制障碍、精神分裂症及相关精神病性障碍、进食障碍)中,焦虑障碍为12个月患病率及终生患病率最高的一类精神障碍,分别为5.0%和7.6%,属于国内最常见的精神障。

抗焦虑药(Antianxiety Drugs),是指人体使用后,在不明显或不严重影响中枢神经其他功能的前提下,选择性地消除焦虑症状的药物。抗焦虑药治疗效果显著、安全性较高、副作用较小,且兼具抗焦虑、松弛肌紧张及镇静安眠等作用,使其成为临床实践中治疗焦虑症最常用的治疗方案之一。

按照临床角度分类,抗焦虑药大致可分成单纯抗焦虑用药、复合制剂及具有抗焦虑作用的新型抗抑郁药三类。按照时间进程分类,抗焦虑药可分为第一代抗焦虑药物(甲丙氨酯类)、第二代抗焦虑药物(苯二氮䓬类药物)、第三代抗焦虑药物(阿扎哌隆类)。

2、产业链剖析

抗焦虑药研发上游基础化工原料、医药中间体、药用辅料等行业,其中药用辅料包括固体制剂辅料、液体制剂辅料和新型药用辅料。中游按照产品分类可分为坦度螺酮、丁螺环酮、劳拉西泮、阿普唑仑、奥沙西泮、地西泮等。下游目标客户主要为医院药房和患者等。

目前,我国抗焦虑药研发上游企业主要为山河药辅、东宝生物、诺康达医药等企业,中游主要有北大医药、济川药业、恩华药业、力生制药等企业。

行业发展历程:行业处于起步期

第一代抗焦虑药物的代表是甲丙氨酯类(meprobamate,安宁、眠尔通),是20世纪50年代以前主要的抗焦虑药物。其安全性低,容易产生依赖性和严重的戒断反应,现已停止使用。

第二代抗焦虑药物是苯二氮䓬类药物(benzodiazepines,BDZ)。1955年,Sternbach和Reeder研制成功氯氮(Chlordiazepoxide)(利眠宁),1960年正式推出,是第一个苯二氮䓬类抗焦虑药物,在抗焦虑史上具有划时代意义。其迅速取代甲丙氨酯类,而成为当时抗焦虑药物的首选。此后对这一类化合物继续研究,通过消除与生理活性无关的基团,和对分子结构中活性较高的部分进行拼环等改造,开发出了不良反应更小,在体内更稳定的苯二氮䓬类药物,如地西泮(Diazepam)、阿普唑仑(Alprazolam)等。

迄今为止,科学家们已经开发出2000多种BDZ。BDZ以其良好的抗焦虑效果,和相对安全轻微的不良反应而得到广泛应用,但BDZ药物容易产生耐受性,长期应用可产生精神依赖和躯体依赖,突然停用可引起戒断症状。BDZ不具有受体选择性,抗焦虑的同时还带来肌肉松弛、镇静催眠和影响精神运动和认知功能的作用,并且BDZ滥用在医学领域和非医学领域逐渐成为令人困扰的问题。尽管如此,BDZ目前仍是使用最广泛的抗焦虑药物。

第三代抗焦虑药物为阿扎哌隆类(Azaperone),主要是选择性作用于大脑边缘系统的5-HT1A受体,为5-HT1A受体部分激动剂,也被称为5-HT能抗焦虑药,代表药物有丁螺环酮(Buspirone)和坦度螺(Tandospirone)。1972年Wu和Rayburm首次合成丁螺环酮,1996年坦度螺酮在日本获准上市。这类药物抗焦虑作用明确,选择性高,没有BDZ导致的不良反应,对认知功能影响小,目前在临床中也得到普遍使用。

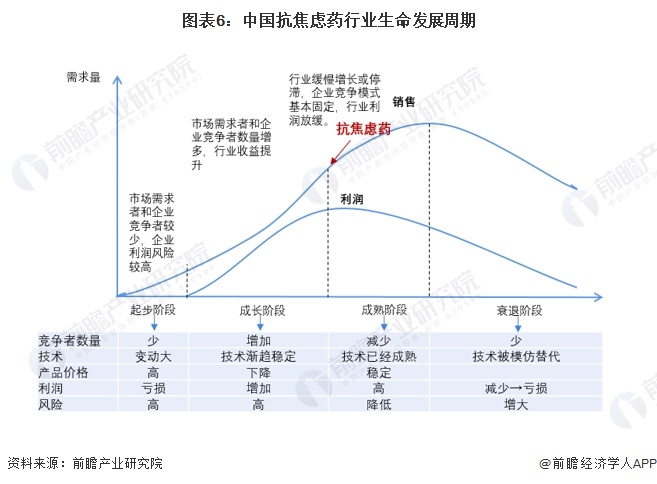

依托行业不同生命阶段关键因素的发展特征对行业的成熟度进行综合判定和分析,目前我国抗焦虑药行业处在行业成熟阶段。

行业政策背景:规范、鼓励双线政策带动行业发展

依据《“十四五”医药工业发展规划》,我国将积极探索人工智能、云计算、大数据等技术在研发领域的应用,通过对生物学数据挖掘分析、模拟计算,提升新靶点和新药物的发现效率。《发展规划》关于抗焦虑药产业的相关摘录如下表:

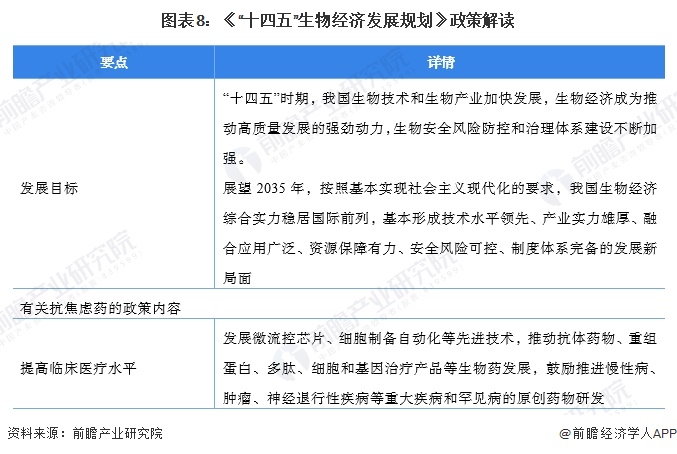

依据《“十四五”生物经济发展规划》,我国将积极利用云计算、大数据、人工智能等信息技术,对治疗适应症与新靶点验证、临床前与临床试验、产品设计优化与产业化等新药研制过程进行全程监管,实现药物产业的精准化研制与规模化发展。《发展规划》关于抗焦虑药产业的相关摘录如下表:

依据《“十四五”国民健康规划》,到2025年,我国的卫生健康体系将更加完善,中国特色基本医疗卫生制度逐步健全,重大疫情和突发公共卫生事件防控应对能力显著提升,中医药独特优势进一步发挥,健康科技创新能力明显增强,人均预期寿命在2020年基础上继续提高1岁左右,人均健康预期寿命同比例提高。《发展规划》关于抗焦虑药产业的相关摘录如下表:

行业发展现状

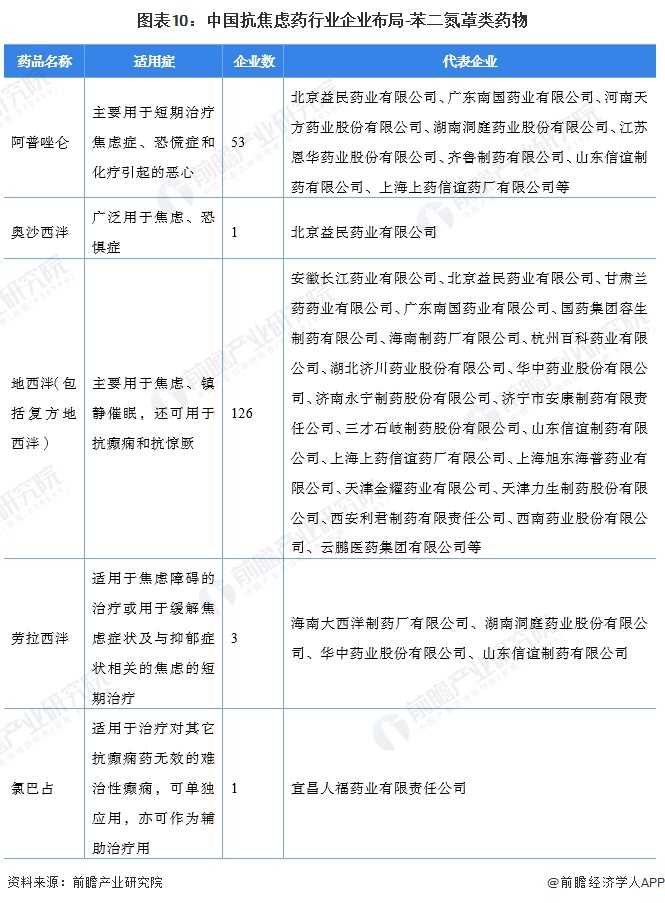

1、苯二氮䓬类药物(第二代抗焦虑药物):多数企业布局地西泮

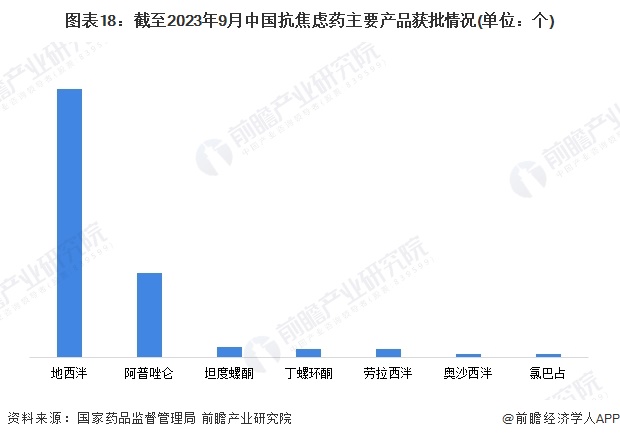

苯二氮䓬类药物的主要品种有阿普唑仑、奥沙西泮、地西泮(包括复方地西泮)、劳拉西泮、氯巴占。其中,大部分公司布局了地西泮。

2、阿扎哌隆类(第三代抗焦虑药物):仅有1家国产厂商生产坦度螺酮

第三代抗焦虑药物主要为丁螺环酮、坦度螺酮。其中,坦度螺酮国产厂家只有四川科瑞德制药股份有限公司。

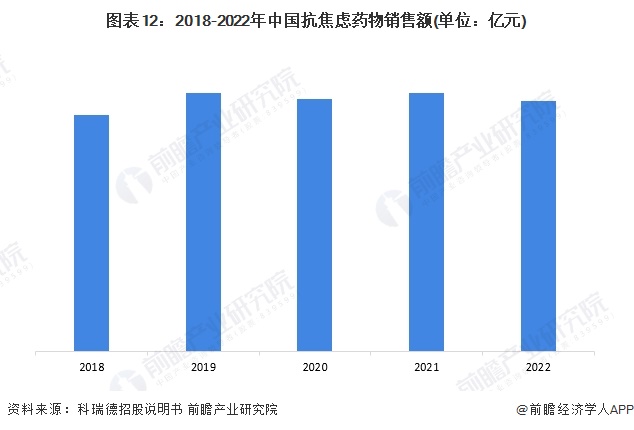

3、抗焦虑药物市场规模:近年来保持在100亿元左右

根据科瑞德招股说明书的数据,目前,临床实践中药物治疗仍是治疗焦虑障碍最常用的方法之一。近年来,我国抗焦虑用药市场销售额整体保持稳定,2018年至今保持在100亿元左右。2022年,我国抗焦虑药物的销售额为101.56亿元。

行业竞争格局

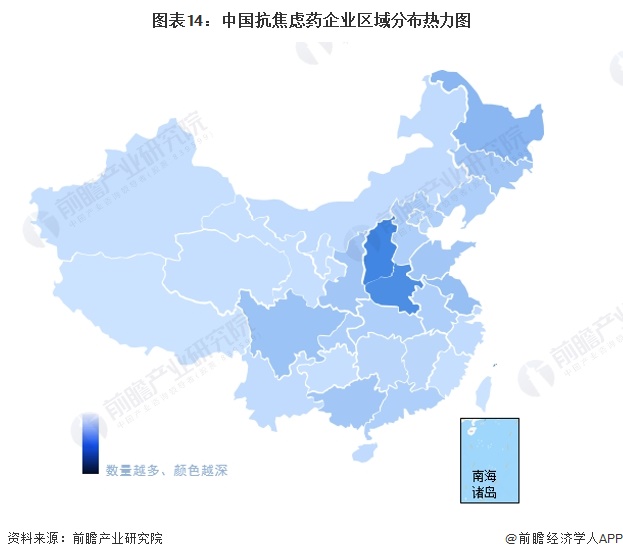

1、区域竞争:区域性特征明显,集中在山西和河南

目前,我国抗焦虑药企业主要集中在山西和河南。其中,位于山西的企业数量有23家,其次是河南,为21家。

2、企业竞争:恩华药业是国内唯一一家专注于中枢神经系统药物研发和生产的上市企业

目前,我国抗焦虑药行业上市企业的产品主要为丁螺环酮、坦度螺酮、地西泮、阿普唑仑。其中,阿普唑仑片只有恩华药业一家上市公司进行了布局。

3、产品竞争:

(1)中西药类别:抗焦虑化学药占据97%以上的市场份额

按照中西药类别划分,抗焦虑化学药占据我国抗焦虑药物的主要部分。2018年至2022年我国抗焦虑化学药的销售额由94.68亿元增长至99.61亿元,占抗焦虑药物总体市场的比重保持在97%以上。

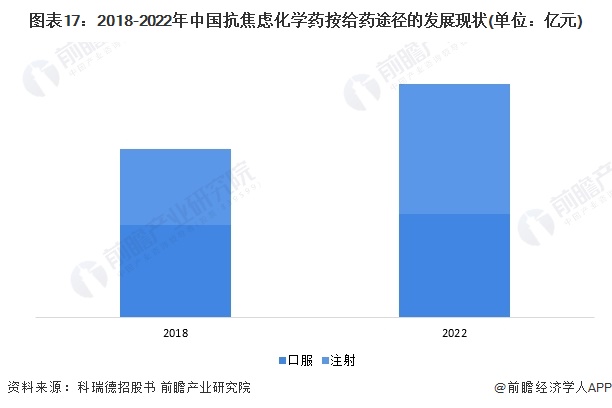

(2)给药途径:口服抗焦虑化学药占据90%以上的市场份额

在我国抗焦虑化学药市场,给药途径主要分为口服和注射,口服属于最主要的给药途径。2018年至2022年抗焦虑口服化学药的销售额由88.94亿元增长至89.76亿元,占抗焦虑化学药市场的比重保持在90%以上。

(3)生产许可证:地西泮生产许可证最多

截至2023年9月15日,我国药监局共颁发了182个地西泮生产许可证、57个阿普唑仑。但值得注意的是,奥沙西泮和氯巴占的许可证只有2个。

行业发展前景及趋势预测

四亚甲基戊二酰亚胺(简称:亚胺)是合成丁螺环酮的重要中间体。亚胺的制备方法很多,但都具有高耗能这一特点,不利于工业化生产。北大医药股份有限公司和临沂大学药学院《盐酸丁螺环酮中间体亚胺的生产工艺改进》指出,工艺采用一锅法制备亚胺,具有收率高、纯度高、质量稳定、条件温和、对设备耐受性强、工业蒸汽即可满足加热要求的适合工业化生产等优点。此工艺已完成上百公斤规模的生产试产,具有广阔的工业化生产前景。

根据Global medical education的资料显示,我国的焦虑症患病率为4.8%;但由于对焦虑症的不重视,未来我国抗焦虑药物的销售额波动也不会太大。前瞻根据近年来我国抗焦虑药物销售额的年复合增速测算出2023年我国抗焦虑药物销售额约为105.2亿元随后波动至2028年的105.3亿元。

更多本行业研究分析详见前瞻产业研究院《中国医药行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务