【行业深度】洞察2023:中国生物类似药行业竞争格局分析 复宏汉霖等生物类似药产品获批数量最多

行业主要上市公司:复宏汉霖(2696.HK)、信达生物(1801.HK)、百奥泰(688177.SH)等。

本文核心数据:研发投入、研发投入占营业收入的比重、生物类似药产品获批数量。

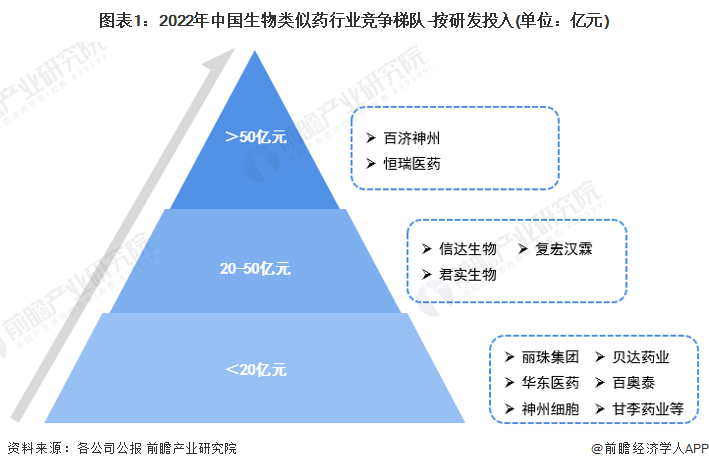

行业竞争梯队

1、研发投入:百济神州、恒瑞医药研发投入断层式领先

从2022年企业研发投入情况来看,百济神州、恒瑞医药研发投入断层式领先,百济神州研发投入为111.52亿元,恒瑞医药研发投入为63.46亿元;信达生物、君实生物、复宏汉霖三家公司的研发投入在20-30亿元之间,处于第二梯队;其他企业研发投入在0-20亿元之间,处于第三梯队。

2、研发投入强度:君实生物、百奥泰、百济神州研发投入强度均超过100%

从2022年企业研发投入强度情况来看,君实生物、百奥泰、百济神州研发投入占营业收入的比重均超过100%。位于第一梯队;神州细胞、复宏汉霖、信达生物研发投入占营业收入的比重在50%-100%之间,位于第二梯队;其他企业位于第三梯队。

行业竞争格局

1、区域竞争格局:行业代表性企业主要分布在长三角一带

从中国生物类似药行业代表性企业区域分布情况来看,主要分布在东部地区,尤其是长三角一带,代表性企业有复宏汉霖、君实生物、赛金生物、三生国健、东曜药业、恒瑞医药、泰康生物、信达生物、正大天晴等。

2、企业竞争格局:复宏汉霖、正大天晴、海正药业生物类似药产品获批数量最多

从生物类似药产品获批数量情况来看,截至2023年9月,复宏汉霖、正大天晴、海正药业生物类似药产品获批数量最多,获批产品数量均为4个,在行业内处于领先地位。

注:上述资料为不完全统计,统计时间截至2023年9月8日。

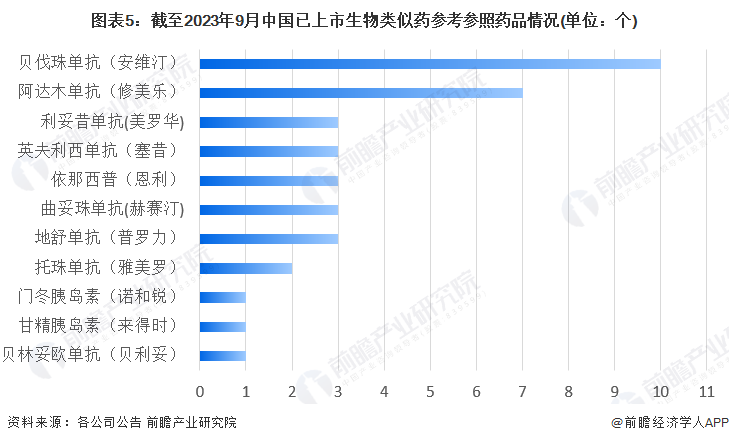

3、产品竞争格局:贝伐珠单抗是热度最高的参照药品

从已批准的生物类似药参照药品来看,截至2023年9月,贝伐珠单抗是热度最高的参照药品,现国内已有10家生物类似药批准上市;其次是阿达木单抗,已有7家生物类似药批准上市。

注:上述资料为不完全统计,统计时间截至2023年9月8日。

中国生物类似药行业竞争状态总结

更多本行业研究分析详见前瞻产业研究院《中国生物医药行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务