【行业深度】洞察2023:中国基因编辑行业竞争格局及区域竞争分析 (附竞争梯队、区域竞争情况等)

行业主要上市公司:吉玛基因(430601.NQ)、诺唯赞(688105.SH)、药康生物(688046.SH)、南模生物(688256.SH)等

本文核心数据:基因编辑竞争者专利申请数量;进入临床研究阶段的地中海贫血基因编辑产品;基因编辑行业技术竞争路线对比

基因编辑行业竞争梯队

截至2023年,我国基因编辑行业正处于萌芽期,企业所在细分赛道、业务模式有较大的差距,同质化程度较低,同时,相关上市公司数量较少。根据当前的上市公司营业收入来看,我国基因编辑行业竞争梯队主要可以分为三大梯队。根据2023年上半年的营业收入,基因编辑相关企业第一梯队营业收入为5亿元以上,代表企业为诺唯赞、百奥赛图等,第二梯队营业收入在1亿元至5亿元之间,代表企业为药康生物、南模生物等,第三梯队营业收入在1亿元以下,代表企业为吉玛基因等。

基因编辑行业竞争者专利申请情况

从专利申请情况来看,我国基因编辑行业竞争者当中,邦耀生物专利申请量最多,截至2023年9月,达到了144项,其次为百奥赛图,专利申请数量为134项。博雅辑因专利申请数量达到68项,诺唯赞59项,姚康生物54项。

中国基因编辑前沿竞争者对比

根据《Gene therapy clinical trials, where do we go?An overview》(Arabi F,Mansouri V,Ahmadbeigi N,2022),全球基因编辑行业的治疗应用中,遗传病占比较高,其中,β-地中海贫血又在遗传病中占比较高。根据世卫组织的数据,全世界约有7%的地贫基因携带者,每年约有30~40万的地贫患者出生,且从遗传学角度来讲,如果地贫基因携带者和正常人结婚,则子代的遗传规律为:1/2为正常胎儿,1/2为地贫基因携带者。因此,地中海贫血患者数量众多,对于治疗的需求量较大,因此,基因编辑行业中,较多竞争者在地中海贫血的治疗方面均有所布局,在一定程度上,现阶段,对于该病症的解决方案布局在一定程度上可以反映相关公司在基因编辑行业中的地位。从表中的数据来看,国外企业发展水平较为前沿,CRISPR与Vertex公司开发的CTX001已进入临床III期,而国内尚未有到达这一时期的产品。就国内公司而言,博雅辑因、邦耀生物发展较为靠前。

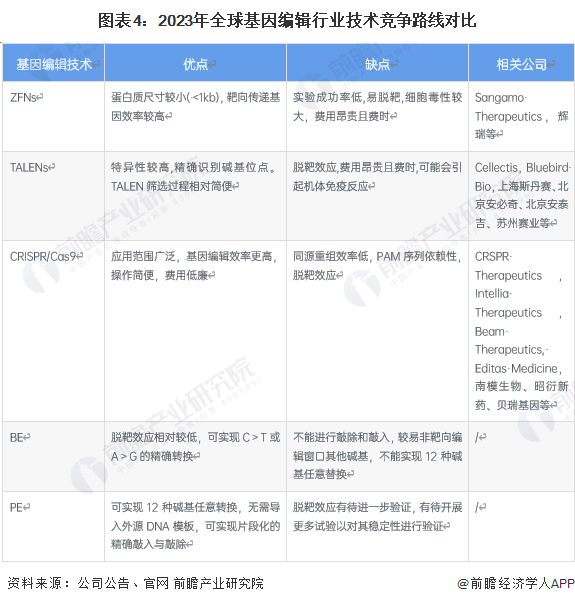

基因编辑行业技术竞争路线对比

从全球基因编辑相关公司的技术路线来看,坚持走ZFN路线的为Sangamo,深耕TALEN技术的公司包括Cellectis,Bluebird Bio等,而多数公司采用的技术路线为CRISPR/Cas9,包括CRSPR Therapeutics,Intellia Therapeutics,Beam Therapeutics, Editas Medicine,南模生物、昭衍新药、贝瑞基因等。

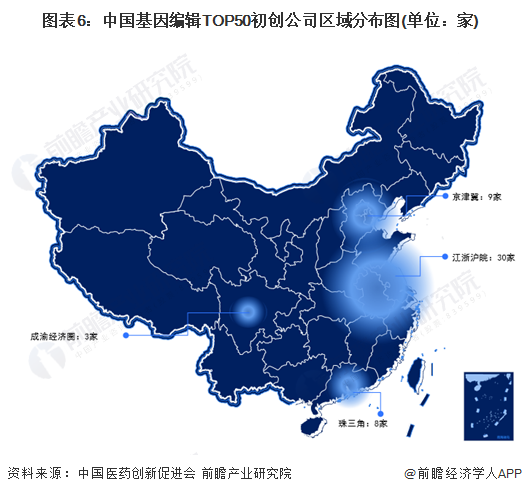

基因编辑行业竞争者聚集地区

我国基因编辑行业正处于发展初期,因此,多数企业为初创企业。根据我国中医药创新促进会统计的我国前五十家基因编辑初创公司区域分布,可以看出,多数企业分布在江浙沪皖地区,其中,12家位于江苏,13将位于上海,4家位于浙江,1家位于安徽。此外,广东省有8家,北京有8家,天津1家,四川3家。可以看出,行业初创公司倾向于选择学术环境、经商环境双双较好的东南沿海地区,或者学术氛围、经商环境单边较好的地区,例如北京或广东。

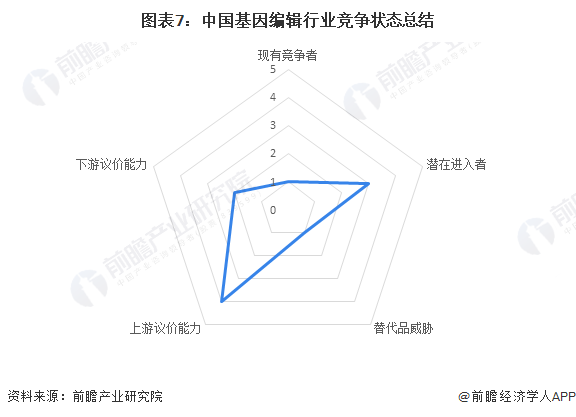

基因编辑行业竞争状态总结

结合上下游发展情况以及行业自身的发展情况,利用波特五力模型对行业进行竞争状态分析:我国基因编辑行业上游为科研院所、高等院校,通常掌握着最核心、最前沿的技术,因此,上游议价能力强,而下游CRO企业、医疗机构等,同样处于技术传导的下游,同时,这些企业也是对于技术商业化较为迫切的环节,需要尽快取得技术,同时将其进行商业转换,如果技术环节拖沓,则可能难以实现商业化目标,从而有所亏损,因此,下游公司对基因编辑中游公司的议价能力较弱。从行业现有竞争者来看,数量较少,行业处于蓝海阶段,而潜在进入者风险并不大,主要原因为基因编辑行业属于技术密集型行业,有较高的技术门槛。替代品威胁较小,主要原因为,作为生命科学的一个重要分支,基因编辑对于人类持续提升对于自身的认知,包括在医疗、农业中的应用,均有不可替代的作用。

更多本行业研究分析详见前瞻产业研究院《中国基因修饰行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务