2023年中国免疫诊断行业配套设备对比 中高通量仪器空间巨大【组图】

行业主要上市公司:菲鹏生物(838391.NQ);迈瑞医疗(300760.SZ);万泰生物(603392.SH);万孚生物(300482.SZ);迈克生物(300463.SZ)等

本文核心数据:免疫诊断标记物种类及可检测疾病;免疫诊断仪器市场规模分析;进口及国产厂商设备对比

免疫诊断行业标记物种类及用途对比

免疫诊断过程中所用到的试剂种类较为丰富,同时,每种试剂可检测的疾病种类也较多。特定的试剂对应特定的疾病,在临床诊断的过程中,广泛用于下述相应疾病的对应诊断。

免疫诊断行业仪器种类对比

免疫诊断行业的仪器可分为中高通量与低通量两类,中高通量仪器主要以化学发光和酶联免疫技术为主,通常为大型的检验平台,并放置在三/二级医院中央检验科室和第三方独立实验室内,适合大规模、数量较多的样本检测,。其中,化学发光技术通过检测发光物发射出光子并测量其数值,从而使得该技术检测时间较短且仪器自动化程度高,检测结果特异性高且结果稳定,因此化学发光成为这一市场的主要领军技术。而低通量仪器单位时间内测试次数较低,且其体积较小,成本较低,主要应用于基层医疗机构中。低通量仪器检测准确率相对高通量仪器而言有所减低。

免疫诊断行业中高通量与低通量仪器市场结构

我国免疫诊断行业中高通量仪器市场占比较大,2018年,中高通量仪器占免疫诊断市场总规模的85%,市场规模为217.6亿元,到2022年,我国中高通量免疫诊断仪器市场规模占比提升至87%,市场规模达到455.9亿元。与之相对的,低通量仪器市场规模占比逐渐萎缩,不过市场规模整体仍然上升。2018年,低通量仪器市场规模占比为15%,市场规模为38.4亿元,2022年,市场规模占比为68.12亿元。

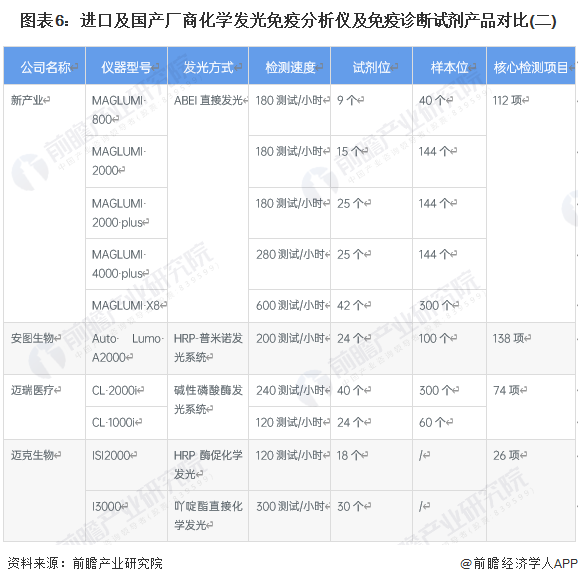

部分企业免疫诊断仪器对比

总体来看,国外企业在免疫诊断仪器方面仍然较为领先,体现在试剂位、检测速度等维度。而随着我国技术的进步,可以看出,我国本土企业与国外龙头企业之间的技术差距在不断缩小。从技术代系来看,国外龙头企业基本已经不再使用第一代标记物(异鲁米诺ABEI),但我国部分企业仍然在使用第一代标记物。

更多本行业研究分析详见前瞻产业研究院《中国免疫诊断行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务