预见2024:新型储能产业技术趋势展望(附技术路径、投资方向、专利布局、科技企业布局等)

行业主要上市公司:宁德时代(002074)、国轩高科(002074)、比亚迪(002594)、亿纬锂能(300014)等

本文核心观点:新型储能技术在“双碳”目标趋势下备受关注,其中锂电储能、钠硫电池、全钒液流电池、压缩空气储能、飞轮储能等技术具备较大的投资潜力,“十四五”期间电化学储能将迎来进一步上升。

引言:新型储能可提升电网调节能力

——可再生能源渗透率快速提升,传统电网系统面临稳定性挑战

根据IEA《中国能源部门碳中和路线图》及相关政策规划,在承诺目标情景中,我国可再生能源在一次能源需求总量中的比重将从2020年的12%跃升到2060年的60%左右。到2060年,太阳能和风能的需求将接近总需求的四成。由于电力部门为能源需求的主力,由此可见风电和光伏发电将成为电力行业转型的重要趋势。以风能和太阳能为主的可再生能源存在间歇性强、波动性大的问题,由此会对电网的稳定性造成挑战。

——新型储能是平滑、消纳可再生能源发电的重要手段,可提高电网的调节能力

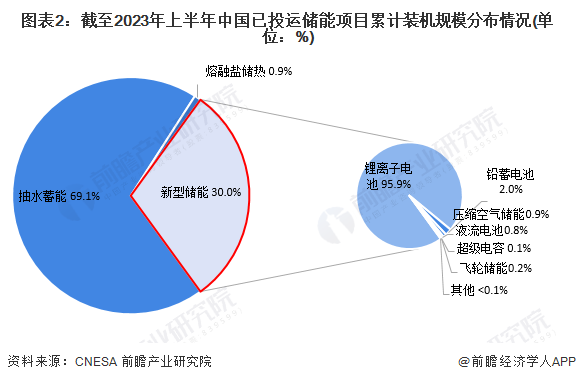

新型储能是除抽水蓄能以外的主要储能形式,其可以改变电力系统即发即用的传统运营方式,提高系统灵活性调节能力。目前常见的新型储能形式有锂电储能、液流电池储能、压缩空气储能、飞轮储能等。据CNESA最新公布数据,截至2023年6月底,中国已投运电力储能项目累计装机规模70.2GW(包括抽水蓄能、熔融盐储热、新型储能)。其中,新型储能占比30%,锂离子电池依然是新型储能中占比最高的类型。

技术路线:新型储能技术发展路径与支撑体系

从技术路线发展来看,压缩空气储能及飞轮储能技术正在加快商业应用部署。电化学储能中锂离子电池技术较为成熟、商业化初具规模,钠硫电池正加快商业应用部署,液流电池加速示范应用,电化学储能作为新型储能的主力军,已经开始从兆瓦级别的示范应用迈向吉瓦级别的规模市场化。氢储能等其他类型的新型储能技术由于技术成熟度较低,大部分处于开发和示范应用阶段,其中氢储能正加速推进商业应用部署。

从技术支撑体系来看,中国新型储能创新单元主要包括电网安全与节能国家重点实验室、太阳能光伏发电技术国家重点实验室等国家重点实验室;北京国能新能源产业投资基金、长沙先进储能产业投资基金合伙企业等产业投资基金;GB/T 36547-2018《电化学储能系统接入电网技术规定》、GB/T 36558-2018《电力系统电化学储能系统通用技术条件》等技术标准。

从各类新型储能技术性能指标对比来看,锂离子电池、飞轮储能、超级电容储能的综合效率较高;压缩空气储能的度电成本较低,使用寿命较高;除压缩空气储能外,其他储能技术的响应灵敏度均处于较高水平;电化学储能中的锂离子电池不仅适用于能量型储能应用,也适用于功率型、容量型储能应用,其应用领域最为广泛。

新型储能专利技术布局

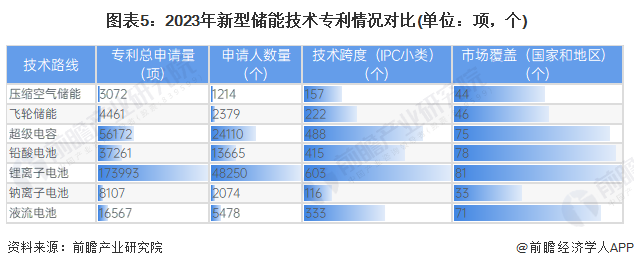

——锂离子电池储能技术为新型储能专利技术布局重点,申请热度和布局广度较高

从新型储能专利技术申请的热度来看,锂离子电池储能具备较高的专利申请热度,专利申请总量达173993项,申请人数量达48250个,远超其他新型储能技术;从技术跨度来看,锂离子电池和超级电容跨技术专利申请量较多,技术跨度分别达603个和488个IPC小类;从技术市场覆盖广度来看,锂离子电池、铅酸电池、超级电容、液流电池专利技术均覆盖70个以上国家和地区,说明这些技术受到全球范围内的关注和研究。

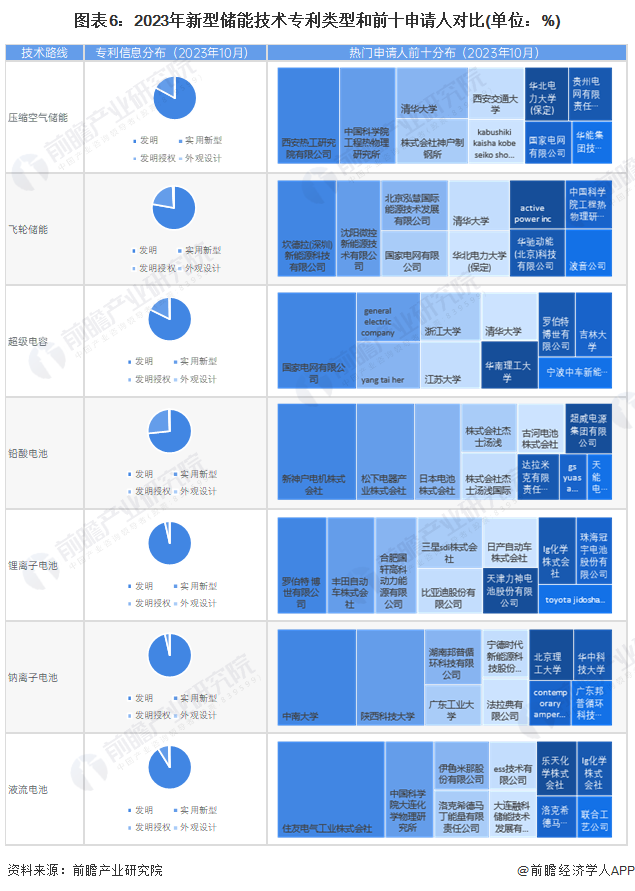

——发明专利占比较高,中国申请人在压缩空气、钠离子电池中具有优势地位

在专利类型方面,各项新型储能技术专利中发明专利占比较高,说明新型储能技术领域中存在大量创新。从申请人国别来看,中国申请人在压缩空气、钠离子电池中具有优势地位,前十申请人中80%为中国申请人。

新型储能科技企业技术与项目投资布局

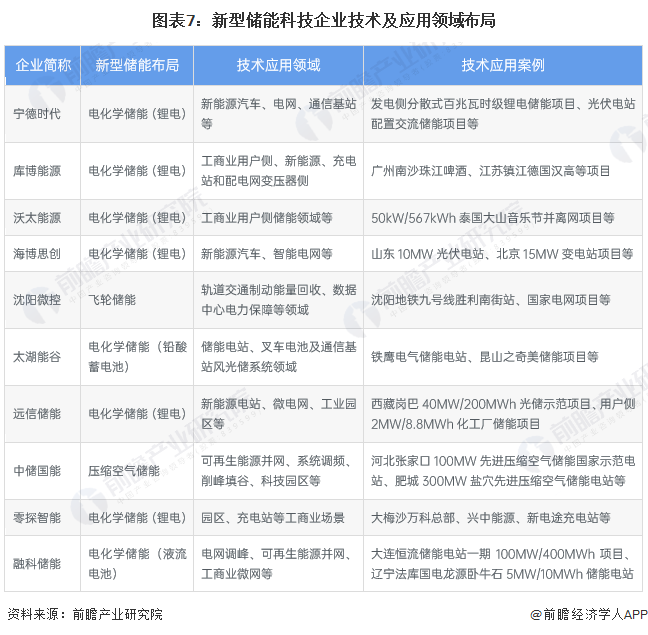

——科技企业大多布局电化学储能领域,其中锂电储能为重点投资赛道

目前,国内传统锂电池或新能源企业(如宁德时代)均在储能领域布局相关技术及应用项目,同时也有不少初创科技企业布局电化学储能、飞轮储能、压缩空气储能等技术路线,并逐步商业化。

注:以上排名不分先后,仅汇总行业内部分代表性科技企业。

——锂电储能为科技企业重点项目投资赛道

从项目来看,锂电储能技术在可再生能源、削峰填谷等领域具有广泛的应用前景,成为科技企业关注和投资的重要领域之一,项目投资主要用于锂电生产基地建设、配套储能设施建设等。

新型储能技术投资重点赛道:锂电储能备受投资机构青睐,项目多位于产业链中游

从新型储能技术方向上看,绝大多数投资投向了与电化学储能相关的项目,其中的绝大多数与锂离子电池相关,少数其他方向项目包括钠离子电池、液流电池等。股权投资市场对储能技术的选择基本上与储能市场中新型储能占比吻合,这一方面反映出当前锂离子电池在性能、价格和安全性等方面已较为贴合储能应用需求,另一方面也反映出储能技术路线仍存不确定性,多数机构对可能替代锂离子电池的潜在技术路线仍持观望态度

从锂电池储能产业链角度分析,22%的被投项目专注于上游电池材料和设备;27%的被投项目专注于中游包括电池在内的储能装置的生产,11%的被投项目专注于数字储能技术,13%的项目可以提供集成后的储能系统产品;17%为在产业链下游运营储能项目的企业,包括工商业储能、家庭储能等企业。电化学储能领域中,投资布局向中游集中更为明显,超过半数的被投项目处于产业链中游。

电化学储能综合投资潜力较大,压缩空气、飞轮储能具备后发潜力

整体来看,电化学储能是当前发展最快的新型储能技术,是新型储能技术的主力军,其拥有更高的能量密度,产业链配套更加成熟,相较于其他储能技术在场景应用、技术、成本、建设周期、转换效率及选址要求上更具优势,具有高度的灵活性,其中锂电池储能是当前最具备投资潜力的新型储能技术,此外,钠硫电池、全钒液流电池、压缩空气储能、飞轮储能等技术也具备较大的投资潜力。

注:1)评估星级自一星至三星,星级越高,代表从该指标来看,技术投资潜力越大,☆代表半星;2)技术先进性结合能量密度、循环寿命、充放电效率、技术成熟度综合评价;3)专利技术布局结合专利总申请量、申请人数量、技术跨度、市场覆盖广度等综合评价。

新型储能技术发展趋势与目标

——政策推动下,以锂离子储能电池为主的新型储能需求呈上升趋势

目前储能技术进步最快的是电化学储能,其中钠硫电池、钒液流电池、锂离子电池的安全性、能量转换效率和经济性等取得较大突破,产业化的条件日渐成熟,处于由技术积累向产业化迈进的关键时期。同时固态电池、超级电容等产品技术将引领未来分布式储能产业变革。

2021年7月来,中央部委密集发布《关于加快推动新型储能发展的指导意见》、《关于鼓励可再生能源发电企业自建或购买调峰能力增加并网规模的通知》等重磅利好政策,提出到2025年,实现新型储能从商业化初期向规模化发展转变,装机规模达30GW以上,到2030年,实现新型储能全面市场化发展。碳达峰碳中和目标下,新型储能爆发拐点即将到来,目前以锂离子储能电池为主的新型储能需求将迎来大幅上升。

此外,《“十四五”能源领域科技创新规划》针对电网削峰填谷、集中式可再生能源并网等储能应用场景提出技术攻关与示范试验的要求,成为新型储能未来发展趋势。

——新型储能系统向低成本、高安全、长寿面方向发展

当前,新型储能技术的发展正处于快速演进和创新的阶段。从整体趋势看,目前新型储能系统向着低成本、高安全、长寿命方向不断发展,进而带动细分领域的技术随之变化。

更多本行业研究分析详见前瞻产业研究院《中国储能行业市场前瞻与投资预测分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务