2023年全球MCU行业区域发展情况分析 市场规模逐渐向中国转移【组图】

行业主要上市公司:兆易创新(603986)、中颖电子(300327)、乐鑫科技(688018)、复旦微电(688385)、晟矽微电(430276)、国民技术(300077)、峰岹科技(688279);中微半导(688380);钜泉科技(688391)等

本文核心数据:区域分布等

——全球半导体材料和设备消费市场主要集中在中国

根据国际半导体产业协会(SEMI)公布的数据,2013-2022年中国台湾地区的半导体材料规模始终处于世界第一的位置。日本和韩国也处于领先地位,2019年中国大陆地区超越日本和韩国并保持在世界第二的位置。整体来看,中国(中国台湾+中国大陆)的半导体材料规模持续领先。2022年中国半导体材料消费规模超过45%。

全球半导体设备消费规模分布中,2022年中国大陆地区销售占比达到26%,占比第一;其次为中国台湾地区,销售占比达到25%;第三为韩国,销售占比达到20%。

从趋势角度分析,2013-2022年,中国台湾地区半导体设备销售占比整体呈现下降趋势,中国大陆地区整体呈现上升趋势,并于2022年销售占比达到第一,韩国销售占比整体也呈现上升趋势,其余地区例如日本、北美等,均呈现下降趋势。

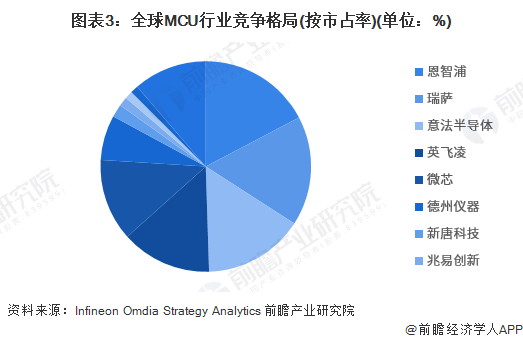

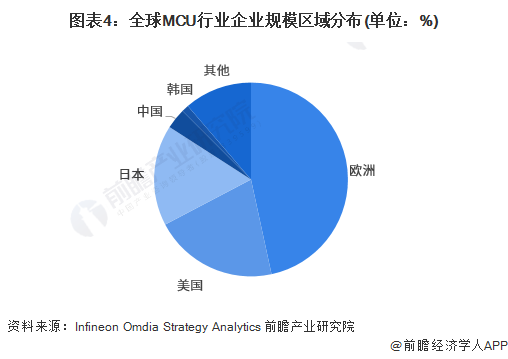

——欧洲龙头企业市占率最高

从MCU行业竞争格局观察,全球主要供应商仍以国外厂家为主,行业集中度相对较高,国内MCU芯片厂商仅在中低端市场具备较强竞争力。全球MCU厂商主要为瑞萨电子(日本)、恩智浦(荷兰)、英飞凌(德国)、微芯科技(美国)、三星电子(韩国)、意法半导体(意法)等。根据IC Insights公布的全球MUC芯片企业竞争情况分析,各大厂商为争夺市场份额,积极布局强劲增长的物联网应用领域,并在MCU厂商之间发生数起大规模并购事件。例如,瑞萨电子(NXP)在2015年以118亿美元收购飞思卡尔,完成了在汽车电子领域的布局;微芯科技(Microchip)在2016年完成对Atmel的收购等。

2021年,全球MCU厂商市占率最高的为恩智浦,市占率为17.30%;其次为瑞萨电子,市占率为16.80%。全球前五大厂商的市占率超过50%。中国企业中仅兆易创新入榜。

注:数据为2021年,2022年最新数据暂未公布。

依据全球龙头企业的市占率来看,2021年欧洲龙头企业的市占率合计达到46.60%,是全球MCU行业的优势区域;其次为美国,龙头企业合计市占率为20.70%。日本龙头企业市占率为16.80%。

注:数据为2021年,2022年最新数据暂未公布。

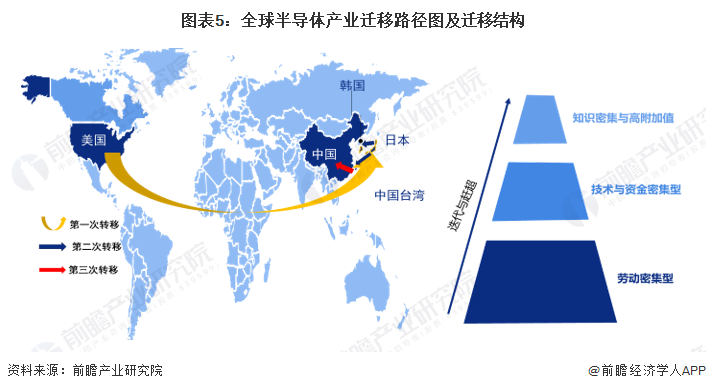

——全球半导体产业规模促进中国MCU行业发展

按照雁行模式理论,半导体产业迁移的承接国均是经历了本国半导体产业由劳动密集型产业发展成技术资金密集型产业,最后成为知识密集型产业的一个过程。全球半导体产业共经历三次产业迁移:20世纪80年代,由美国本土向日本迁移,成就东芝、松下、日立等;20世纪90年代末期到21世纪初,由美国、日本向韩国、中国台湾迁移,造就三星、海力士、台积电、日月光等;第三次,是中国台湾向中国大陆迁移。

全球半导体产业链的第三次转移为产业规模的转移。随着大陆新增晶圆厂产能逐步释放,全球半导体产业链的转移将会为国内半导体行业在降低成本、地域便利性、产品多样化等方面提供支持,对于中国半导体相关行业的发展起到了促进作用。

更多本行业研究分析详见前瞻产业研究院《中国MCU(微控制器)行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务