预见2023:《2023年中国心室辅助装置行业全景图谱》(附市场现状、竞争格局和发展趋势等)

本文核心数据:行业需求;行业市场空间预测;发展趋势预测等

行业概况

1、定义

心室辅助装置(Ventricular Assist Device,VAD)是一种用于心血管手术的手术器械,其核心部件是机械泵,其作用主要是能帮助血液从心室泵送到身体的其他部位。心室辅助装置是一种高端医疗设备,是目前在临床应用最广的人工心脏(Artificial Heart,AH)。

根据其作用位置,心室辅助装置可以分为左心室辅助装置(LVAD)、右心室辅助装置(RVAD)和双心室辅助装置(BiVAD);根据其使用时间的长短可分为短期使用的VAD(pVAD)和长期使用的VAD(耐久性VAD);根据其进入人体的方式可以分为植入式心室辅助装置、介入式心室辅助装置和体外循环式心室辅助装置。心室辅助装置的具体分类及应用情况如下:

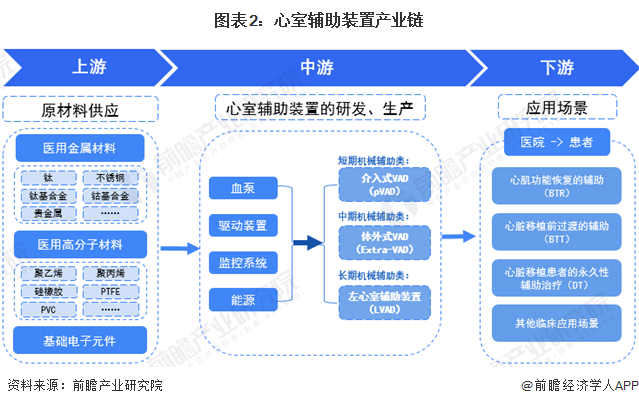

2、产业链剖析:血泵是最关键的组成部分

心室辅助装置产业上游包括医用金属材料、医用高分子材料和基础电子元件行业。中游为心室辅助装置的研发生产,典型的心室辅助装置由血泵、驱动装置、监控系统、能源四个部分构成,其中,血泵是最关键的组成部分;根据其使用时间的长短可分为短、中期使用的VAD和长期使用的VAD。下游为心室辅助装置的应用,心室辅助装置主要用于急性或慢性心衰患者的心血管手术中。

在心室辅助装置产业链上游,医用金属材料代表性供应商包括宝钛股份、宜安科技等;医用高分子材料代表性供应商包括乐普医疗、亿帆医药等;基础电子元件代表性供应商包括歌尔股份、长盈精密等。中游心室辅助装置代表性企业包括永仁心、同心医疗、航天泰心、核心医疗、心恒睿医疗等。下游应用领域中,有心室辅助装置植入手术经历和心脏移植手术资质的医院包括中国医学科学院阜外医院、复旦大学附属中山医院、中日友好医院等。

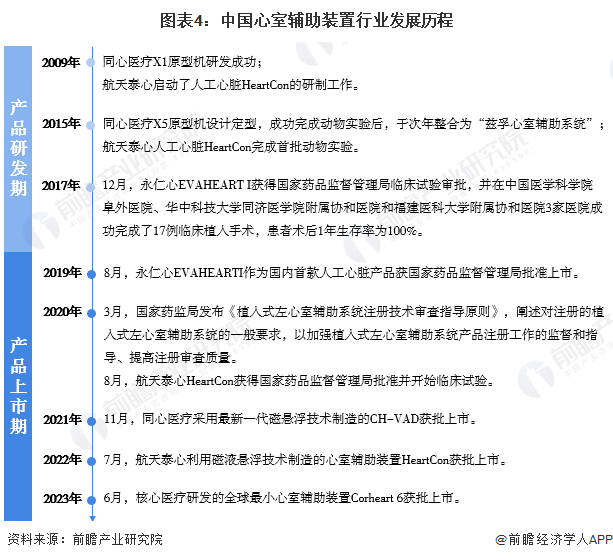

行业发展历程:产品上市开始,处于初步商业化阶段

我国人工心脏技术起步较晚,21世纪才逐步开启该领域的研究。目前国产第三代VAD目前的应用主要集中于心脏移植桥接治疗(bridge to heart transplant,BTT)和为临床决策争取时间(bridge to decision,BTD),缺少终点治疗(destination therapy,DT,即替代心脏移植维持或缓解患者病情的治疗方案),的相关应用研究,唯一用于DT的上市产品为永仁心引进日本技术生产的EVAHEART。当前,中国心室辅助装置行业共有四款产品完成申报上市,行业处于初步商业化阶段。

行业发展现状

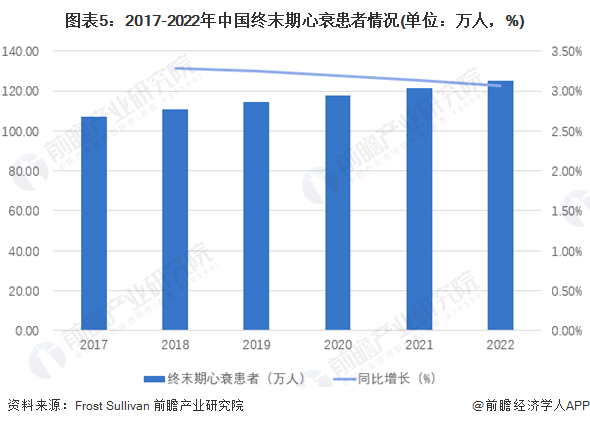

1、终末期心衰患者数量不断增加,心脏移植供体有限

终末期心力衰竭(Advanced Heart Failure)又称为难治性心力衰竭,是心力衰竭疾病进展的晚期阶段。2022年,中国心力衰竭患者人口达到1200万人。其中,终末期心力衰竭患者人口从2017年的107万人增加到2022年的125万人,年均增速达到3.2%,占心力衰竭患者总人口比例为10%~11%。

对于心衰患者而言,目前只有两种治疗方式,一是同种心脏移植手术,二是置入心室辅助装置,也就是人工心脏。根据中国卫健委2022年8月发布的《具有人体器官移植执业资格的医疗机构名单》,我国共有73所医疗机构具备心脏移植资质。根据心脏移植注册系统中的数据,2010-2022年,我国心脏移植手术从149台/年增长到725台/年复合年增长率达到14%以上,但相较每年的终末期心衰患者数量来看,缺口仍然较大。因为供心有限,大量终末期心衰患者在等待心脏移植的过程中死亡,心室辅助装置作为心衰的标准化治疗方式之一,迎来发展机遇。

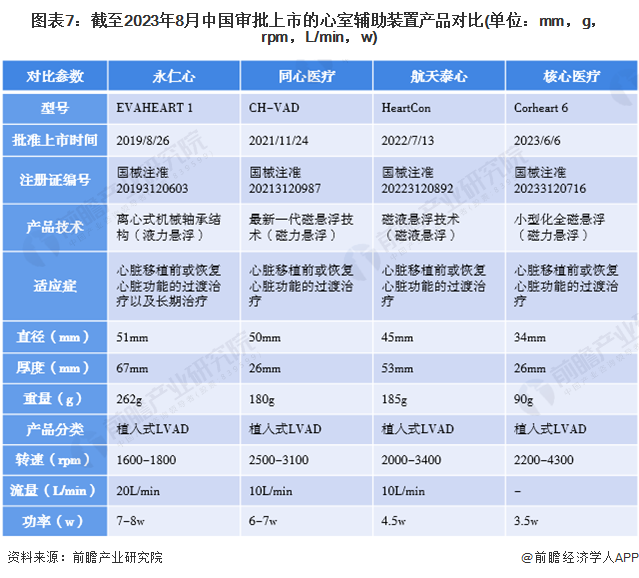

2、中国四款左心室辅助装置产品已上市

目前,永仁心的植入式左心室辅助系统EVAHEART是目前国内唯一获药监局批准可长期使用于过渡或终身治疗的人工心脏产品,2022年的商业植入市场份额第一,遥遥领先其他同类产品;同心医疗、航天泰心、核心医疗的产品也已获得审批上市许可用于短期治疗,其他企业产品仍处于临床研发阶段。

3、中国VDA植入手术合计达到363台

中国心脏病大会上,阜外医院院长胡盛寿院士介绍,从2017年6月开始,截至2021年3月,国内共有15家医院开展了100余例左心室辅助装置植入手术;截至2022年3月,国内共有33家医院开展了200余例左心室辅助装置植入手术;截至2023年3月,中国完成国产4款已申报上市人工心脏VDA植入术合计363例,涉及70家医院。总体来看,近年来VDA植入手术量和植入手术医院数均呈逐年增加趋势。

行业竞争格局

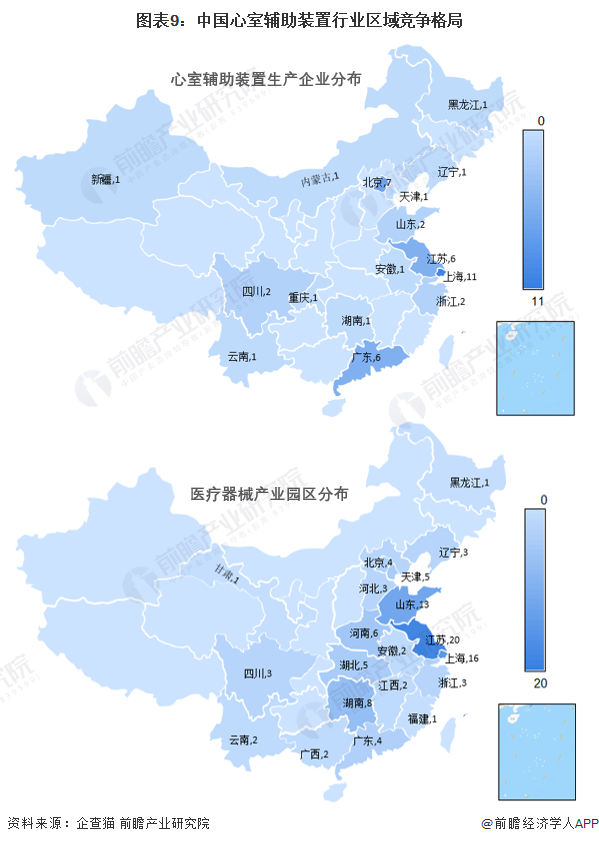

1、区域竞争:上海、北京、广东、江苏地区优势较大

我国人工心脏起步相对较晚,尚处于发展早期。从区域竞争格局来看,截至2023年8月,根据中国企业数据库企查猫,中国心室辅助装置行业注册生产企业共45家,其中,位于上海、北京、广东、江苏的企业大于5家,而上海、北京、广东、江苏地区的医疗器械产业园区也较密集,具有一定的集群优势;此外,云南、四川、黑龙江、辽宁等地区也有部分注册企业。

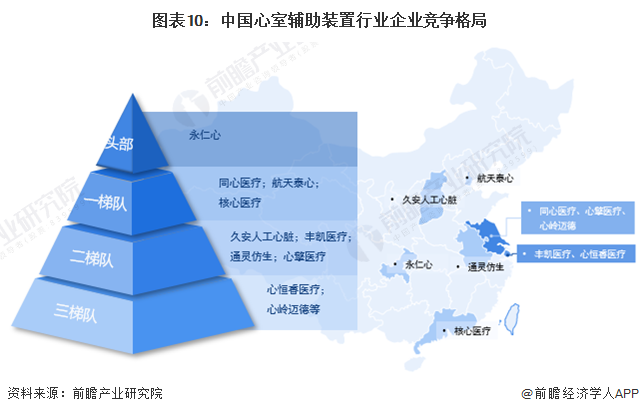

2、企业竞争:2022年永仁心EVAHEART商业植入市场份额第一

从企业竞争梯队来看,永仁心作为头部企业,其EVAHEART产品是国内唯一获药监局批准可长期使用于过渡或终身治疗的人工心脏产品,2022年的商业植入市场份额第一,遥遥领先其他同类产品;其他三家产品上市企业苏州同心、航天泰心、深圳核心则位于行业第一梯队;久安人工心脏、丰凯医疗、通灵仿生、心擎医疗等作为老牌人工心脏企业,位于第二梯队;心岭迈德、心恒睿医疗等新兴心室辅助装置企业位于第三梯队。

行业发展前景及趋势预测

1、2028年市场空间将突破百亿

相比于美国和欧洲等地区,中国的心力衰竭患者和终末期心力衰竭患者存量大、患者数增速高,这都将导致未来中国终末期心力衰竭患者群体不断扩大,预计2028年终末期心衰患者将达到近150万人。

未来,随着医保政策不断完善、行业技术不断提升,患者使用心室辅助装置的成本将不断下降,应用于心脏移植前过渡的辅助(BTT)和心脏移植患者的永久性辅助治疗(DT)的心室辅助装置将不断增加,中国终末期心力衰竭患者得到心室辅助装置治疗的比例也将不断提高。截至2022年,美国终末期心衰患者的心室辅助装置渗透率在2%-5%之间。2028年,按照中国1%的市场渗透率和70万元/台的心室辅助装置价格测算,中国心室辅助装置的市场空间将达到100亿元以上。

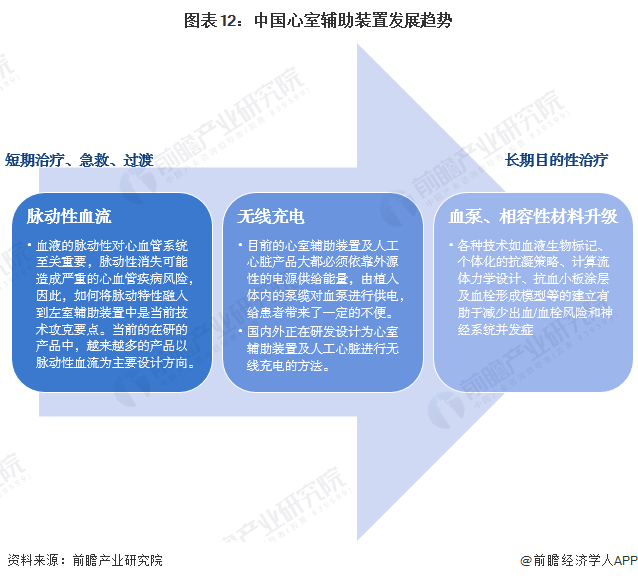

2、脉动性血流技术、无线充电、相容性材料是主流趋势

当前,在心衰医疗器械中,心室辅助装置不仅是最为成熟的产品,也是最有发展潜力的产品。心室辅助装置长期以来更多的是起到心脏移植前的过渡作用,但随脉动性血流、无线充电、相容性材料等技术和产品的提升,心室辅助装置将越来越多的被应用于目的性治疗。

更多本行业研究分析详见前瞻产业研究院《中国心血管接入器械行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务