【干货】车路协同行业产业链全景梳理及区域热力地图

行业主要上市公司:四维图新(002405);易华录(300212);中远海科(002401);东软集团(600718);千方科技(002373);万集科技(300552);金溢科技(002869)等

本文核心数据:产业链全景图、区域热力地图、兼并重组动向

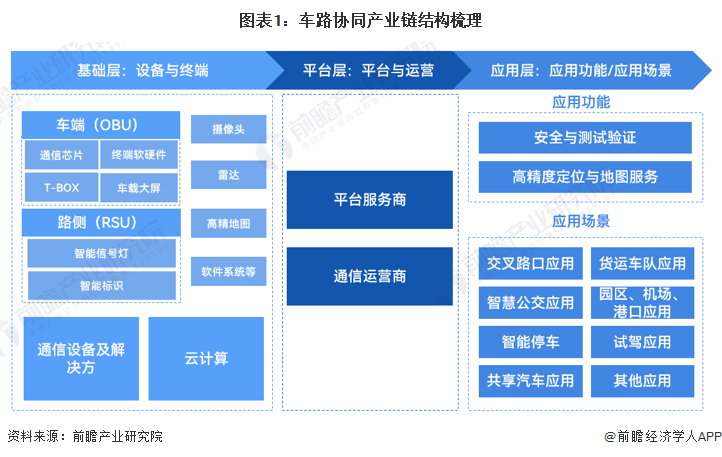

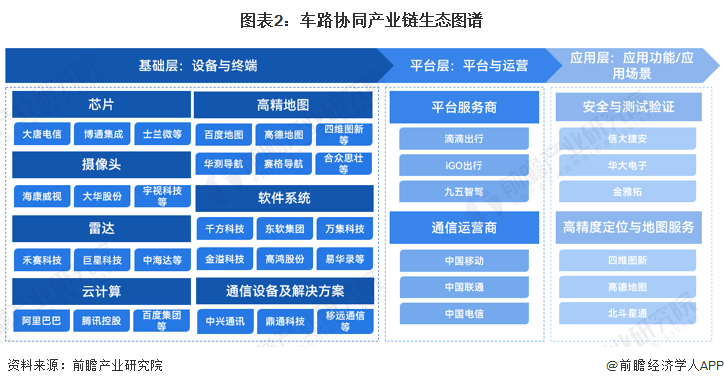

车路协同行业产业链全景梳理:产业链分布领域广泛

中国车路协同的产业链涉及到车载设备和智能交通系统、道路基础设施建设、数据处理和管理、服务提供商以及车辆制造和技术供应商等多个环节。这些环节需要相互协作和协同发展,以推动车路协同的实现和应用。将车路协同产业链分为基础层、平台层和应用层,分布领域广泛。其中基础层主要为设备与终端,主要包括芯片、摄像头、雷达、云计算、高精地图、软件系统等领域;平台层主要为平台与运营环节;应用层主要为应用功能及应用场景。

基础层企业数量较多,包括阿里巴巴、腾讯、百度、四维图新等龙头企业;平台层主要为平台与运营环节,主要企业包括中国移动、中国联通等;应用层根据功能分类,安全与测试检验企业主要包括信大捷安、华大电子等,高精度定位与地图服务企业包括高德地图、北斗星通、四维图新等。

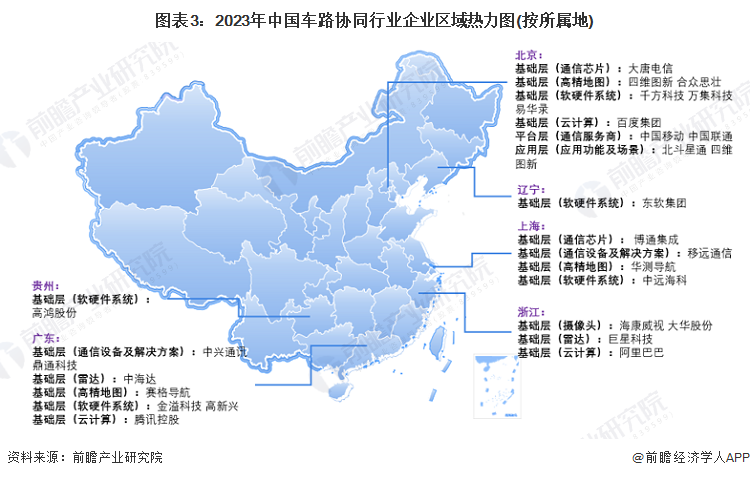

车路协同产业链区域热力地图:企业主要分布在北京及沿海地区

从区域分布情况来看,中国车路协同行业代表企业主要分布在北京及沿海地区地区。其中以北京、上海、广东等地区为主,中部地区中贵州等地也有所布局。

车路协同代表性企业产品布局情况:代表企业收入规模整体较高

车路协同行业的核心是技术创新,包括自动驾驶技术、智能交通管理系统、智能车联网等。一些企业在技术研发方面取得了显著的成果,并且不断推出新产品和解决方案。车路协同行业竞争激烈,企业需要具备技术实力、市场品牌、供应链管理等方面的竞争优势。一些企业在市场份额、用户口碑和盈利能力等方面表现出色。从代表上市企业的业绩情况来看,企业的营收规模均在亿元以上,毛利率根据企业业务布局情况的不同,处于15%-65%的区间之内,差异性较大。

车路协同行业兼并重组情况分析:以横向整合-扩大规模和竞争优势为主

横向整合注重企业在同一产业链上与同类企业的合作,通过扩大规模和增强竞争优势来实现增长和市场份额的提升;而纵向整合则注重企业与上下游企业的合作,以实现产业链的垂直一体化,提高整个供应链的效率和竞争力。截至2023年中国车路协同行业兼并与重组事件中以横向整合的类型为主,占比超过一半。

车路协同行业的兼并重组通常会涉及技术整合,包括合并双方的技术平台、数据资源和算法模型,以实现更高效的车路协同系统。通过兼并重组,企业可以进一步拓展业务范围和服务能力,实现全方位的车路协同解决方案,帮助企业扩大市场份额,通过整合资源和客户群体,实现规模效应和市场竞争力的提升。车路协同行业代表性企业最新投资动向如下:

更多本行业研究分析详见前瞻产业研究院《中国车路协同行业发展模式与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务