预见2023:《2023年中国神经介入行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:沛嘉医疗-B(9996.HK)、归创通桥-B(2190.HK)、心玮医疗-B(6609.HK)、先瑞达医疗-B(6669.HK)、赛诺医疗(688108.SH)、康德莱医械(1501.HK)等

本文核心数据:中国可穿戴设备出货量;中国互联网医院诊疗水平;神经介入平台下载量;中国居民抑郁风险检出率等

产业概况

1、定义

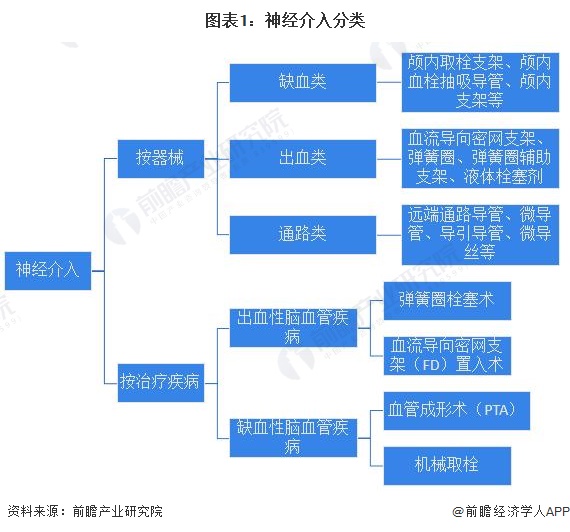

神经血管介入诊疗技术是指在医学影像设备引导下,经血管或经皮穿刺途径对头颈部和脊柱脊髓病变进行诊断或治疗的技术;我国神经血管病介入治疗医用耗材市场包括出血性脑血管疾病治疗耗材、缺血性脑血管疾病治疗耗材和通路类耗材三大类。

2、产业链剖析:各环节专业分工

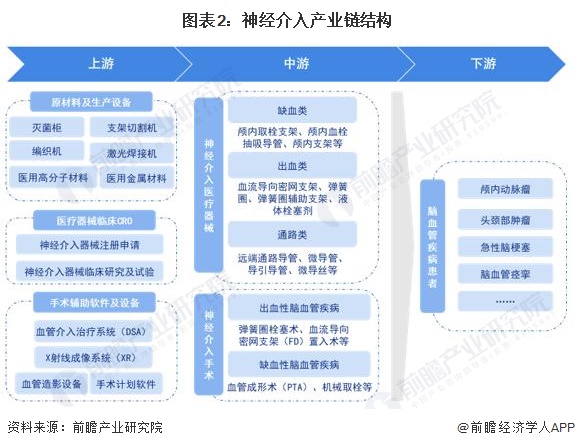

神经介入产业链上游主要为支持神经介入器械生产及神经介入诊疗手术的相关材料、设备及临床服务,具体包括灭菌柜、切割机、编织机、医用高分子材料、医用金属材料等原材料及生产设备,医疗器械CRO辅助神经介入器械生产公司进行临床试验、注册申请等工作,神经介入手术辅助软件及设备主要为血管造影设备、血管介入治疗系统(DSA)、手术计划软件等。产业链中游主要为神经介入医疗器械生产制造及神经介入诊疗,神经介入手术离不开各类专用医疗器械的生产,同时神经介入器械材料、产品性能等因素影响疾病诊疗效果,医疗机构及器械供应商均是产业链的重要组成部分。产业链下游主要为患者,神经介入作为介入医学的重要组成部分,可用于对头颈部和脊柱脊髓病变进行诊断或治疗。

从产业链各环节主要企业来看,产业链上游企业数量较多,原材料及生产设备代表性企业主要有正海生物、冠昊生物、恒辉安防等,医疗器械CRO代表性企业又西格医学、博济医学等,手术辅助软件和设备代表性企业又东软医疗、联影医疗等;产业链中游企业数量逐渐增加,国产龙头企业包括微创医疗、赛诺医疗、沛嘉医疗等,此外,各医疗机构正在加速建设神经介入规范化诊疗,截至目前已有408家神经介入建设中心,我国神经介入诊疗水平不断提高。

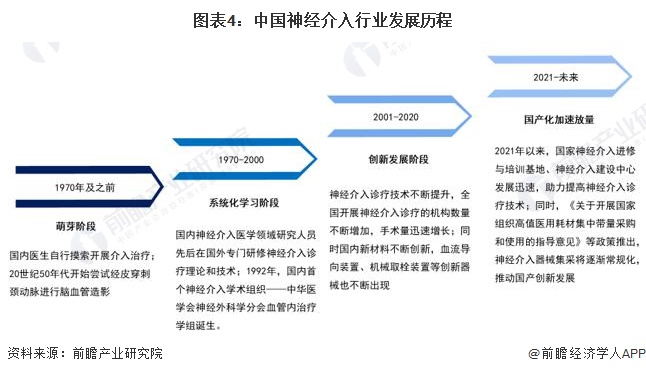

行业发展历程:神经介入国产化加速放量

我国神经介入发展主要分为四个阶段,2021年以来,国家神经介入进修与培训基地、神经介入建设中心发展迅速,助力提高神经介入诊疗技术;同时,国产神经介入企业数量增加、资本化进程加速,神经介入产品产能及产量均得到提高,在《关于开展国家组织高值医用耗材集中带量采购和使用的指导意见》等政策的推动下,神经介入器械集采将逐渐常规化,进一步推动国产创新发展。

行业政策背景:政策推动神经介入市场规范化发展

近年来,我国政策持续推动脑血管疾病筛查、诊疗技术提高,不断完善脑血管疾病临床基础设施;同时,推出了高值医用耗材集中带量采购的指导意见,旨在通过集采政策促进市场良性竞争、降低医用耗材虚高价格、规范市场经营。2022-2023年国家层面神经介入行业政策汇总如下:

注:截至2023年8月14日,下同。

行业发展现状

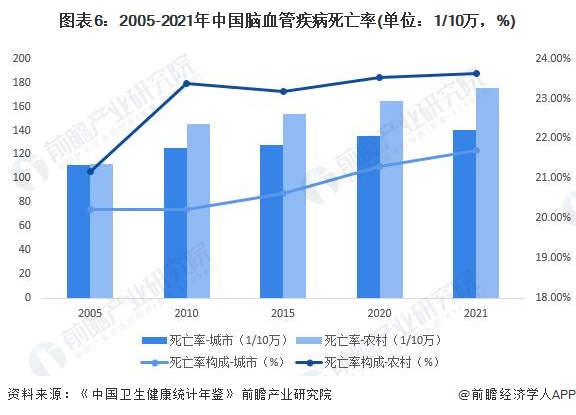

1、脑血管疾病死亡率上升

脑血管病是我国居民死亡率排名前三的疾病,2021年,中国城市居民脑血管疾病死亡率增长至140.02/10万,死亡率位列第三;农村居民死亡率高达175.58/10万,位列第二。

2、神经介入建设中心建设加速

2021年以来,国家卫生健康委能力建设和继续教育中心正式公布了两批国家神经介入进修与培训基地,共 31家单位入选;同时,开展了两批神经介入建设中心遴选工作,共计408家单位入选,建设中心质控达标后,可申请成为神经介入规范化诊治中心。

国家神经介入建设中心的遴选,进一步提高我国医疗机构神经介入专业的培训质量,规范培训体系,充分发挥神经介入进修培训基地的带教示范作用,有助于建立健全分层、分级、分类的医疗卫生专业技术人员能力建设和人才培养体系。

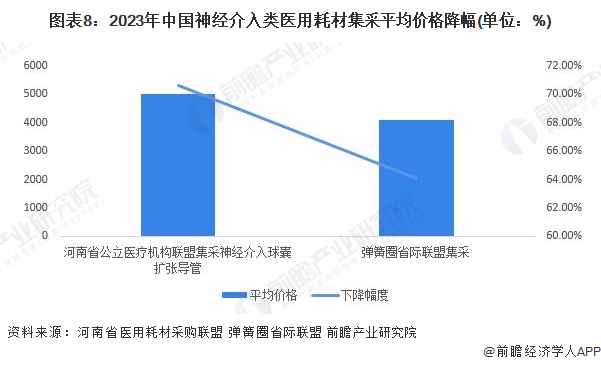

3、集采政策下神经介入产品价格大幅下降

2022年11月,《弹簧圈类医用耗材省际联盟集中带量采购公告(第1号)》发布,由吉林、山西、内蒙古、辽宁、黑龙江、江西、山东、河南、湖北、湖南、广西、海南、重庆、贵州、西藏、陕西、甘肃、青海、宁夏、新疆、新疆兵团等省(区、市)医疗保障局组成省际联盟,开展高值医用耗材集中带量采购。2023年,山东省医保局发布《弹簧圈省际联盟集中带量采购中选结果》,平均中选价格约为4108万元,较集采前平均降幅达64.1%。

行业竞争格局

1、区域竞争:北京和上海竞争力最强

从国家神经介入进修与培训基地区域分布情况来看,北京、上海数量最多,均各有4家进修与培训基地;其次为广东和江苏,各有3家。

从神经介入产业链区域分布情况来看,北京、上海、广东、江苏和浙江等区域神经介入产业布局较为完善,其中沛嘉医疗、微创脑科学、心玮医疗等中游龙头企业主要分布在上海和江苏,万东医疗、联影医疗等血管造影设备领先企业分别分布在北京和上海;此外,上海、北京、广东和江苏拥有较多的国家神经介入进修与培训基地,整体诊疗能力相对更强。

2、企业竞争:国产替代进程加速

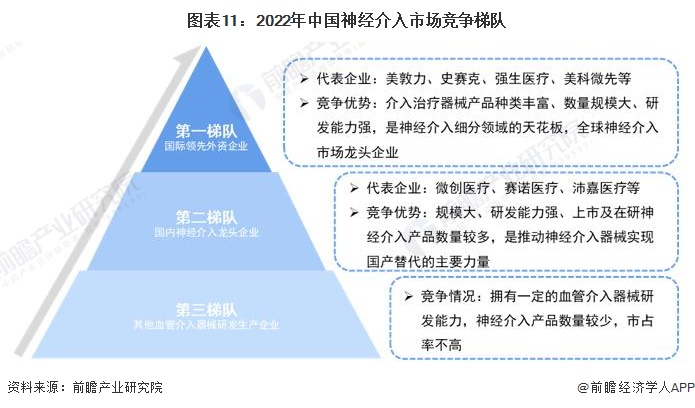

目前,我国神经介入市场国产器械企业数量较少,市场以外资企业为主,第一竞争梯队主要为美敦力、史赛克、强生、美科微先等国际领先企业,其产品种类丰富、研发能力强、技术水平及产品质量较高,是神经介入细分领域的天花板;随着我国神经介入技术不断提高,国产企业发展迅速,近年来新增多家神经介入上市企业,赛诺医疗、沛嘉医疗、心玮医疗、微创脑科学等上市企业位居国内领先地位,是推动神经介入器械国产替代进程的主要力量;市场竞争第三梯队为其他血管介入器械生产商,神经介入业务集中度相对较低,市场份额抢占能力不足。

行业发展前景及趋势预测

在脑卒中、脑血管畸形、动脉瘤等疾病的诊疗中,神经介入技术将扮演更加重要的角色,随着人口老龄化和生活方式的改变,脑血管疾病的发病率持续上升,神经介入临床需求将持续增加。庞大的人口基数和脑血管疾病患者数量,为国产神经介入器械提供了广阔的市场机遇;同时,随着我国医疗技术的不断创新和进步,神经介入技术将持续突破,在各项政策的支持下,国内医疗器械企业在神经介入领域不断进行技术创新和研发投入,推动国产替代加速。

更多本行业研究分析详见前瞻产业研究院《中国脑血管介入器械行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务