【行业深度】洞察2023:中国贵金属材料行业竞争格局及市场份额(附市场集中度、企业竞争力分析等)

行业主要上市公司:凯立新材(688269.SH)、凯大催化(830974.BJ)、苏州固锝(002079.SZ)、贵研铂业(600459.SH)、福达合金(603045.SH)、聚和材料(688503.SH)、有研新材(600206.SH)等

本文核心数据:中国贵金属材料行业市场排名;中国贵金属材料行业市场份额;中国贵金属材料行业市场集中度

中国贵金属材料市场竞争梯队

我国贵金属材料市场发展相对较晚,目前市场竞争第一梯队仍为大型跨国企业如庄信万丰、田中贵金属、贺利氏和优美科等,拥有完整的贵金属产业链布局,凭借先进的工艺技术、品牌等优势占据大部分市场;竞争第二梯队为国内龙头企业,贵研铂业、凯大催化、福达合金等,尽管起步较晚,但通过不断的努力和创新,已在国内部分贵金属材料市场实现了国产替代;竞争第三梯队为其他中小型的贵金属材料制造企业,在某些领域可能有一定的市场份额,但受限于资金、技术等因素,竞争力相对较低,难以在激烈的市场竞争中脱颖而出。

中国贵金属材料市场排名

从贵金属材料市场上市公司营业收入规模来看,2022年,贵研铂业实现营业收入407.59亿元,远高于其他贵金属材料加工制造企业,其次有研新材,营业收入超过150亿元;在贵金属矿采市场,紫金矿业位列第一,其次为中金黄金、山东黄金和恒邦股份,营业收入均超过500亿元。

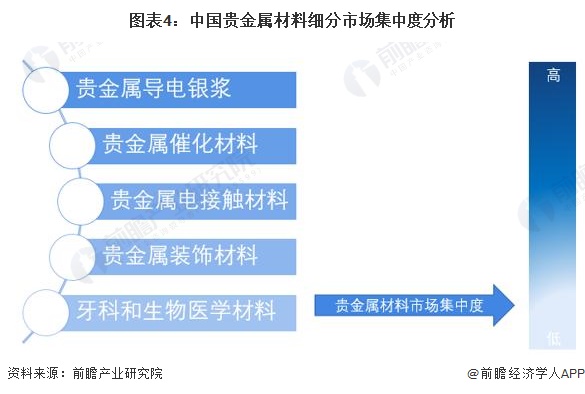

中国贵金属材料行业市场集中度

贵金属材料种类丰富,涉及的应用范围较广,各个领域的需求不同,且细分市场产品、技术差异较大,导致了市场上的多元化竞争,行业整体市场集中度不高。

在部分贵金属材料行业的细分领域,领先企业凭借技术、产品质量及品牌等优势占据主导地位,如苏州固锝、聚和材料、帝科股份占据导电银浆市场份额超过65%;贵研铂业、凯大催化、凯立新材企业占据了贵金属催化材料市场份额超过30%。

注:导电银浆按销售量计;贵金属催化剂按营业收入计;黄金矿采按矿产金产量计。

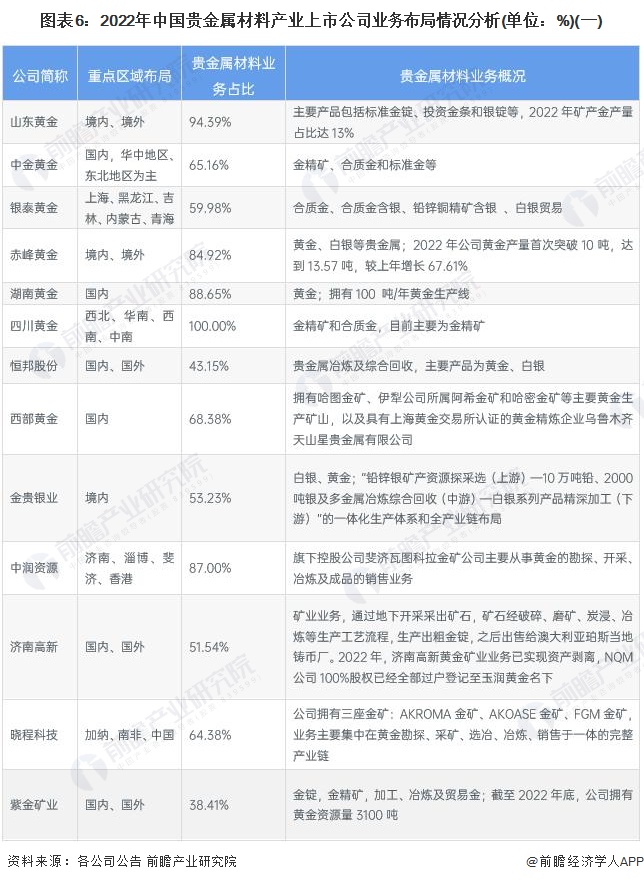

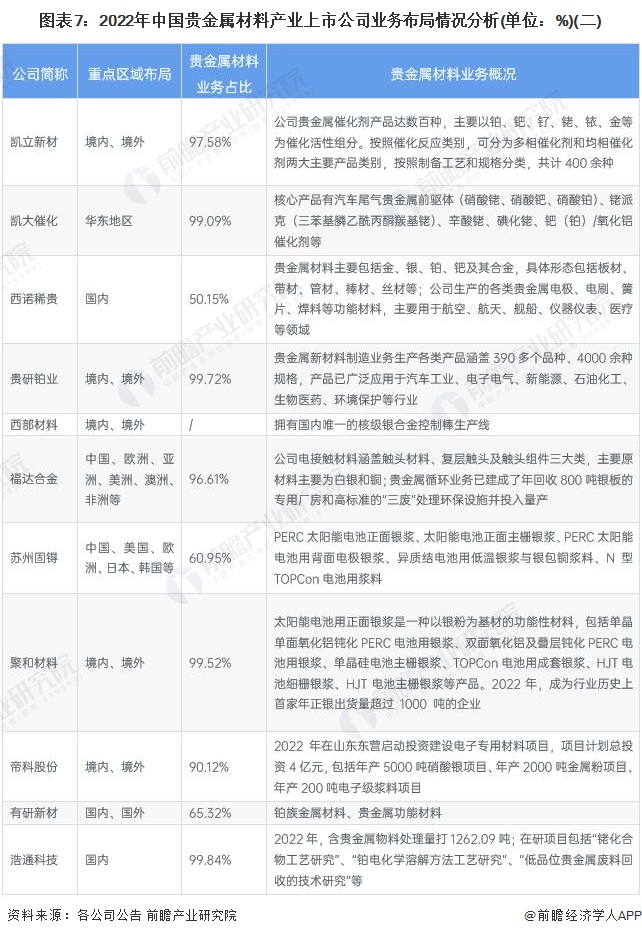

中国贵金属材料行业上市公司业务布局及竞争力分析

贵金属材料市场包括纯贵金属材料、贵金属与其他元素复合材料的加工制造。从各企业业务布局来看,贵金属供给企业主要业务为黄金、白银的勘探、开采、冶炼及成品销售等,我国铂族金属矿产资源稀缺,主要供给来源于二次资源回收,布局企业有贵研铂业、浩通科技等;由贵金属加工制造的催化材料以及其他功能性材料业务布局企业有凯大催化、福达合金等,企业业务专注度均较高。

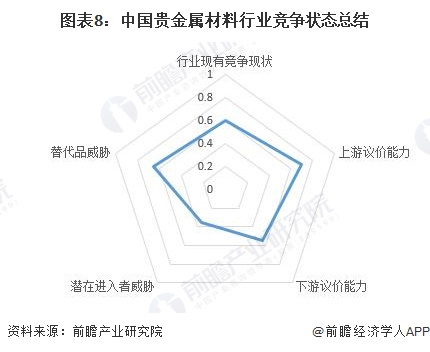

中国贵金属材料行业竞争状态总结

从五力竞争模型角度分析,贵金属材料的供应商主要为贵金属矿产开采企业,我国贵金属资源短缺,且矿产开采、冶炼行业壁垒较高,加之贵金属回收业务仍在发展初期,贵金属供应商议价能力较高;下游应用领域广泛,各细分领域贵金属材料需求有所差异,整体来看,贵金属材料大型企业数量较少,消费者议价能力不高;贵金属材料替代品包括其他金属或非金属高性能材料,我国贵金属资源稀缺、贵金属回收技术发展水平不高,越来越多的领域在探索和采用非贵金属材料作为替代品,以降低成本、提高可持续性和改善供应链稳定性,贵金属材料整体替代品威胁程度较高;贵金属材料市场新进入者可能面临较高的贵金属原料投资成本和材料制造技术门槛,潜在进入者威胁相对较小;贵金属材料种类较多,目前,国内布局全产业链企业数量较少,但细分领域企业数量逐渐增加,且资本化进程加速,细分市场竞争程度逐渐增加。

根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,目前我国贵金属材料行业五力竞争总结如下:

更多本行业研究分析详见前瞻产业研究院《中国贵金属矿采选行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务