预见2023:《2023年中国MCU行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:兆易创新(603986)、中颖电子(300327)、乐鑫科技(688018)、复旦微电(688385)、晟矽微电(430276)、国民技术(300077)、峰岹科技(688279);中微半导(688380);钜泉科技(688391)等

本文核心数据:市场规模等

产业概况

1、定义

MCU(微控制器)是将计算机的CPU、RAM、ROM、定时计数器和多种I/O接口集成在一片芯片上,形成芯片级的计算机,为不同的应用场合做不同组合控制的芯片。微控制器一般可以按照其结构特点、指令集、存储器架构以及微控制器应用进行分类。

MCU可从不同方面进行分类:根据数据位数可分为4位、8位、16位、32位、64位;根据指令集可分为CISC和RISC;根据存储器结构可分为哈佛结构和冯·诺依曼结构;根据用途可分为通用型MCU和专用型MCU。

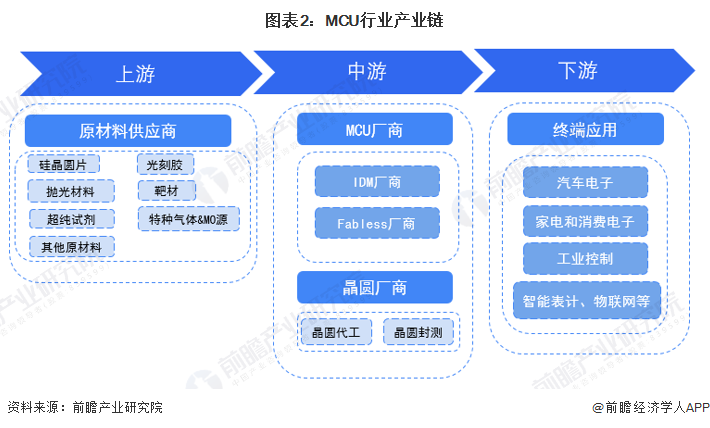

2、产业链剖析:对上游原材料与设备供应有一定依赖性

MCU(微控制器)厂商分为IDM厂商与Fabless厂商,对于IDM厂商(集芯片设计、芯片制造、芯片封装和测试等环节于一体)来说,其上游为晶圆制造所需原材料与设备采购环节;对于Fabless厂商(只负责芯片的电路设计与销售,将生产、测试、封装等环节外包)来说,其上游为晶圆制造环节。行业企业的主要客户分布于汽车电子、消费电子、工业控制等领域。

上游原材料领域,目前,IDM厂商的晶圆制造原材料主要依赖进口;中游MCU厂商主要为Fabless厂商,包括中颖电子、乐鑫科技、晟矽微电、兆易创新、上海贝岭、东软载波等;根据MCU厂商的描述,下游终端应用领域客户数量较多,汽车电子领域客户有比亚迪,消费电子领域客户有九阳股份、海信家电等。

行业发展历程:行业处在快速发展阶段

中国MCU发展起步较晚,基本落后于全球产业二十年,但发展迅速,至今经历了初步发展阶段、技术突破阶段及快速发展阶段,如今MCU已经实现了定制化的需求。MCU芯片已渗透至一系列应用领域,在家电、医疗、汽车等领域中负责感测与监控;与通信功能结合集成的产品为通信应用的微控制器;与传感器结合集成的产品为智能传感器,作用为发送测量、状态信息,接受和处理外部命令。

行业政策背景:政策加持,推进MCU研发与产业化为关键发展方向

自2000年以来,国务院、工信部、科技部等多部门陆续发布了集成电路、通用芯片研发、税收优惠与产业化系列政策,内容涉及在集成电路、通用芯片等领域实现突破,技术达到国际领先水平等内容。

“十四五”是中国集成电路产业夯实基础、谋取更大进步的关键五年,国家及各地的“十四五”规划及政策也掷地有声,对集成电路行业的发展起着重要的推动作用。集成电路行业的发展,进一步带动MCU行业的成长。

行业发展现状

1、上游发展:半导体材料、设备等市场规模稳定增长

半导体材料和设备是半导体产业链的基石,是推动集成电路技术创新的引擎。在国家鼓励半导体材料国产化的政策导向下,本土半导体材料厂商不断提升半导体产品技术水平和研发能力,逐渐打破了国外半导体厂商的垄断格局,推进中国半导体材料国产化进程。

根据SEMI统计数据,2012-2022年期间我国半导体材料市场规模总体呈波动增长态势。2022年中国台湾为全球最大的半导体材料市场,市场规模超过200亿美元;中国大陆为第二大市场,规模为130亿美元。2022年中国半导体材料的市场整体规模超过330亿美元。

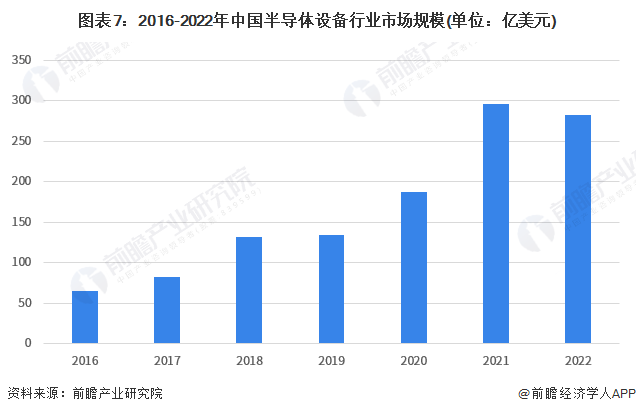

从半导体设备的发展情况来看,2020年中国首次全球最大的半导体设备市场,市场规模达到187.2亿美元。2021年,国内半导体设备市场规模达到近年来最高水平,为296.2亿美元。2022年国内半导体设备市场规模略有下降,为282.7亿美元。

2、需求现状:MCU需求不断增加,市场规模有望达到千亿

MCU的结构非常灵活,能够适应不同的应用,越来越多的32位甚至64位多核MCU可以处理各种复杂的应用程序并将其集成到SoC中。当前MCU价格继续上涨,32位MCUs将成为物联网应用推广中增长最快的市场,5G互联设备的增多将进一步促进MCU的应用需求快速增长。

据IHS数据统计,2021年中国MCU市场规模达365亿元,同比增长36%。初步统计,2022年中国MCU市场规模达390亿元。

3、应用领域:主要应用于消费电子、汽车电子、工业控制等领域

根据IC Insights,全球和中国的MCU下游应用分布呈现显著差异,中国MCU的下游分布中,消费类占比最高,第二大场景是汽车,工控排第三。与全球的结构相比,中国在汽车领域占比较低,而在消费领域占比较高,主要原因系中国的汽车产业在全球来说目前仍相对薄弱,汽车行业主要还是集中在欧洲、日韩和美国等全球汽车大厂聚集地,同时中国的消费类产业链较为齐全,是全球主要的家电产地之一,也聚集了各类消费电子厂商,所以对于消费类MCU的需求较大。

行业竞争格局:国外企业占据主要市场,中国企业不断追赶

在中国市场中将MCU企业按照梯队划分,以企业在MCU行业的营收和技术水平为标准,第一梯队为以意法半导体、瑞萨电子、NXP为代表的外国企业,以及以兆易创新为代表的内地龙头企业;第二梯队为以乐鑫科技、中颖电子为代表的内地上市公司;第三梯队为以华润微电子、灵动微电等为代表的内地企业。

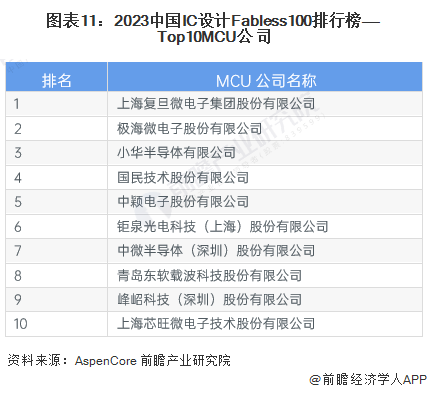

AspenCore2023中国IC设计Fabless100排行榜共分为12大技术类别,每个类别评选出Top10,主要由AspenCore分析师团队根据量化数学模型、企业公开信息、厂商调查问卷,以及一手访谈资进行筛选。其中,Top10MCU公司分别为上海复旦微电子集团股份有限公司、极海微电子股份有限公司、小华半导体有限公司、国民技术股份有限公司、中颖电子股份有限公司、钜泉光电科技(上海)股份有限公司、中微半导体(深圳)股份有限公司、青岛东软载波科技股份有限公司、峰岹科技(深圳)股份有限公司和上海芯旺微电子技术股份有限公司。

2023中国IC设计Fabless100排行榜Top10MCU公司中有9家上市公司,其中综合实力指数最高的是复旦微电,其MCU业务包括智能卡与安全芯片+智能电表MCU;增长潜力最高的是国民技术。

行业发展趋势分析

1、行业发展前景:下游需求带动MCU市场规模增长

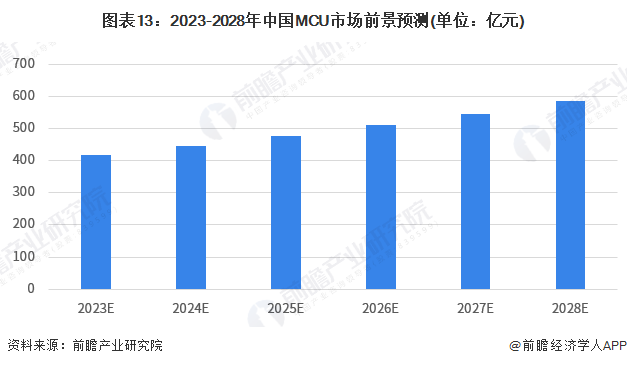

随着经济形势逐步好转,中国物联网、新兴医疗电子、新能源等应用快速发展,中国电子整机生产也整体持续较快发展,中国MCU市场将继续保持较好的增长态势,市场规模将持续扩大。根据HIS数据,2023-2026年中国MCU市场规模稳步增长,年复合增长率约为7%。根据测算,到2028年,中国MCU市场规模以7%的复合增速增长至585亿元。

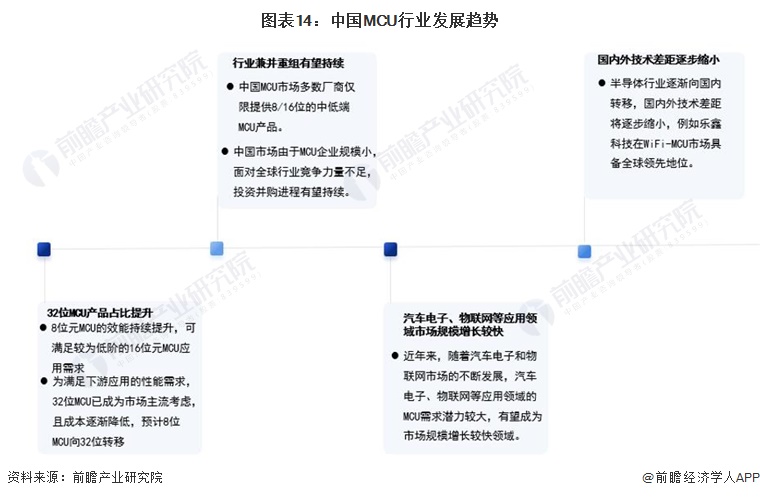

2、行业发展趋势:32位MCU占比提升,汽车电子、物联网应用领域潜力较大

在对下游应用性能要求提升以及32位MCU产品成本降低的情形下,32位MCU产品占比有望提升。随着汽车电子和物联网市场的不断发展,汽车电子、物联网等有望成为MCU市场规模增长较快领域。我国MCU企业主要提供中低端8/16位MCU产品,为提升竞争力,行业投资并购进程有望持续;同时在半导体行业向国内转移的进程中,国内外技术差距有望逐步缩小。

更多本行业研究分析详见前瞻产业研究院《中国MCU(微控制器)行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务