【投资视角】启示2023:中国免疫诊断行业投融资及兼并重组分析(附投融资汇总、产业基金和兼并重组等)

行业主要上市公司:菲鹏生物(838391.NQ);迈瑞医疗(300760.SZ);万泰生物(603392.SH);万孚生物(300482.SZ);迈克生物(300463.SZ)等

本文核心数据:免疫诊断行业投融资事件数量;免疫诊断行业投融资事件金额;免疫诊断行业投融资汇总等

免疫诊断行业投资信心与谨慎度同时增长

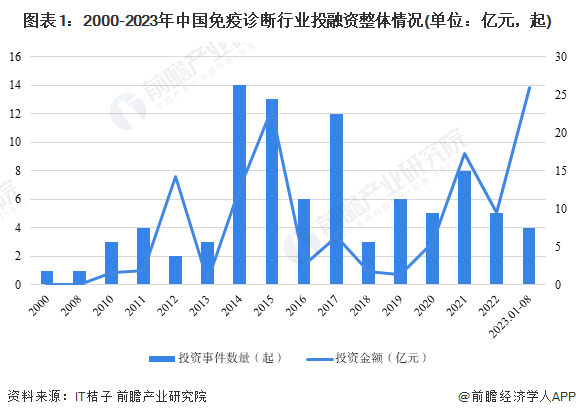

观察2000年至今的免疫诊断行业投资事件与投资金额的变化趋势,可以看到,免疫诊断行业投资事件数量在历经了两轮增长后,又开始进入减少的周期,表明行业对于投资事件的筛选趋于严格,投资谨慎度不断提升,与此同时,2018年起,免疫诊断行业的投资金额总体增长,2023年更是达到了二十多年来最多的水平,表明行业投资信心仍然充足,投资者在严谨地筛选项目后,对于选中的投资项目展现出较大的信心。

具体来看,2022年全年,我国免疫诊断行业投资事件数量达到5起,投资金额为9.5亿元,2023年1月至8月,我国免疫诊断行业投资事件数量为4起,投资金额为25.93亿元。

免疫诊断行业投融资阶段进入过渡期

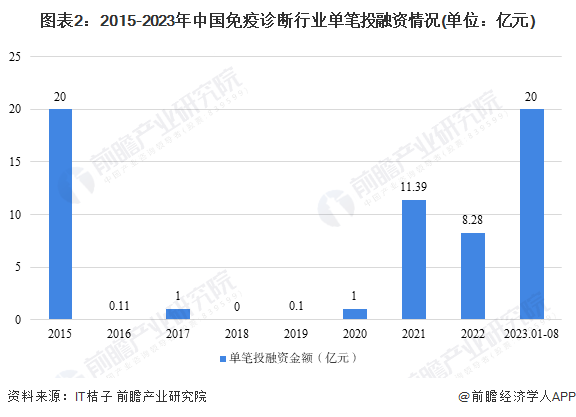

从单笔融资金额来看,2015年,行业单笔融资金额达到了20亿元,同时,结合上图中的投融资事件数量以及金额来看,2015年正是免疫诊断行业投资热度较高的周期,此后,2016年至2020年,单笔投融资金额均未超过1亿元,同时,行业投资热度处于波动周期。2021年至2023年,行业单笔投融资金额均突破了8亿元,甚至2023年单笔投融资金额达到了20亿元,行业投融资趋势趋于专业化、谨慎化,机构投资信心未减。

注:1)根据IT桔子数据,2018年未记录单笔投资记录。2)2021年数据原为1.2亿美元,按6.9汇率换算得到图表中的结果。

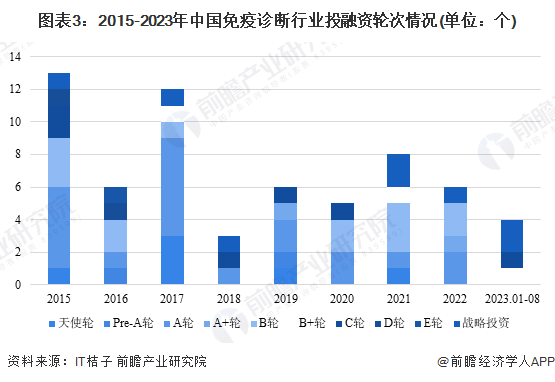

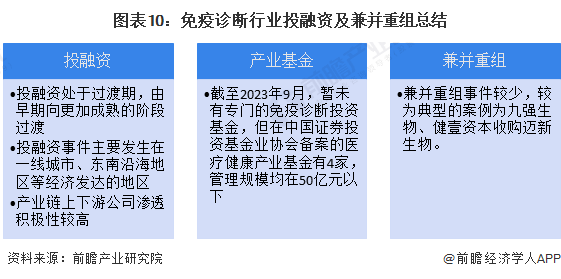

从免疫诊断行业的投融资轮次来看,我国免疫诊断行业投融资阶段仍然处于较为早期的阶段,多数项目集中在B轮之前以及战略投资阶段。2023年1至8月,我国免疫诊断行业暂未有B轮之前的投资项目,同时,已投出1个B+轮项目、1个C轮项目以及2个战略投资项目,与前些年投资轮次集中在B轮之前的投融资状况有细微差别,结合行业单笔投融资金额增长、整体投融资金额增长、投融资事件数量下降,前瞻认为,免疫诊断行业的投资阶段正在由早期进入了过渡期,将往更加成熟的阶段发展,项目质量也越来越高。

一线城市、东南沿海地区免疫诊断投融资热度较高

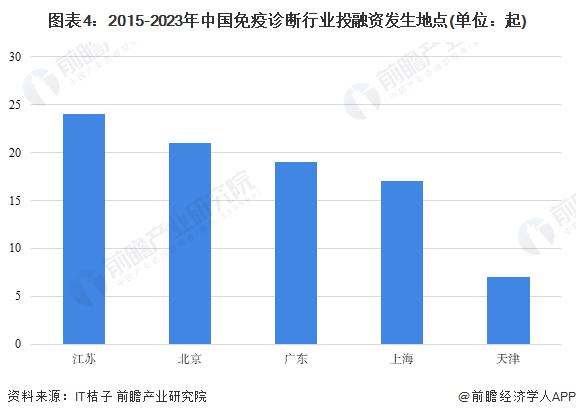

从免疫诊断行业投融资事件发生的地区来看,我国免疫诊断行业投融资事件发生地点较为集中,均发生在江苏、北京、广东、上海、天津地区,其中,江苏地区免疫诊断行业发生的投融资事件数量最多,达到了24起。由此也可以看出,我国免疫诊断行业发展速度较快、发展水平较为前沿的地区也集中在上述地区。

免疫诊断行业投融资领域多样化发展

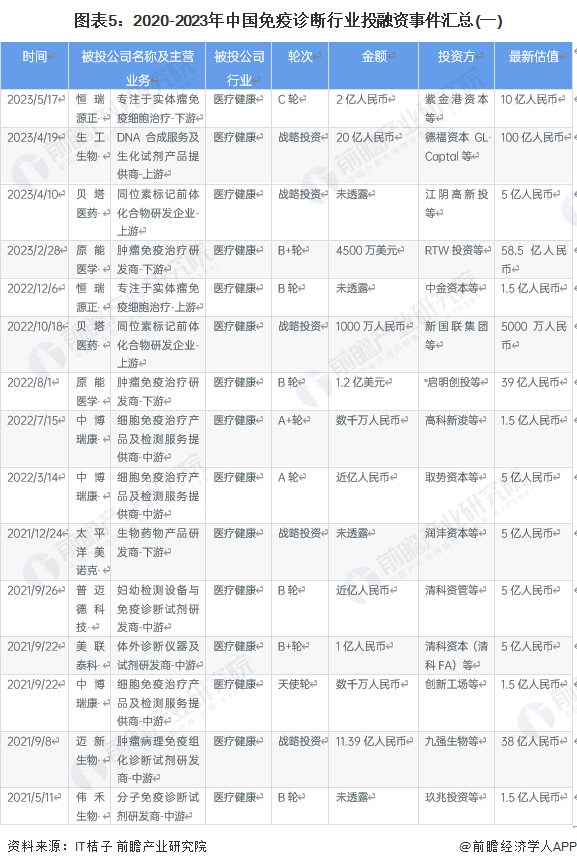

近年来,我国免疫诊断行业投融资细分领域多样化程度较高,其中,按应用领域来看,肿瘤领域的投资事件相对较多,按检测方法来看,化学发光法相关投资事件数量相对较多。根据创投数据平台IT桔子提供的投融资事件,前瞻汇总了2020年至2023年免疫诊断行业的投融资事件,具体情况如下表所示:

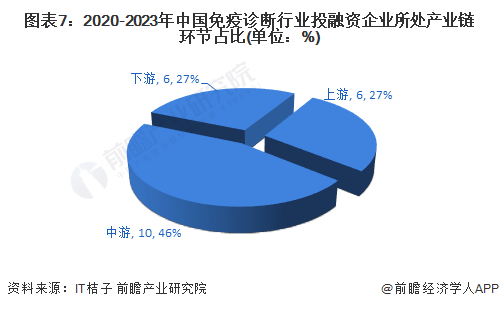

从融资企业的主营业务来看,近年来免疫诊断上下游公司对于布局免疫诊断行业较为重视,多家免疫诊断产业的上下游公司纷纷布局相关产品(上游包括免疫诊断试剂原材料制造商等,下游包括以提供治疗服务为主营业务的医药公司等,除此之外,专门提供免疫诊断试剂及仪器等的商家为中游)。具体来看,2020年至2022年,我国免疫诊断行业投融资事件中,46%发生在产业链中游环节,上、下游环节均占比为27%。

注:上、中、下游的界定如图表6所示。

免疫诊断行业产业投资基金

截至2023年9月6日,中国证券投资基金业协会备案的产业投资基金中,暂未有免疫诊断直接相关的产业投资基金,而免疫诊断行业归属为医疗健康行业,已备案的医疗健康产业投资基金如下图所示:

免疫诊断行业收购兼并案例分析

截至2023年9月,免疫诊断行业的收购兼并事件数量较少,仅有2019年发生的一起收购事件,为九强生物、健壹资本收购迈新生物95.55%股权,收购资金为26.28亿元。收购方之一的健壹资本是国药集团发起设立的、专注于医疗健康领域的专业股权投资机构,成果投出包括国药口腔、复诺健生物、诚益生物、凌科药业、劲方药业、森亿智能、赛分科技、爱得科技、巨翊科技、先通医药、康立明生物等在内的近80个明星企业。

迈新生物是一家肿瘤病理免疫组化诊断试剂研发商。业务覆盖肿瘤病理诊断、免疫细胞化学诊断、分子病理诊断、精准医学诊断四大领域,主导产品为免疫组化检测仪器和系列试剂。本次交易完成后,迈新生物成为了九强生物控股子公司。其中,九强生物受让交易对方合计持有的迈新生物65.55%的股权,健壹资本受让交易对方合计持有的迈新生物30%的股权。

免疫诊断行业投融资及兼并重组总结

更多本行业研究分析详见前瞻产业研究院《中国免疫诊断行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务