预见2023:《2023年中国水环境治理行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:中国水务(00855);首创环保(600008);绿城水务(601368);重庆水务(601158);创业环保(600874);兴蓉环境(000598);水治理(831511);太湖湖泊(871803)等

本文核心数据:水环境治理行业规模;竞争格局;发展前景预测等

产业概况

1、定义

水环境是反映水体可利用的各种水资源及防御水灾害的能力状况,包括自然形成和人工改造形成的能力状况,即自然水环境和社会水环境。水环境治理也就是对围绕人群空间即可直接或间接影响人类生活和发展的水体进行治理,主要包括污染物减排和环境修复,而污染物减排是关键,因此水环境治理应该以污水处理为主,以环境修复为辅。水环境联盟对水环境治理的界定:水环境治理是指江河、海湾、湖泊、池塘等因水质污染未达管控目标值所采取的修复与提升工程。

一般而言,水环境治理按照其主要任务,包含三个部分:污染控制、水质改善和生态经济修复。这个部分各有侧重、相互关联,代表了水环境治理的三个阶段。

2、产业链剖析:上中游布局广泛

从水环境治理行业产业链上下游来看,水环境治理上游主要包括各类水环境治理设备、药剂和钢筋水泥等原材料、以及污水排放管网等设施的生产制造;中游主要包括水环境治理工程建设及运营管理,主要包括水环境治理主体工程建设及水环境治理配套设施建设;下游主要为水环境治理的末端市场,主要涉及居民、政府、企事业单位等主体。

在上游领域,各类水环境治理设备供应代表企业有巴安水务、京源环保、力源科技等;输水管道设备供应代表企业有青龙管业、纳川股份等;水处理药剂供应代表企业有泰和科技、清水源等;水质监测设备供应代表企业有理工能科、力合科技等。

中游水环境治理工程建设及运营管理的代表企业包括中国水务、重庆水务、水治理、太湖湖泊、长江黄河集团、上海水生等。

行业发展历程:政策不断支持,行业逐步迈入商业化阶段

中国改革开放初期,环境保护意识开始增强,水环境问题开始得到重视,行业发展开始起步。20世纪90年代-2000年代,随着水环境问题的日益严重,政府加大了水环境治理的力度。2010年及以后,中国水环境治理进入了政策体系建立和政策指导的重要阶段。

政策引导是推动中国水环境发展的重要举措。从政策发展历程来看,改革开放后,中国日益重视环境保护与水污染防治,1979年第一部《环境保护法》的诞生标志着我国污水处理正式处于法律法规的管理下,随着1984年《水污染防治法》等制度的推出,水环境治理行业政策日趋完善。中国水环境治理相关政策的发展历程经历了从启动初期到逐步完善和加强的过程。随着环保意识的提高和经济社会的发展,水环境治理将继续成为中国政府重点关注的领域,以保护水资源和改善水环境质量,实现可持续发展目标。

行业政策现状:政策不断支持水环境治理行业的发展

2019年,住建部、生态环境部、发改委联合发布了《城镇水污染治理提质增效三年行动方案(2019—2021年)》,提出经过3年努力,基本消除黑臭水体,城市生活污水集中收集效能显著提高。2021年6月6日,国家发改委、住建部发布了《“十四五”城镇水污染治理及资源化利用发展规划》,明确到2025年,基本消除城市建成区生活污水直排口和收集处理设施空白区,全国城市生活污水集中收集率力争达到70%以上。2022年1月11日,国家发改委、水利部发布了《“十四五”水安全保障规划》,到2025年,水旱灾害防御能力、水资源节约集约安全利用能力、水资源优化配置能力、河湖生态保护治理能力进一步加强,国家水安全保障能力明显提升。

行业发展现状

1、水环境现状:我国水资源污染问题仍较为突出

2022年,全国地表水监测的3629个国控断面中,Ⅰ-Ⅲ类水质断面占87.9%,比2021年上升3.0个百分点;劣Ⅴ类水质断面占0.7%,比2021年下降0.5个百分点。全国长江、黄河、珠江、松花江、淮河、海河、辽河七大流域和浙闽片河流、西北诸河、西南诸河主要江河监测的3115个国控断面中,Ⅰ-Ⅲ类水质断面占90.2%,比2021年上升3.2个百分点;劣Ⅴ类水质断面占0.4%,比2021年下降0.5个百分点。2022年开展水质监测的210个重要湖泊(水库)中,Ⅰ-Ⅲ类水质断面占73.8%,比2021年上升0.9个百分点;劣Ⅴ类水质断面占4.8%,比2021年下降0.4个百分点。整体来看,虽然整体水污染情况有所好转,但仍较为突出。

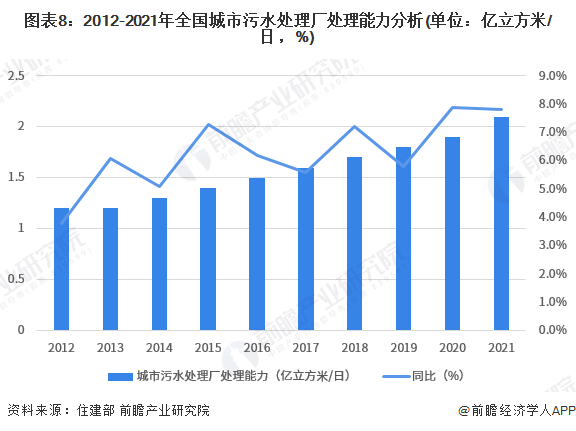

2、污水治理现状:污水处理能力持续增强

2021年年末,全国城市排水管道总长度87.2万公里,同比增长8.7%;污水处理厂处理能力2.1亿立方米/日,同比增长7.8%。2021年,污水处理率97.89%,比上年增加0.36个百分点;城市生活污水集中收集率68.6%,比上年增加3.8个百分点。

注:最新数据更新至2021年。

注:最新数据更新至2021年。

3、投资规模现状:整体呈现上升的趋势

近年来城市及县城污水处理及再生利用关注度逐步提高,2015-2021年,我国城市及县城污水处理及再生利用投资额呈波动上升态势,2021年,城市与县城总投资额为1219.6亿元。

注:最新数据更新至2021年。

据住建部统计数据,2016年以来,我国对于农村水污染治理的投资额整体呈现上行趋势。2021年,我国农村水污染治理投资规模达693.2亿元。

注:最新数据更新至2021年。

行业竞争格局:市场参与者整体注册资本较高,北控水务污水处理规模暂列第一

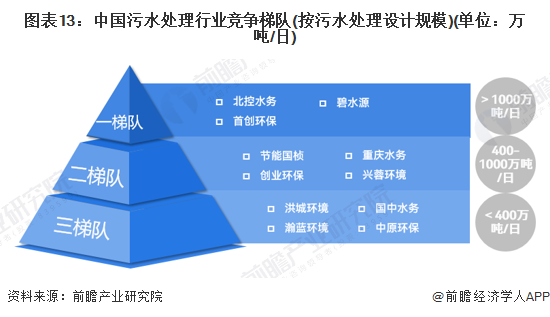

按注册资本划分,首创环保、绿城水务、碧水源等企业的注册资本超过了10亿元,占据行业第一梯队企业地位;注册资本在5-10亿元之间的企业有中持股份、重庆水务、水治理、中国水务等企业;注册资本在5亿元以下的企业有太湖湖泊、太湖湖泊、创业环保、中原环保等企业,以非上市企业为主。整体来看,中国水环境治理行业的相关企业注册资本较高。

水环境治理行业涉及的业务较广泛,整体来看可分为污水治理和水环境综合治理等领域。中国当前水环境处理的企业主要布局在污水处理相关业务。

目前,我国污水处理行业参与者较多,但市场主要参与者因污水处理项目所在区域不同,污水处理涉及的领域规模具有较大差异,例如,农村污水处理大多以分散型为主,单个项目工程相对城镇污水处理较小。根据企业污水处理设计总规模划分,污水处理行业可分为三个梯队,第一梯队污水处理设计能力超过1000万吨/日的企业有北控水务、首创环保、碧水源;第二梯队设计规模在400-1000万吨/日之间,包括节能国祯、重庆水务、创业环保、兴蓉环境等;第三梯队污水处理设计规模小于400万吨/日,代表性企业有洪城环境、国中水务、中原环保等。

从整个市场来看,污水处理排名是水务企业在污水市场绝对地位的表征,而市政污水处理是中国水务市场化主战场。在2021年度中国水网统计水业十大影响力入围企业市政污水总规模榜单中,北控水务以3500万吨/日的总规模位列榜单第一,其次是首创环保和碧水源,市政污水总规模分别为1470万吨/日和1000万吨/日。

注:数据统计时间范围为2021年,2022年数据暂未公布。

行业发展前景及趋势预测

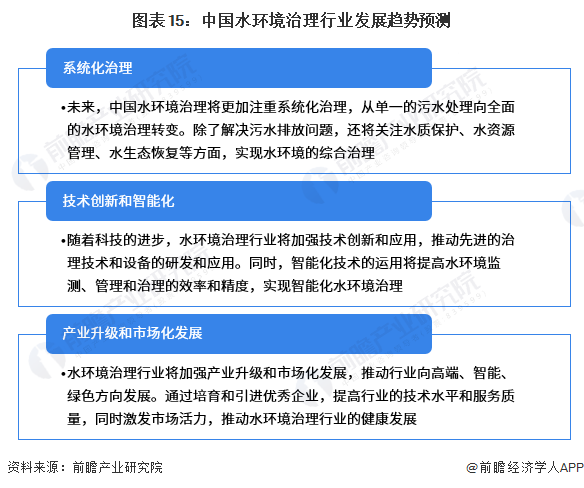

1、发展趋势:向着系统化、智能化、市场化等方向发展

中国水环境治理行业未来将朝着系统化治理、技术创新和智能化、生态优先和绿色发展、产业升级和市场化发展等方向发展。这些趋势将推动行业不断发展壮大,实现水环境的改善和可持续发展目标。

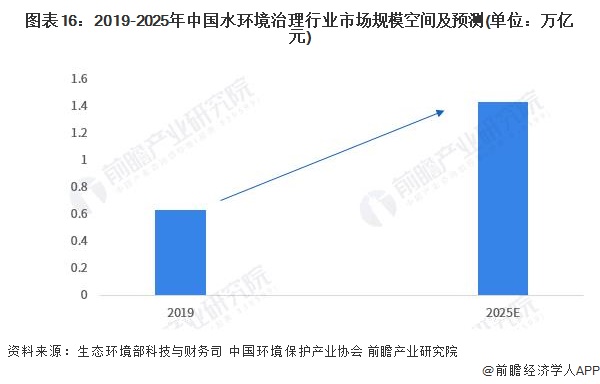

2、发展前景:水环境治理行业将快速增长

水环境治理行业具有显著的政策导向性特征,行业发展状况和前景与宏观政策导向密切相关。针对水环境治理工作,“十四五”规划提出“推进城镇污水管网全覆盖,开展污水处理差别化精准提标”以及“完善水污染防治流域协同机制,加强重点流域、重点湖泊、城市水体和近岸海域综合治理,推进美丽河湖保护与建设”。水环境治理行业在未来预计仍将获得国家政策的大力支持,行业发展将持续向好。

根据生态环境部科技与财务司、中国环境保护产业协会发布的《中国环保产业发展状况报告》,2019年水环境治理的规模达到0.63万亿元,预计2025年水环境治理的规模将达到1.43万亿元,年均复合增长率约为14.64%。

更多本行业研究分析详见前瞻产业研究院《中国水环境治理行业市场需求预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务