预见2023:《2023年中国康复机器人行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:伟思医疗(688580)、翔宇医疗(688626)。

本文核心数据:60岁及以上老年人口占比情况、残疾人康复服务情况、康复机器人行业市场规模、上肢康复机器人相关产品获批数量、下肢康复机器人相关产品获批数量、手部与关节康复机器人相关产品获批数量。

行业概况

1、定义:机器人技术与康复医学结合的产物

康复机器人是一种辅助人体完成肢体动作,实现康复治疗、康复护理等功能的医疗机器人,是工业机器人和医用机器人的结合。它的研究贯穿康复医学、生物力学、机械学、材料学、机器人学等诸多领域,已成为国际机器人领域的研究热点,在医疗领域三大类机器人中,康复机器人位于手术机器人与医疗服务机器人之间。

康复机器人技术主要包括3个方面:核心技术、仿生设计和续航能力。核心技术是康复机器人实现系统功能的主导,主要体现在三大系统上:传感系统、控制系统、驱动系统。这三大系统互相作用,以实现整个机器人的协调运动,其中涉及传感技术、机械设计、智能控制、人体力学等多学科知识,是一项复杂的综合性任务。仿生设计主要是根据人体工程学,设计适应关节和肌肉形状和生理运动的部件或组件,目标是提高舒适度及安全性。续航能力方面,院内以康复为核心功能的移动式下肢康复机器人所用电池的续航能力一般在4-8小时,充电时间1-2小时,由于其大多在室内使用,对续航能力不敏感;坐位式上肢康复机器人多为插电使用,对续航能力同样不敏感。相比之下,生活辅助用的康复机器人因有室外场景使用,对续航能力更敏感,如何提高能源利用率和降低能源消耗是关键。这里,新能源是未来的方向,比如,如何利用生物能等其他能源,将人抬腿放下的能量储存起来等是接下来要突破的方向。

2、产业链:中上游企业是整个产业链价值创造的核心引擎

康复机器人行业产业链可划分为三个环节,上游参与主体为软件与硬件服务商,主要包括控制器、伺服电机等硬件供应商以及控制系统等软件服务商;中游参与主体是康复机器人生产商,康复机器人生产商包括上肢康复机器人生产商、下肢康复机器人生产商、手部及关节康复机器人生产商等;下游是以康复机构为主的需求端,尤其是在医疗机构、养老机构以及残疾人康复机构。其中,中上游企业具有强烈的创新需求和驱动力,是整个产业链价值创造的核心引擎。

上游来看,硬件服务商代表性企业包括安川、发那科等,软件服务商包括程天科技等;中游康复机器人生产企业包括傅利叶智能、迈步机器人、伟思医疗、翔宇医疗等;下游是以康复机构为主的需求端,尤其是在医疗机构、养老机构以及残疾人康复机构。

行业发展历程:行业处在高速发展期

中国康复机器人行业经历了从起步到高速发展的阶段,取得了显著的进步。受科技创新的推动和政策的支持的影响,行业有望在未来继续蓬勃发展,为康复机器人领域带来更多的机遇和变革。

行业政策背景:政策加持下迎来发展新机遇

自2016年起,各政府部门发布了一系列政策促进康复机器人行业发展,《“十四五”国民健康规划》进一步鼓励技术创新,特别是人工智能在康复领域的应用,同时强调康复辅助器具和智慧老龄化技术的推广;《“机器人+”应用行动实施方案》,明确了开发医疗机器人产品的重点,涵盖了手术、辅助检查、急救、康复等多个领域。此外,政策也着重突破脑机交互等技术,为损伤康复开发辅助机器人产品提供支持。通过这些政策支持,中国康复机器人领域在研发和应用方面取得了积极的发展,为促进医疗、康复等领域的创新应用提供了有力的基础。

行业发展现状

1、随着人口老龄化的进一步加剧,老年人康复需求规模将进一步加大

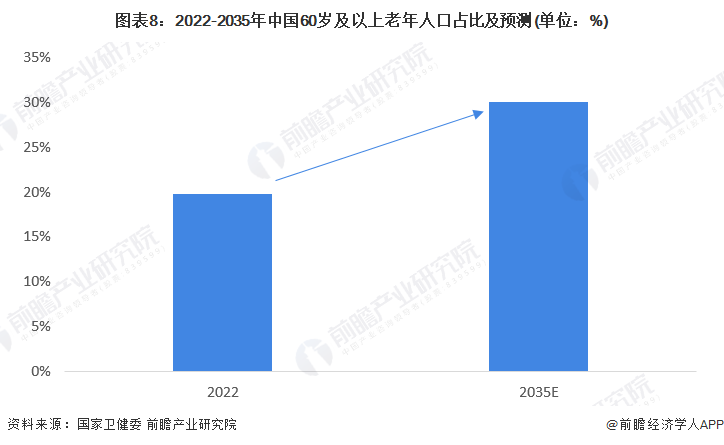

2022年,我国60岁以上的人口为2.8亿人,占人口比重已达19.8%。2022年9月,国家卫健委老龄司司长王海东表示,到2035年左右,我国60岁及以上老年人口将突破4亿,在总人口中的占比将超过30%,进入重度老龄化阶段;到2050年前后,我国老年人口规模和比重、老年抚养比和社会抚养比将相继达到峰值。随着人口老龄化的进一步加剧,老年人康复需求规模将进一步加大。

2、残疾人康复服务尚未实现全覆盖,市场上仍有较大空间待满足

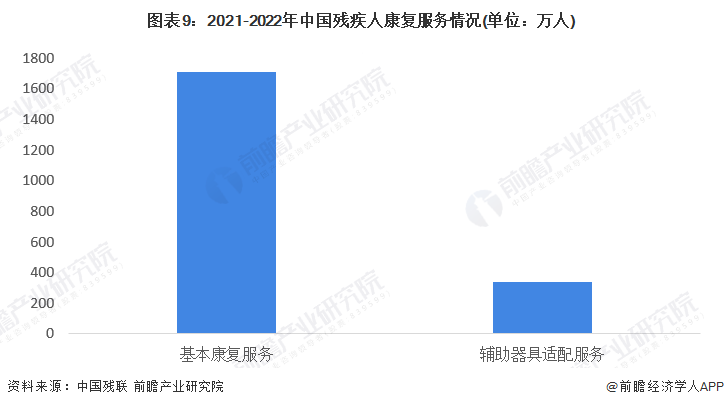

2023年5月,中国残联的最新数据显示,2021至2022年,1707.46万残疾人得到基本康复服务,341.8万残疾人得到辅助器具适配服务,残疾人基本康复服务覆盖率稳定在85%以上。截至2022年底,全国各类残疾人康复机构发展到11661个,康复机构在岗人员达到32.8万人。我国残疾人康复服务尚未实现全覆盖,市场上仍有较大空间待满足。

3、2023年中国康复机器人行业市场规模或将超过20亿元

当前,中国康复机器人行业正处于蓬勃发展的阶段。政府政策的支持、人口老龄化趋势以及科技创新的推动共同促使该行业蓬勃发展。各类康复机器人产品在医疗治疗、康复训练、老年护理等领域得到广泛应用,技术不断创新,市场需求日益扩大。同时,行业内涌现出一批技术领先、具有创新能力的企业,推动着整个产业的发展。根据Frost & Sullivan报告,中国康复机器人市场自2017年起步,2018年市场规模达到2.1亿元,2018-2023年以57.5%的年复合增长率增长,2023年约达20.4亿元。

行业竞争格局:

1、区域竞争格局:行业代表性企业主要分布在东部地区

从中国康复机器人行业代表性企业区域分布情况来看,主要分布在东部地区,尤其是广东省、上海市等,代表性企业有迈步机器人、睿瀚医疗、华鹊景医疗、璟和机器人、傅利叶智能等。

2、企业竞争格局

(1)长沙傅利叶智能上肢康复机器人相关产品获批数量遥遥领先

从上肢康复机器人相关产品获批数量情况来看,截至2023年3月,长沙傅利叶智能上肢康复机器人相关产品获批数量最多,达到5个;其次是上海卓道医疗,获批产品数量为3个。

注:上述资料为不完全统计,统计时间截至2023年3月。

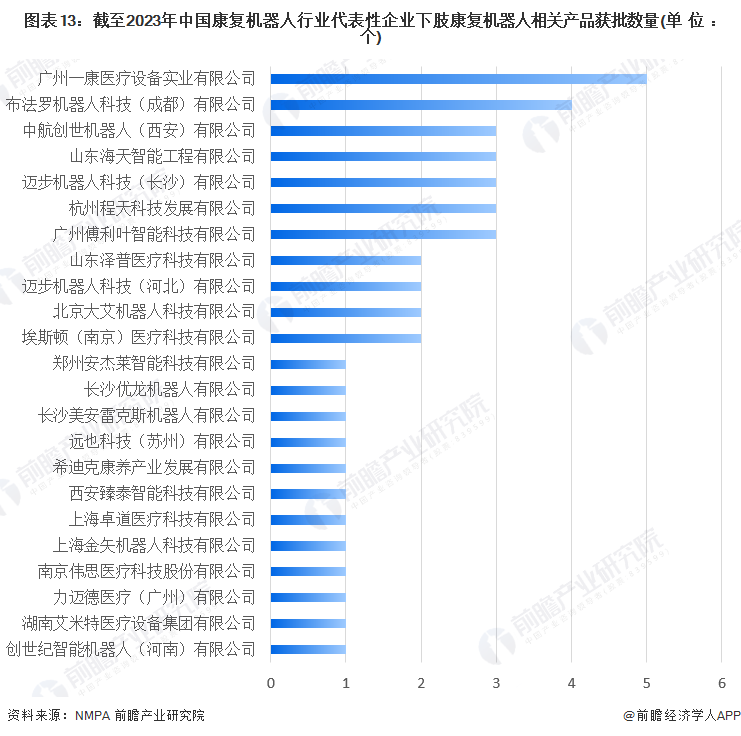

(2)广州一康医疗下肢康复机器人相关产品获批数量最多

从下肢康复机器人相关产品获批数量情况来看,截至2023年3月,广州一康医疗下肢康复机器人相关产品获批数量最多,达到5个;其次是布法罗机器人科技(成都)有限公司,获批产品数量为4个。

注:上述资料为不完全统计,统计时间截至2023年3月。

(3)河北大艾智能手部与关节康复机器人相关产品获批数量最多

从手部与关节康复机器人相关产品获批数量情况来看,截至2023年3月,河北大艾智能手部与关节康复机器人相关产品获批数量最多,达到5个;其次是杭州极智医疗,获批产品数量为4个;位于第三名的是司弈(长沙)智能,获批产品数量为3个。

注:上述资料为不完全统计,统计时间截至2023年3月。

行业发展前景及趋势预测

1、“提高舒适度,走向智能化”是行业发展重要趋势

目前,康复机器人的创新不断,“提高舒适度,走向智能化”是行业发展重要趋势。

2、2028年中国康复机器人行业市场规模或将达到134亿元

中国康复机器人行业在政策、市场、技术等多方面的积极因素驱动下,有望迎来持续的快速发展。行业的创新和进步将为康复领域的患者提供更有效的治疗和护理,同时也为企业带来广阔的商机和社会价值。到2028年,中国康复机器人行业市场规模或将达到134亿元,市场前景广阔。

更多本行业研究分析详见前瞻产业研究院《全球及中国康复机器人行业发展前景与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务