【行业深度】洞察2023:中国公路货运行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:江西长运(600561.SH);传化智联(002010.SZ);中储股份(600787.SH);长久物流(603569.SH)等

本文核心数据:公路货运行业竞争梯队;公路货运行业市场份额;公路货运行业市场集中度

1、中国公路货运行业竞争派系

公路货运是我国交通运输行业重要的组成部分,经过数十年的发展,已形成了较大规模的参与者,在行业内部竞争激烈的同时,公路货运服务又在迅速的与其他交通运输服务整合,为用户带来时效性更强、更便捷的使用体验。

当前,我国公路货运行业参与者可以划分为传统公路货运企业以及快递企业两大派系,传统公路货运企业主要面向企业供应链,提供仓储物流的服务形式,同时部分企业还有货物代理职能;而快递企业则更侧重于为个人用户提供相关服务,同时对多种运输形式的整合程度更高,服务网络布局更为细致,与此同时,部分快递企业同样涉及仓储物流相关的业务。

2、中国公路货运行业市场排名

根据中国物流与采购联合会数据,从企业的经营状况、资产、设备设施、管理及服务、人员素质和信息化水平六个方面,总共16-18个指标及项目对物流企业开展的综合评估,将物流企业划分为A-5A共五个等级,其中5A为最高级,顺丰股份、怡亚通、中储股份、圆通速递、韵达股份、德邦股份以及长久物流均获评5A级物流企业。将公路货运企业按照等级以及营业收入从高到低排位,前十位情况如下:

3、中国公路货运行业市场集中度

根据《中国数字货运物流发展报告》的数据,2022年我国公路货运市场约为5万亿元,因而对市场集中度进行统计,得到2022年公路货运行业的CR4和CR8分别为7.78%和9.26%,全行业仍处在竞争极为激烈的阶段。

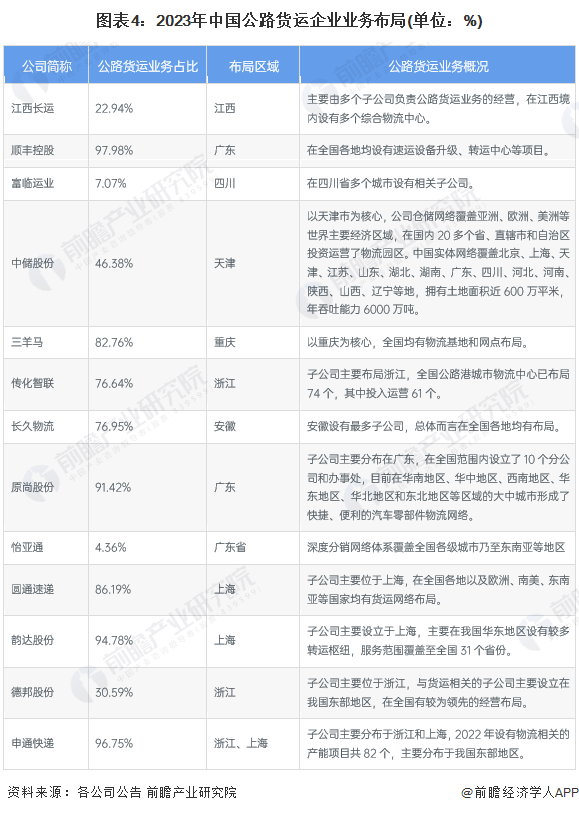

4、中国公路货运行业企业布局及竞争力评价

公路货运作为将车辆作为主要工具,依托国家公路网络进行货物运输的服务型行业,其运输效率与中转场站的分拣效率有一定关系,其服务质量与其业务网络在服务区域内的渗透程度有紧密联系,因此大型物流企业均倾向于面向全国甚至全世界铺设货运网络以及进行转运中心的建设,而对于刚开始布局公路货运业务的企业则主要以单一省份布局为主。

注:快递企业财务报表针对公路货运披露分类不同,因而公路货运业务占比的统计方式为排除航空板块业务后,或是以“速运业务”相关的分类进行披露的数据。

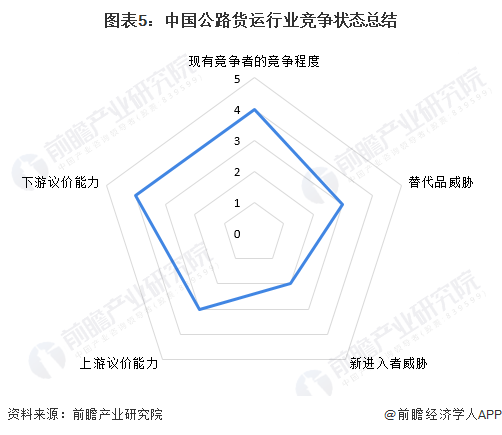

5、中国公路货运行业竞争状态总结

从五力模型的角度进行分析,我国公路货运行业市场集中度极低,但由于不同派系的公路货运企业服务对象有所不同,因而细分市场的竞争存在一定的独立性,总体而言现有竞争者的竞争程度较为激烈;当前,在国家提倡“公转水”、“公转铁”以及多式联运的背景之下,公路货运将加速与其他货运行业的整合,长途货运将逐渐被铁路、航空等方式替代,因而市场份额呈现出下降的趋势,然而,公路货运在“门到门”运输,灵活转运等对服务质量有显著影响的方面有其不可替代性,因而替代品威胁相对适中,公路货运遭到全面取代的可能性极小;新进入者方面,由于公路货运行业为服务性行业,进入门槛相对较低,但由于货运网络的铺设需要大量的人力以及物力,对于新进入者而言需要一定的时间进行规划和积累,又由于行业产品差异化程度不高,因而新进入者难以撼动行业现有领先企业的地位;由于公路货运行业上游具有国家垄断性质的道路运营商和燃油供应商,因而几乎不存在议价能力,但在整车生产方面,货运企业则拥有一定的议价能力;对于下游而言,以快递行业为代表的公路货运企业长期存在利用降价获取市场份额的竞争模式,因而行业下游的议价能力较强。

更多本行业研究分析详见前瞻产业研究院《中国公路货运行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务