【行业深度】洞察2023:中国新能源客车行业竞争格局及市场份额(附市场集中度、企业竞争力分析等)

行业主要上市公司:宇通客车(600066.SH)、中通客车(000957.SZ)、亚星客车(600213.SH)、安凯客车(000868.SZ)、福田汽车(600166.SH)、金龙汽车(600686.SH)、比亚迪(002594.SH)、东风汽车(600006.SH)、长安汽车(000625.SZ)

本文核心数据:新能源客车企业市场份额;新能源客车企业集中度;新能源客车企业竞争力

1、中国新能源客车行业企业竞争梯队

客车行业依据企业的注册资本划分,可分为3个竞争梯队。其中,注册资本大于50亿元的企业有长安汽车、福田汽车、奇瑞汽车;注册资本在10-50亿元之间的企业有:宇通客车、比亚迪、东风汽车、开沃汽车等等;其余企业的注册资本在10亿元以下,包括中通客车、海格客车等。

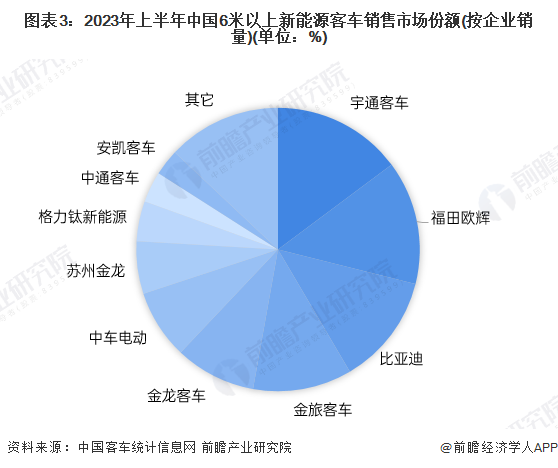

2、中国新能源客车行业企业市场份额

从新能源客车市场销量来看,根据中国客车统计信息网统计的6米以上新能源客车销量数据,2023年上半年,宇通客车位居全国第一,销量占比份额接近15%,其次是福田欧辉、比亚迪、金龙客车,上述企业销量市场占比份额均在10%以上。

注:上述统计口径为纳入中国客车统计信息网统计的国内重点客车企业销售的6米以上新能源客车销量,统计时间为2023年1-6月。

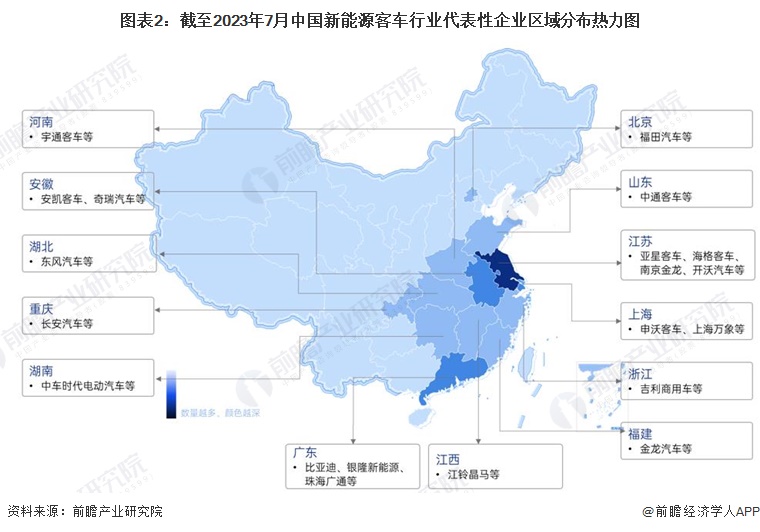

3、中国新能源客车行业区域市场竞争

根据2023年上半年中国6米以上新能源客车销量TOP10企业的区域分布来看,广东和江苏地区的企业数量最多、销量前二,上述地区的新能源客市场竞争较为激烈。

注:上述统计口径为纳入中国客车统计信息网统计的国内重点客车企业销售的6米以上新能源客车销量,统计时间为2023年1-6月。

4、中国新能源客车行业市场集中度

从全国6米以上新能源客车销售市场集中度来看,2023年上半年,CR1企业销量市占率超过10%,CR4企业市场集中度超过60%,CR10企业销量市场集中度超过80%,国内新能源客车市场集中度较高。

注:上述统计口径为纳入中国客车统计信息网统计的国内重点客车企业销售的6米以上新能源客车销量,统计时间为2023年1-6月。

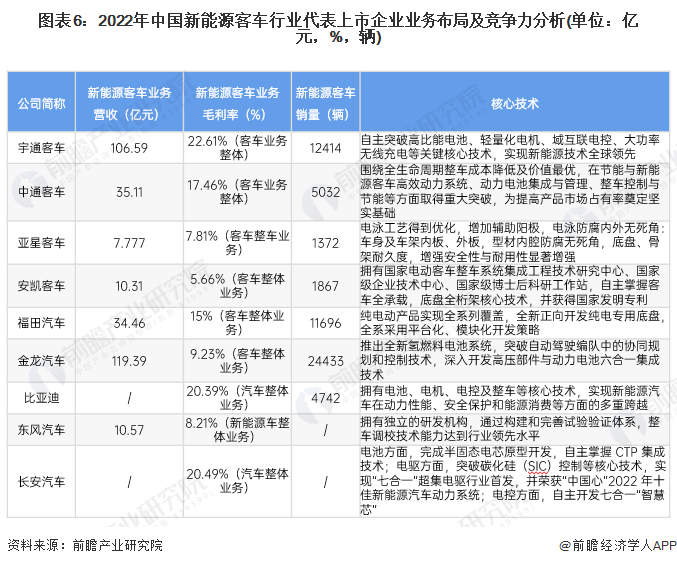

5、中国新能源客车行业企业布局及竞争力分析

从新能源客车整车制造业务经营规模来看,金龙汽车、宇通客车在2022年相关业务营收均超过100亿元,其他上市公司的新能源客车业务规模则相对较小;从业务毛利率来看,不同企业经营差距较大;从企业的新能源客车销量来看,2022年金龙汽车、宇通客车等企业的新能源客车销量位居领先地位。

注:1)以上仅汇总有相关业务披露的上市企业;2)金龙汽车数据包含金龙客车、金旅客车、苏州金龙等子公司数据。

6、中国新能源客车行业竞争状态总结

从五力竞争模型角度分析,目前,我国新能源客车行业现有企业市场集中度高,龙头企业之间的竞争较为激烈;上游供应商主要为基础原材料和客车零部件,议价能力适中;而下游需求市场主要是交通集团、高校、旅游企业等,议价能力较强;同时,行业存在资金、技术门槛,潜在进入者威胁一般。

根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,得到目前我国新能源客车行业竞争较为激烈,具体五力竞争总结如下:

更多本行业研究分析详见前瞻产业研究院《中国客车行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务