预见2023:《2023年中国AI新药研发(AIDD)行业全景图谱》(附市场现状、竞争格局和发展趋势等)

本文核心数据:竞争格局;发展现状

行业发展概况

1、定义

AI新药研发(AIDD)又称AI制药:是指在原研药与创新药研发过程中的相关应用场景下引入人工智能技术,以达到短时、低成本开发新药的目的。与传统计算机辅助药物设计相比,两者在基础要素、推导方式等方面均有差异,AI可以间接应用于传统计算机辅助药物设计,助其发展。

目前,传统药物开发模式正在从最开始的完全人工到使用传统CADD(ComputerAidedDrugDesign,计算机辅助药物设计)进行辅助,最终完成从传统CADD方法到AI与传统CADD相融合的转变。AIDD是制药公司快速发展的领域。从设计新分子到预测临床试验结果,AI可以融入药物发现过程的各个阶段。使用ML、DL及生成式AI及其他AI技术,制药公司可以减少药物发现及开发所需的时间和资源,同时提高临床试验的成功率。具体而言,生成式AI有可能通过使科学家能够为以前无成药性的靶点生成新分子,从而彻底改变药物发现,这可能为药物开发提供新途径。

AI可应用于研发过程的各个阶段,通过分析大量数据来产生新的见解,提高早期发现的效率。随着AI算法的不断推进,AI亦提高识别更好的新候选药物的准确性,优化其药理特性,并通过允许(其中包括)更好地可视化蛋白质的结构特性,促进发现新生物标志物及治疗靶点。该等上游决策可在提高药物发现及开发的成功率方面发挥作用。在分析临床试验时使用AI有助于优化临床试验设计及成功可能性。此外,AI技术可帮助预测临床试验的结果,使药物获批准的可能性增加及成本降低,从而为开发新治疗方法提供额外资金。

2、产业链剖析

AI新药研发上游围绕人工智能展开,可分为软件和硬件,包括云计算平台、数据库、GPU芯片、自动化实验室和服务器等。中游按照企业功能布局可分为药物发现阶段、临床前研究阶段和临床试验阶段。下游目标客户主要为传统药企和CRO企业。

目前,我国AI新药研发上游企业主要为华为云、腾讯云、天数智芯、英特尔等企业,中游主要有深势科技、予路干行、智峪生科、腾迈医药、分子之心、阿尔法分子、ChemicalAI、InsilicoMedicine(英硅智能)、深度智耀、华深智药、哲源科技等企业。

行业发展历程:行业处于起步期

早在1990年,AI理论包括DL、NLP等基础理论突破。在2012年,图像识别AI突破及实际可用的DL兴起。在2015年,生成对抗网络及先进NN结构。在2016年12月,英科智能发表首篇论文,表示AI技术可以降低药物开发成本,缩短药物发现时间,提高化合物质量。在2018年3月,IBMWatson发布认知计算平台,将患者与潜在临床试验相匹配,使临床试验入组增加80%。在2018年12月,DeepMind的AlphaFold的3D蛋白质结构预测能力超过所有其他预测算法。在2019年9月,InsilicoMedicine发布首个使用AI系统生成张量强化学习(GENTRL)的活性体内候选药物,其在46天内设计出针对纤维化的先导化合物。在2020年9月,Aladdin开发的阿尔茨海默病早期诊断平台。在2021年12月,英科智能实现AI发现新靶点的行业首个临床阶段AI生成的新型分子。在2022年7月,DeepMind的AlphaFold能够预测所有已分类蛋白质的3D结构。

依托行业不同生命阶段关键因素的发展特征对行业的成熟度进行综合判定和分析,目前我国AI新药研发(AIDD)行业处在行业起步阶段。

行业政策背景:规范、鼓励双线政策带动行业发展

依据《“十四五”医药工业发展规划》,我国将积极探索人工智能、云计算、大数据等技术在研发领域的应用,通过对生物学数据挖掘分析、模拟计算,提升新靶点和新药物的发现效率。《发展规划》关于AI新药研发产业的相关摘录如下表:

依据《“十四五”生物经济发展规划》,我国将积极利用云计算、大数据、人工智能等信息技术,对治疗适应症与新靶点验证、临床前与临床试验、产品设计优化与产业化等新药研制过程进行全程监管,实现药物产业的精准化研制与规模化发展。《发展规划》关于AI新药研发产业的相关摘录如下表:

行业发展现状

1、药物发现阶段:多数企业进行了相关布局

AI新药研发药物发现阶段主要包括靶点发现、先导化合物研究和化合物筛选、以及化合物合成等。目前,我国AIDD初创企业大多数布局了先导化合物设计、优化和合成,其利用机器学习(或深度学习)技术,学习海量化学知识及资料,建立高效的模型,快速过滤“低质量”化合物,富集潜在有效分子。此外,以深势科技、英硅智能、科辉智药为代表的企业,基本布局了药物发现的全阶段。

2、临床前研究阶段:绝大多数布局ADMET预测

在临床前研究阶段,其主要包括晶形预测、剂型预测、ADMET预测、临床前实验结果预测。目前,我国AIDD初创企业在该阶段主要布局ADMET预测,包括智峪生科、费米子科技、剂泰医药等多家企业布局。

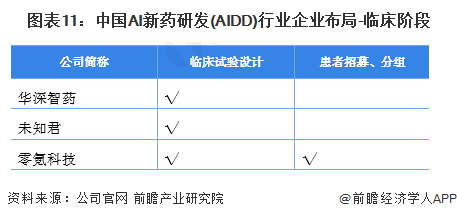

3、临床阶段:华深智药、未知君和零氪科技进行了相关布局

临床试验阶段包括临床试验设计、患者招募/分组等。目前,华深智药、未知君和零氪科技在临床试验设计阶段进行了相关布局,零氪科技更是在患者招募/分组方面进行了布局。

行业竞争格局

1、区域竞争:区域性特征明显,集中在北京、广东、上海、江苏和浙江

目前,我国AI新药研发(AIDD)企业主要集中在北京、广东、上海、江苏和浙江等地。其中,位于北京的企业比重达到了29.2%,其次是广东和上海,分别达到了20.8%。

2、企业竞争:强劲“春笋”持续涌出

——竞争梯队:剂泰医药、腾讯iDrug业务布局广泛

按照功能布局,目前剂泰医药、腾讯iDrug的AIDD功能板块超过了4个;其次是英硅智能和费米子科技,布局的功能板块在3-4个之间。

——管线竞争格局:剂泰医药、费米子科技、晶泰科技的在研管线超过了10条

目前,剂泰医药、费米子科技、晶泰科技的在研管线已经超过了10条。其中,剂泰医药的产品研发管线包括RNA药物和小分子新药,同时通过共同开发管线或通过技术平台对外授权的合作方式与国内外顶尖药企开展深入合作。

行业发展前景及趋势预测

根据弗若斯特沙利文的资料,小分子药物是目前市场规模最大的一类药物,于2021年前将占全球制药市场1.4万亿美元的76%。小分子药物较其他治疗方案具有明显的优势,例如实现细胞内活化或抑制的能力或轻松穿过血脑屏障的能力。

尽管小分子市场规模巨大,但全球范围内对新的治疗方案仍有大量的医疗需求并未得到满足。以美国为例子,在2021年,美国约有十分之一的人患有罕见疾病,但只有5%的罕见疾病有FDA批准的治疗方案。为解决该问题,全球制药行业逐渐利用AIDD的效率以开发小分子药物,尤其是新型小分子药物,以解决未满足的临床需求。

更多本行业研究分析详见前瞻行业研究院《中国生物医药行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务