2023年中国智能座舱行业细分市场分析 各赛道多方激烈混战【组图】

行业主要上市公司:四维图新(002405)、均胜电子(600699)、东软集团(600718)、索菱股份(002766)、德赛西威(002920)、中科创达(300496)等

本文核心数据:中国智能座舱发展历程;中国VS.全球智能座舱细分赛道市场规模;中国智能座舱主要部件渗透率

1、中国智能座舱细分市场渗透率差异化显著

目前,我国智能座舱细分市场主要包括车载信息显示系统、车载信息娱乐系统、座舱域控制器、HUD、液晶仪表、OTA和安全模块等,随着汽车智能化水平的不断提高,座舱承载功能呈现不断丰富的趋势。从细分产品渗透率来看,我国智能座舱细分赛道市场渗透率差异化显著,毕马威中国发布的《智能座舱白皮书》中显示,目前中国智能座舱主要部件中,液晶中控的渗透率为最高,达到90%,液晶仪表盘的渗透率达到50%,而HUD的市场渗透率仅10%,智能座舱域控制器作为智能座舱的核心技术渗透率未突破5%,具有较大的市场潜力。

2、我国智能座舱域控制器有大空间可突破

目前,我国智能座舱细分市场主要包括车载信息显示系统、车载信息娱乐系统、座舱域控制器、HUD、液晶仪表、OTA和安全模块等,随着汽车智能化水平的不断提高,座舱承载功能呈现不断丰富的趋势。域控制器方面,我国占据全球近四成市场规模,但从毕马威中国公布的数据来看,中国域控制器的渗透率仍较低,有很大的市场空间。

高工智能汽车研究院通过对域控制器排头兵企业综合考量,将企业规模、资本实力、研发能力、经营能力等方面结合分析,得出德赛西威为域控制器为该细分赛道单项冠军,占据最大的市场份额;其次为东软睿驰,具有最强的软件研发能力。

3、我国智能座舱SoC芯片市场发力迅猛

智能座舱SoC芯片方面,近年来,我国智能座舱SoC芯片市场发力迅猛,占据全球38%的市场规模,从SoC芯片的渗透率来看,中国智能座舱SoC芯片的渗透率达35%,完成较大突破。

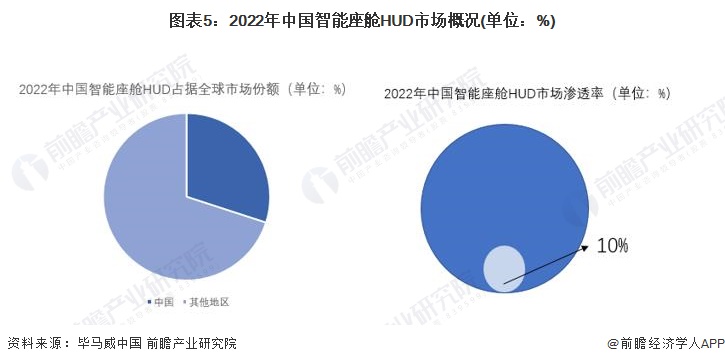

4、我国智能座舱HUD市场普及以高端汽车为切入点

智能座舱HUD市场方面,近年来,我国智能座舱HUD在乘用车上的应用实现稳步增长,2022年中国HUD市场规模达到6亿美元,占据全球30%的市场规模;从HUD的渗透率来看,中国智能座舱HUD的渗透率达10%,未来仍将加速普及,目前在高端汽车市场当中普及较快。

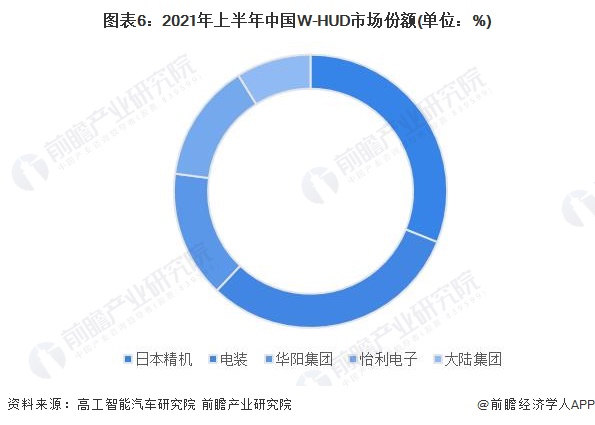

高工智能汽车研究院数据显示,2021年上半年我国W-HUD搭载量前五名的供应商分别为日本精机、电装、华阳集团、怡利电子和大陆集团。其中,日本品牌日本精机与电装占据市场份额过半,本土企业华阳集团占据14.4%市场份额,怡利电子获13.5%市场份额,德国企业大陆集团占据8.5%份额。以华阳集团为代表的本土品牌正逐渐打破外企垄断的市场格局。

5、我国智能座舱液晶仪表市场份额较为零散

车载液晶仪表方面的市场份额较为分散,高工智能汽车研究院数据表明,德赛西威、伯泰克、华阳等为代表的数家中国本土供应商在7英寸及以上的仪表市场取得了较为明显的发展。但2022年意大利企业马瑞利以9.71%占据中国该市场最大份额。

以上数据参考前瞻产业研究院《中国智能座舱行业发展前景与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务