2023年中国光刻胶行业经营效益分析 行业营运能力较强【组图】

光刻胶行业主要上市公司:飞凯材料(300398)、容大感光(300576)、广信材料(300537)、上海新阳(300236)、永太科技(002326)、雅克科技(002409)、江化微(603078)等

本文核心数据:中国光刻胶行业上市企业净利润;中国光刻胶行业上市企业毛利率;中国光刻胶行业上市企业存货周转率;中国光刻胶行业上市企业资产负债率等

中国光刻胶行业经营情况:利润规模扩大,经营情况较好

随着电子信息产业发展的突飞猛进,光刻胶市场总需求不断提升。而中国作为全球最大电子产品进出口国,占据了光刻胶最大的市场份额。不过,由于极高的行业壁垒,全球半导体光刻胶供应市场高度集中,核心技术掌握少数国际大厂手中,日本的JSR、东京应化、信越化学及富士胶片四家企业占据了全球70%以上的市场份额,处于市场垄断地位。

尽管高端光刻胶技术壁垒较高,但目前国内已有众多厂商积极布局,包括彤程新材、晶瑞电材、南大光电、上海新阳、广信材料、华懋科技等厂商。本文选取代表的5家光刻胶上市企业的经营效益进行分析,这5家本土光刻胶上市企业情况如下:

从我国光刻胶行业净利润水平来看,2017-2022年,5家光刻胶行业上市公司净利润总体呈波动上升变化,其中雅克科技净利润规模最大。2022年,5家上市企业净利润平均值呈上升趋势,表明光刻胶行业利润规模不断扩大。

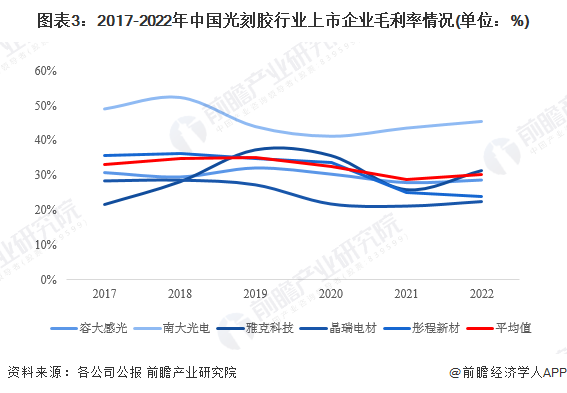

中国光刻胶行业盈利能力:毛利率下降,盈利能力有待加强

2017-2022年,中国光刻胶行业5家上市公司的毛利率均呈现下滑的趋势,2022年行业平均毛利率为30.30%,较2017年下降2.74个百分点,毛利率下滑的主要原因是随着国内厂商的加速布局,国内供给增加,但高端光刻胶产品仍被国外厂商垄断,国内企业对下游的议价能力不高。

中国光刻胶行业运营能力:存货周转率高,运营能力较好

从我国光刻胶行业存货周转率水平来看,2017-2022年,晶瑞电材和彤程新材存货周转率高于6次,其余3家光刻胶上市企业的存货周转率维持在6次以下。整体来看,5家上市企业平均存货周转率在6次上下波动,说明行业存货变现能力处于较高水平,行业的存货变现压力较小。

2017-2022年,5家上市公司的应收账款周转率差距较大,其中雅克科技应收账款周转率较高,说明这家企业呆账、坏账风险较低。2017-2022年,我国光刻胶行业上市公司平均应收账款周转率波动上升变化,2022年达4.53次,处于正常水平,说明行业整体来看应收账款回收速度较快。

综合看来,我国光刻胶行业存货周转率较快,应收账款周转速度也保持在正常区间,行业的运营能力较强。

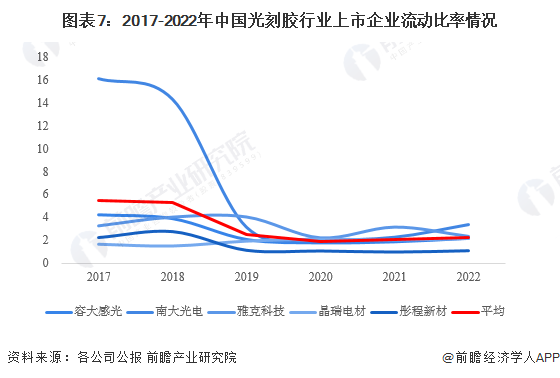

中国光刻胶行业偿债能力:长期偿债能力较好,短期偿债能力有待增强

从我国光刻胶行业长期偿债能力来看,2017-2022年,5家光刻胶上市企业资产负债率的平均水平呈波动上升,2022年为39.94%,较2017年的25.13%有所上升,行业整体资产负债率保持在较低水平,偿债能力较强,风险较低。

短期偿债能力方面,2017-2022年我国光刻胶行业平均流动比率呈现波动下降的态势,且从2017年的5.50下降至2022年的2.24,说明行业的短期偿债能力有待加强。

综合看来,我国光刻胶行业的资产负债率较低,行业长期偿债能力较强;流动比率呈下降趋势,行业的短期偿债能力有待增强。

更多本行业研究分析详见前瞻产业研究院《中国光刻胶(光致抗蚀剂)行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务