【行业深度】洞察2023:中国内燃机行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:全柴动力(600218.SZ);潍柴动力(000338.SZ);云内动力(000903.SZ);东安动力(600178.SH)等

本文核心数据:内燃机行业竞争梯队;内燃机行业市场份额;内燃机行业市场集中度

1、中国内燃机行业竞争梯队

内燃机是在我国制造业众多细分行业中广泛应用的基础设备之一。在内燃机行业的上市企业中,根据企业注册资本划分主要能够分为3个竞争梯队。其中注册资本大于100亿元的有上汽集团和广汽集团,注册资本在20-100亿元的有潍柴动力、长安汽车、力帆科技和隆鑫通用,在20亿元以下的有东风汽车、云内动力等企业。

2、中国内燃机行业市场份额

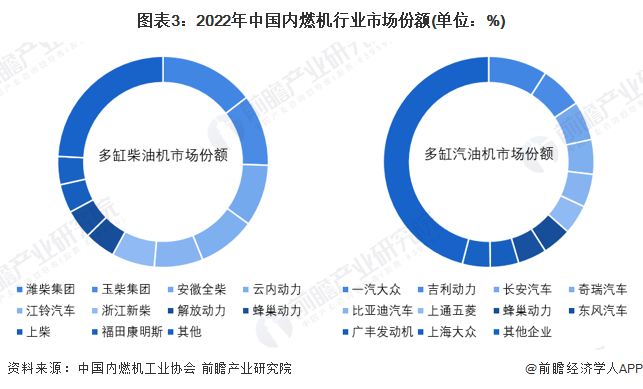

从市场份额来看,我国内燃机市场份额根据不同细分种类有所不同,在多缸柴油机市场,潍柴动力和玉柴集团为市场份额两大领先企业,分别占比14.55%和10.96%;在多缸汽油机市场,一汽大众则是相对头部的厂商,市场份额为9.06%。

3、中国内燃机行业市场集中度

根据中国内燃机工业协会的数据,2022年多缸柴油机CR4和CR8分别为43.86%和67.13%,多缸汽油机分别为26.09%和45.41%。我国内燃机行业的市场集中度相对较低,市场竞争较为激烈,主要是汽车头部厂商大多对自研动力总成有所规划,因而积极布局发动机市场导致的。

4、中国内燃机行业企业布局及竞争力评价

内燃机行业的上市企业大多采取集中在少数省份设立生产与研发基地,在全国各地铺设服务于维修网络的布局策略,总体而言,我国东部地区有更密集的内燃机企业布局。

由于我国有大量汽车厂商入局发动机产线,因而专注内燃机生产的厂商相对较少,其中全柴动力、云内动力以及常柴股份为生产柴油机的专门厂商,因而内燃机业务占比分别达到96.46%、82.26%以及97.12%。

5、中国内燃机行业竞争状态总结

从五力竞争模型角度分析,由于我国内燃机行业需求侧主要来源是汽车制造行业,因而受到新能源汽车兴起的影响,内燃机行业受到的替代品威胁较大;汽车厂商向动力总成领域的布局使得现有竞争者的竞争程度较为激烈;上游供应商为原材料以及零部件厂商,下游应用端为汽车、农业用具以及船舶厂商,议价能力适中;除此之外,由于行业需要大量的研发以及生产建设投入,技术门槛较高,因而潜在进入者的威胁较小。

更多本行业研究分析详见前瞻产业研究院《中国内燃机行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务