预见2023:《2023年中国医药流通行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:国药控股(01099.HK);九州通(600998.SH);华润医药(03320.HK);国药股份(600511.SH);大参林(603233.SH);益丰药房(603939.SH);老百姓(603883.SH);一心堂(002727.SZ);同仁堂(600085.SH);漱玉平民(301017.SZ);健之佳(605266.SH)等。

本文核心数据:医药流通行业重点政策;中国医药物流直报企业数量;医药流通直报企业主营业务收入;医药流通行业市场规模

行业概况

1、定义

医药流通是指主要流通商品为药品及医疗器材的批量销售业务。医药流通企业通过提供充足的仓储空间、专业的医药管理人员、覆盖广泛的物流和医药销售渠道,在与上下游的买卖交易中获取利润差,以此支付在医药产品流通环节所产生的仓储费、管理费、物流费、销售费,并获得适量的利润。

2、产业链剖析:医药批发及零售为核心环节

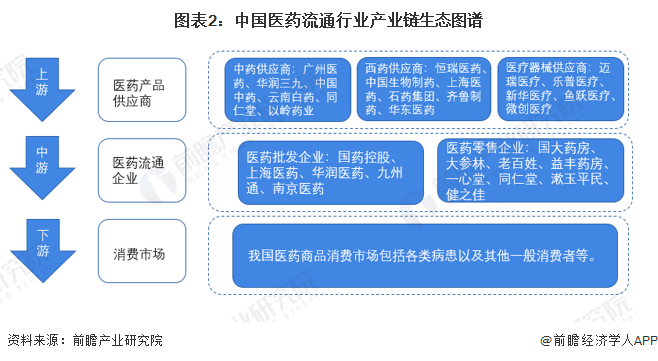

医药流通行业产业链可以分为三大环节。产业链上游是药品及医疗器材的生产厂商,根据销售产品的不同主要有七大类医药产品的生产厂商,分别是西药类、中成药类、中药材类、医疗器械类、化学试剂类、玻璃仪器类以及其他类;产业链中游为医药流通核心环节,医药批发企业主要负责产品的采购、仓储、管理和销售,医药批发企业通过医药零售企业间接或直接将医药产品流通至医药产品的终端市场,包括医院、社区诊所等医疗机构,以及零售药店、医药电商等;产业链的下游则是医药产品的消费市场,包括各类病患以及其他一般消费者。

在上游领域,中药供应代表企业有广州医药、华润三九、中国中药、云南白药等;西药供应代表企业有恒瑞医药、中国生物制药、上海医药、石药集团等;医疗器械供应代表企业有迈瑞医疗、乐普医疗、新华医疗、鱼跃医疗等。

在中游医药流通领域,医药批发代表企业有国药控股、上海医药、华润医药、九州通、南京医药等、医药零售代表企业有国大药房、大参林、老百姓、益丰药房、一心堂、同仁堂、漱玉平民、健之佳等。

发展历程:多领域并行发展

医药流通是指主要流通商品为药品及医疗器材的批量销售业务。医药流通企业通过提供充足的仓储空间、专业的医药管理人员、覆盖广泛的物流和医药销售渠道,在与上下游的买卖交易中获取利润差,以此支付在医药产品流通环节所产生的仓储费、管理费、物流费、销售费,并获得适量的利润。

中国医药流通行业的发展受到中国经济体制变迁的影响,在不同的经济体制下呈现出不同的发展格局。中国的医药流通行业主要经历了以下几个阶段:

行业政策背景:政策加持,现代医药流通网络不断完善

近年来,国务院、国家发改委、商务部等多部门都陆续印发了支持、规范医药流通行业的发展政策,内容涉及现代医药流通网络的建设、医药物流社会化服务体系的建设、药品网络销售规范等内容。

行业发展现状

1、医药流通直报企业数量减少

随着中国经济的快速发展,人民生活水平的提高,以及基本医疗保险制度的实行,人们对医药的需求不断增加,医药物流业也得到了快速发展。2016-2020年,中国医药物流直报企业数量快速增加,从2016年的192家增加到了2020年的452家,其中2017年净增225家。2021年,我国医药流通行业直报企业为412家,同比减少40家。

注:2019年数据未公布;截至2023年4月,暂无最新数据,数据统计时间截至2021年底,下同。

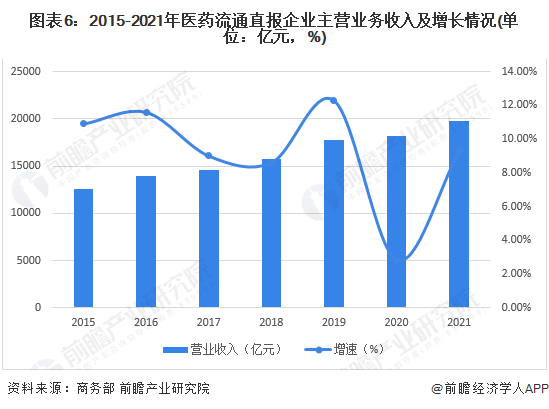

2、医药流通直报企业营收保持平稳增长

2021年全国药品流通直报企业主营业务收入19823亿元,扣除不可以因素同比增长9.3%,增速同比加快6.5个百分点。

注:2019年数据未公布,上述数据为前瞻结合2020年增长率数据估计所得,存在一定误差,仅供参考!

3、全国七大类医药商品销售总额呈现稳中趋缓的态势

2015-2021年,中国药品流通市场销售规模稳步增长。根据商务部发布的《药品流通行业运行统计分析报告2021》,2021年全国七大类医药商品销售总额为26064亿元,扣除不可比因素同比增长8.5%,增速同比加快6.1个百分点。中国医药流通行业整体保持持续增长,但从增长率发展趋势来看,受国家宏观经济环境和新冠疫情的影响,总体运行呈现稳中趋缓的态势。

行业竞争格局

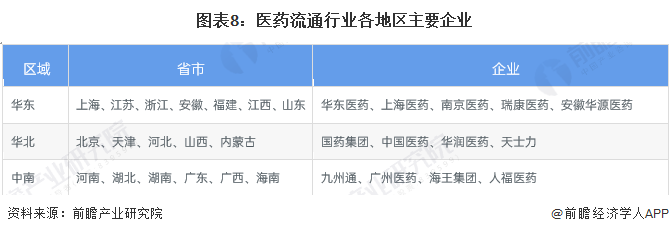

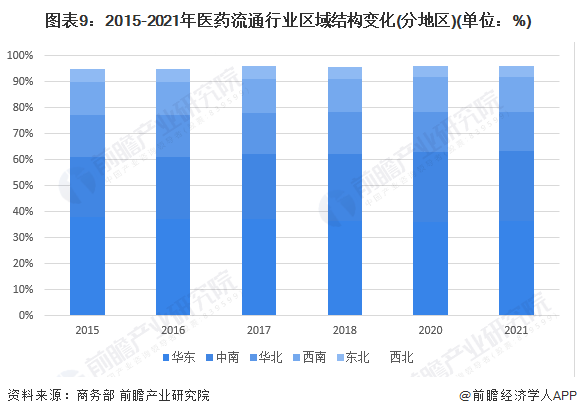

中国经济的梯度发展使得各区域的医药流通市场发展各异。从各主要区域市场的分布来看,华东、华北和华南是较大的三个区域市场。这三个市场也是中国经济最发达的三个区域,它们消费了中国超过70%的药品资源,并拥有一些共有的特征:1)消费能力较强,高端药品消费多集中于此;2)这些区域的市场运行相对规范一些;3)医疗终端汇款天数相对较短,比如上海地区医疗机构汇款天数在60天左右,而东北、西北地区则可能在180天以上。

在这些区域市场当中,不可避免的是国有企业仍然占到主导地位。比如,华东地区的华东医药、上海医药、瑞康医药,华北地区的华润医药、国药集团,中南地区的九州通、广州医药、海王集团等。

2021年,全国六大区域销售额占全国销售总额比重分别为:华东36.2%、中南27.1%、华北15.0%、西南13.3%、东北4.3%、西北4.1%;其中华东、华北、中南三大区域销售额占到行业销售总额的78.3%,与上年基本持平。

注:2019年数据未公布。

行业发展前景及趋势预测

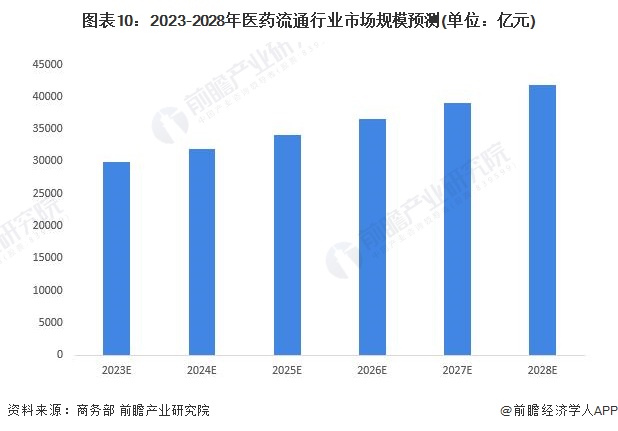

1、市场规模有望突破4万亿元

随着药品购销全国推广两票制、鼓励一票制,仿制药一致性评价持续推进。2019年年初,国务院机构改革国家医保局成立,全权负责药品的市场流通及最终销售价格,掌握着药械产品的定价权、招标采购权和支付权。在医保基金收支平衡压力加大的情况下,控费成为当前医药行业面临的变局之一。前瞻产业研究院预计,2023年医药流通行业整体增速将有所回落,行业集中度将进一步提升,以复合增长率为7%计算,到2028中国医药流通行业市场规模有望突破4万亿元。

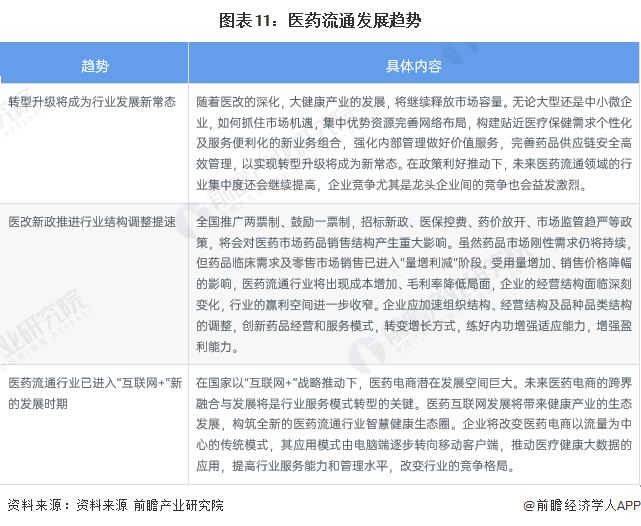

2、“互联网+”医药流通成为发展趋势

在全国推广两票制、鼓励一票制的情况下,药品流通行业集中度明显加速,龙头企业获得利好。行业进入转型创新、全面升级阶段,行业新常态的运行轨迹凸显,现代医药物流发展和“互联网+”模式的推广应用,带动了行业业务模式、服务模式持续创新与优化。

更多本行业研究分析详见前瞻产业研究院《中国医药流通行业商业模式与投资机会分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务