预见2023:《2023年中国储能行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:宁德时代(300750)、派能科技(688063)、南都电源(300068)、阳光电源(300274)、中国电建(601669)等。

本文核心数据:全球储能行业累计装机规模;中国储能行业累计装机规模;

行业概况

1、储能定义及分类

从广义上讲,储能即能量存储,是指通过一种介质或者设备,把一种能量形式用同一种或者转换成另一种能量形式存储起来,基于未来应用需要以特定能量形式释放出来的循环过程。

从狭义上讲,储能特指针对电能的存储,即利用化学或者物理的方法将产生的能量存储起来并在需要时释放的一系列技术和措施。

根据不同的储能技术,储能主要分为机械储能、电化学储能、热储能、化学储能、电磁储能等。利用这些储能技术,电能能以机械能、化学能、热能等形式存储下来,并适时反馈回电力网络。

2、产业链剖析

从整个产业链角度看,储能产业链上游主要为材料及设备供应,中游主要为储能系统建设环节,下游主要为电力系统储能、备用电源及其他领域等。

上游材料供应主要为电池材料、热储能材料等,其中电池材料包含正极材料、负极材料、电解液、隔膜等;设备供应主要为抽水蓄能设备、电池生产设备及其他设备,其中抽水蓄能设备包含水轮机、发电机、水泵、进水阀、压缩空气系统等。

中游则是储能系统建设,从系统设计、集成、建设、安装等方面建设储能产品。储能细分产品则为机械储能、电化学储能、电磁储能、热储能、化学储能等。

下游主要为不同应用场景,储能核心应用场景为用于电力系统的发电侧、电网侧、用户侧。其他应用场景还包括通信基站、数据中心等的备用电源等。

从产业链全景来看,在上游领域,电池材料代表企业有德方纳米。贵州安达、贝特瑞、天赐材料、恩捷股份、星源材质等公司;电池生产设备商有杭可科技、先导智能、北方华创、赢合科技等企业;抽水蓄能设备商有浙富控股、通裕重工、杭锅股份、大元泵业、东音股份、凌霄泵业等企业。

在产业链中游,电池组制造的代表企业有宁德时代、比亚迪、海基新能源、国轩高科等;电池管理系统制造代表企业有科工电子、高特电子、高泰昊能等;储能变流器制造代表企业有阳先电源、科华恒盛、南瑞继保等;能量管理系统制造代表企业有派能科技、国电南瑞、中天科技、平高电气等;储能系统集成代表企业有库博能源、猛狮科技、南都电源、电气国轩等;储能系统安装代表企业有永福股份、特变电工、正泰电器、中国电建、中国能建等;抽水蓄能建设商有中国电建、国投电力、湖北能源、永福股份、桂冠电力等。

产业链下游系统应用代表企业主要有国家能源、国投电力、中国华能、中核集团、国家电投、中广核等。

行业发展历程

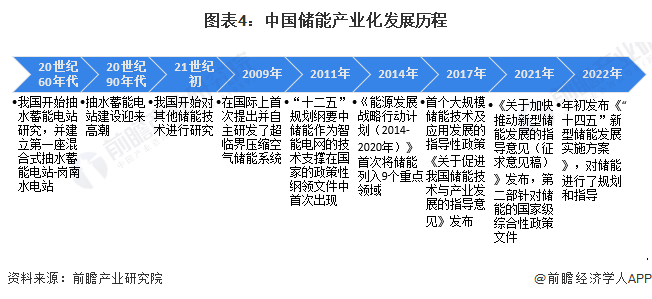

我国储能市场大致可分为三个发展阶段:一是储能萌芽期(20世纪中后期),20世纪60年代,国内开始抽水蓄能电站的研究,并建立第一座混合式抽水蓄能电站-岗南水电站,到20世纪90年代,抽水蓄能电站建设迎来高潮;二是储能发展初期(21世纪),21世纪初期,国内开始其他储能技术的研究,包含压缩空气储能等,直到2011年“十二五”规划纲要中储能作为智能电网的技术支撑在国家的政策性纲领文件中首次出现,之后储能行业政策规划陆续出台,推动储能行业发展。

随着储能行业发展,储能项目广泛应用、技术水平快速提升、标准体系日趋完善,形成较为完整的产业体系和一批有国际竞争力的市场主体,储能成为能源领域经济新增长点。

行业政策背景

储能的发展水平代表着一个国家在半导体领域的“软实力”。为了加快拉近与发达国家储能研发水平的差距,中国积极推进中国储能的发展,近年来发布了多项鼓励支持政策。

“十四五”期间,我国主要省份也提出了储能行业的发展目标。其中,河北提出,到2025年,全省布局建设新型储能规模400万千瓦以上,实现新型储能从商业化初期向规模化发展转变,到2030年,新型储能产业体系成熟完备,技术创新水平名列前茅。其他地区发展目标如下所示:

行业发展现状

在中国新能源发电规模大幅增长的推动下,中国储能装机规模一直保持高速增长的趋势。根据CNESA历年《储能产业研究白皮书》中统计数据,截至2022年底,中国已投运储能项目累计装机规模为59.8GW,同比增长38%。

从新增装机规模来看,近年来中国储能新增装机规模整体呈现波动变化。2022年,中国储能新增已投运装机规模首次突破15GW,达到16.5GW。

行业竞争格局

1、中国储能企业竞争格局

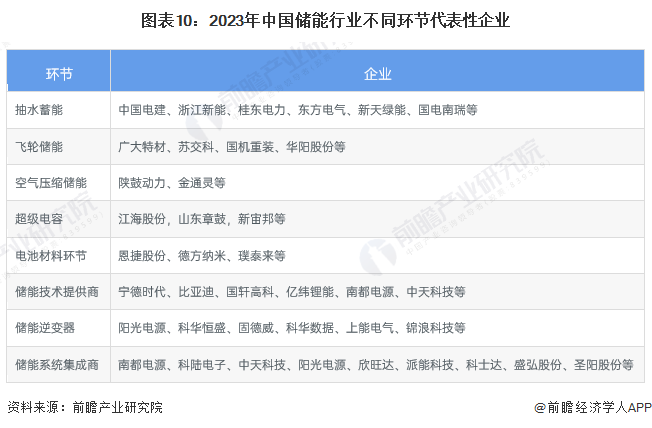

储能是指在能量富余的时候,利用特殊技术与装置把能量储存起来,并在能量不足时释放出来,从而调节能量供求在时间和强度上的不匹配问题。目前国内储能行业涉及抽水蓄能、飞轮储能、空气压缩储能、超级电容、电池材料环节、储能技术提供商、储能逆变器、储能系统集成商等多环节,代表上市公司主要有比亚迪(002594)、国轩高科(002074)、南都电源(300068)、亿纬锂能(300014)、阳光电源(300274)等。

根据2023年中国储能行业企业排名来看,宁德时代已成为我国储能行业的领头羊,业务营收达到449.8亿元。其余TOP5分别为比亚迪、阳光电源、亿纬锂能、派能科技,业务营收分别为126亿元、101.3亿元、94.5亿元、59.3亿元、53.7亿元。

2、中国储能区域市场区域分布状况

就新型储能区域分布来看,截止2022年底,中国新型储能累计装机规模前五名省份分别为山东、宁夏、广东、湖南、内蒙古。累计装机规模分别为:山东155万千瓦、宁夏90万千瓦、广东71万千瓦、湖南63万千瓦、内蒙古59万千瓦。

行业发展前景及趋势预测

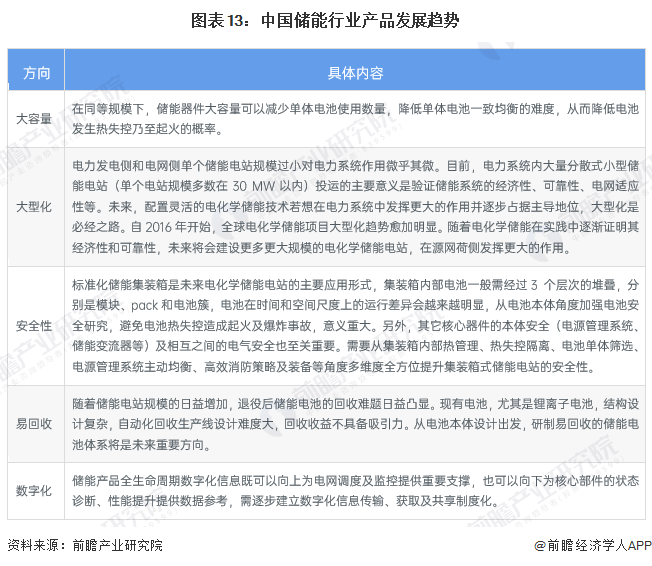

根据中国储能行业发展现状及市场情况来看,中国储能行业产品发展趋势特点为大容量、大型化、安全化、易回收、数字化。

根据《抽水蓄能中长期发展规划(2021-2035年)》提出的目标,到2025年,抽水蓄能投产总规模6200万千瓦以上;到2030年,投产总规模1.2亿千瓦左右。

根据中关村储能产业技术联盟(CNESA)公布的预测数据,“十四五”期间新型储能装机规模大幅增长,“碳中和”目标对可再生能源和储能行业都是巨大的利好,充分考虑各类直接或间接政策的支持,前瞻预计2030年中国新型储能装机规模有望达到147GW(保守场景)、256GW(理想场景)。

虽然未来压缩空气储能、熔融盐储能等储能技术也将迎来火热发展,但综合来看,抽水蓄能与电化学储能依旧占据储能市场主导。前瞻预计,到2030年,中国储能整体装机规模有望达到267GW(保守场景)、376GW(理想场景)。

更多本行业研究分析详见前瞻产业研究院《中国储能行业市场前瞻与投资预测分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务