2023年中国再生医学行业市场现状与发展趋势分析 产品技术融合和商业化应用加深【组图】

行业主要上市公司:正海生物(300653);冠昊生物(300238);迈普医学(301033);佰仁医疗(688198)等

本文核心数据:中国再生医学市场规模;中国再生医学植入医疗器械注册情况;中国再生医学产品线布局

再生医学行业政策发展历程

再生医学作为科学及技术交叉应用的前沿医学领域之一,一直是我国生物科技研发重点支持领域。“十一五”期间,我国就提出要建立生殖和再生医学临床前评价体系;“十二五”和“十三五”期间提出,要加快再生医学和组织工程等关键技术的发展;“十四五”期间国家提出重点发展基因诊疗、干细胞治疗、免疫细胞治疗等于干细胞、生物3D打印等技术,开发人造的组织器官,包括人工血管、人工肾脏、人工胰腺等。目前,我国再生医学企业多聚焦于再生材料和干细胞修复领域,而再生器官被视为人造器官的“金字塔尖”,布局再生器官的企业较少。

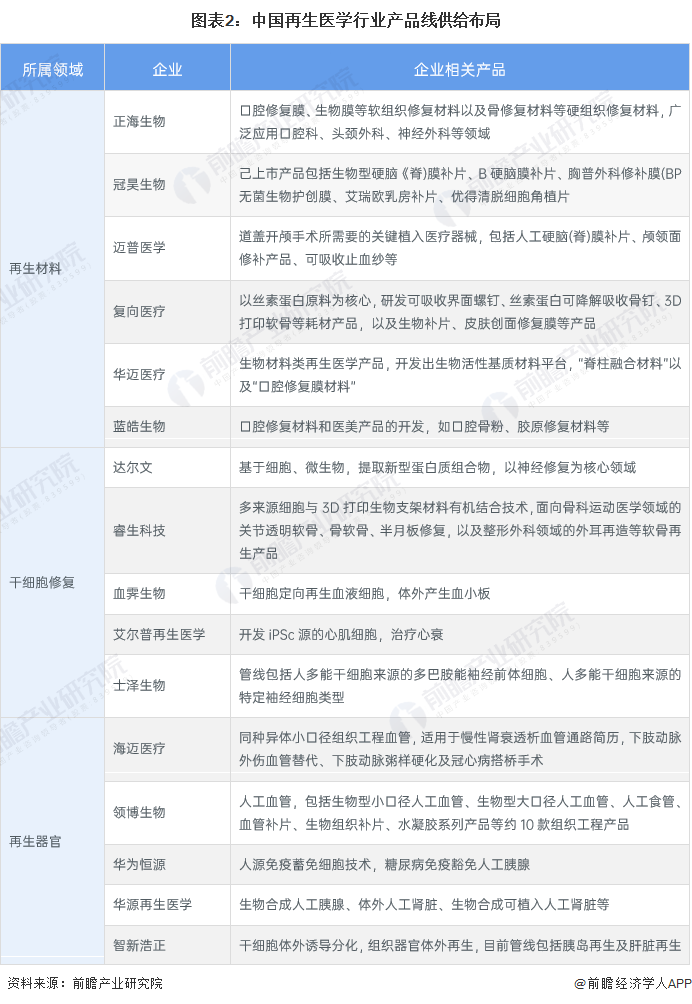

布局再生材料和干细胞修复企业较多

从产品分类来看,再生医学可以分为再生材料、干细胞修复、再生器官三大板块。再生材料,可用于骨修复、口腔修复、医美等;干细胞修复,基于干细胞技术,修复原本不可再生的组织和器官;再生器官,基于干细胞、生物3D打印等技术,开发人造的组织器官,包括人工血管、人工肾脏、人工胰腺等。目前,我国再生医学企业多聚焦于再生材料和干细胞修复领域,而再生器官被视为人造器官的“金字塔尖”,布局再生器官的企业较少。

2022年无源植入医疗器械注册量大幅增加

根据国家《医疗器械分类规则》(以下简称“《规则》”),中国医疗器械分类主要依据三大分类指标,医疗器械按照风险程度由低到高,管理类别依次分为第一类、第二类和第三类。《规则》对再生医学领域研发、生产的无源植入性医疗器械划分至第三类医疗器械。根据药监局统计数据,2016-2020年全国第三类医疗器械行业产品首次注册批准数量整体在1000件上下波动,2021年境内第三类医疗器械行业首次注册批准产品数量达到1131件,同比上升10.88%。2022年,境内第三类医疗器械行业首次注册批准产品数量超过1500件,增幅达36%,其中无源植入医疗器械注册产品数量为400件,同比上年增加68.4%。

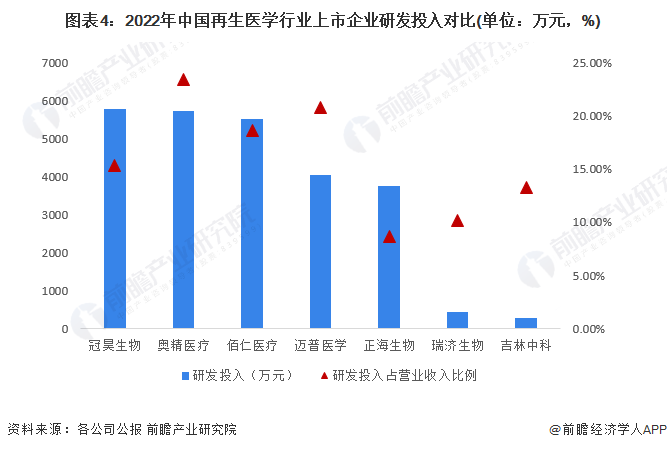

A股上市企业研发投入超过3000万元

从我国再生医学上市企业的研发投入来看,2022年,迈普医学、正海生物等A股上市企业研发投入均在3000万元以上,冠昊生物、奥精医疗和佰仁医疗的研发投入更是超过5000万元,研发投入占公司营业收入的15%以上;瑞济生物和吉林中科企业规模体量较小,为新三板挂牌企业,研发投入在200-500万元内,研发投入占比超过10%。目前,我国再生医学行业处于发展初期,随着再生医学企业研发投入的加大、创新能力的提升,以及一系列利好政策的支持,资本的加码,再生医学行业得以快速发展。

中国再生医学市场规模逐步扩大

在我国经济快速发展,人民可支配收入提升,以及医疗美容的技术壁垒较临床领域更低等多重因素作用下,中国再生医学市场也保持增长势头。中国再生医学行业市场规模从2017年的82亿元增长至2021年的285亿元,年复合增长率达到36.5%,保持了较快增速,预计2022年将进一步增长至331亿元。

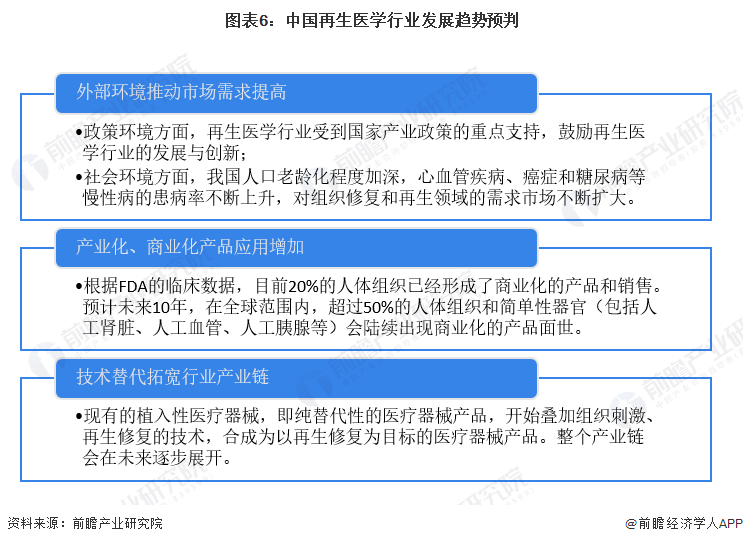

技术融合和商业化应用推动行业发展

目前,再生医学的再生材料、干细胞修复、再生器官等细分场景都已经是医疗领域潜力赛道,众多企业早已开始攻城略地,研究进展迅速。未来,中国再生医学行业将受到外部利好的宏观环境、产品商业化落地和技术融合替代等因素影响,市场进一步扩大。

更多本行业研究分析详见前瞻产业研究院《中国生物医药行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务