2023年中国光刻胶行业产业链与价值链分析 产业链利润水平整体较高【组图】

行业主要上市公司:飞凯材料(300398)、容大感光(300576)、广信材料(300537)、上海新阳(300236)、永太科技(002326)、雅克科技(002409)、江化微(603078)等

本文核心数据:光刻胶市场成本结构、价值链情况

1、产业链剖析:中游主要受全球光刻胶龙头企业垄断

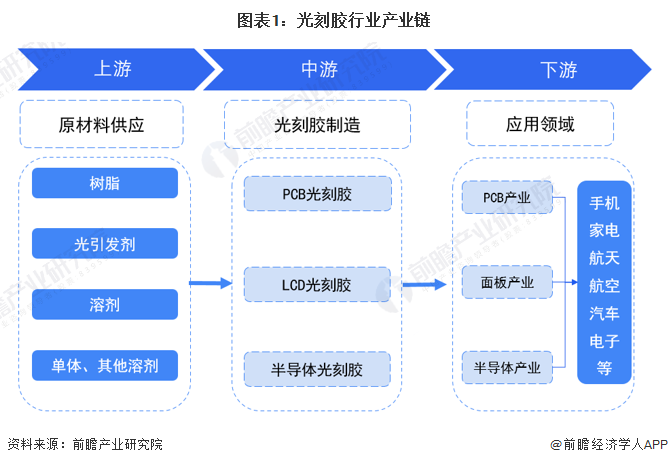

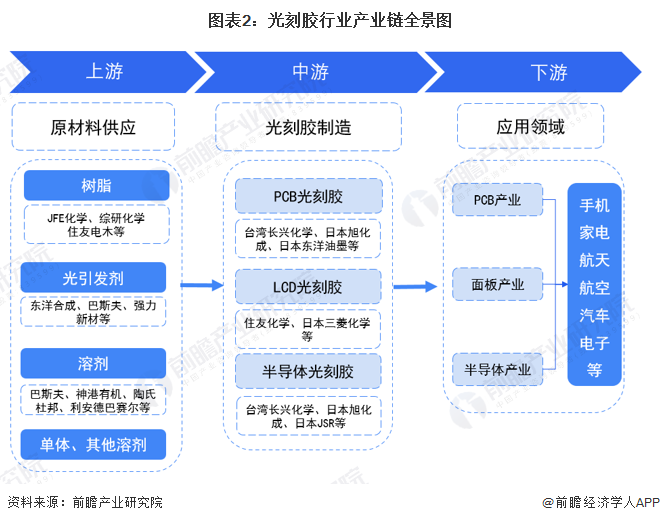

光刻胶所在产业链覆盖范围十分广泛,从上游基础化工材料行业、精细化学品行业到中游光刻胶制备,到下游PCB、面板、半导体产业,再到电子等应用终端。光刻胶作为微电子领域微细图形加工核心上游材料,占据电子材料至高点。

由于光刻胶技术含量高且处于PCB、面板和半导体产业的上游,其质量直接影响下游产品的质量,因此下游企业对光刻胶供货企业的质量及供货能力非常重视,通常采取认证采购的商业模式。伴随着高的采购成本与认证成本,光刻胶生产厂家与下游企业通常会形成较为稳定的合作。

2、成分结构分析:材料成本占比最大

原料端,光刻胶由树脂、增感剂、溶剂、单体和助剂组成,用量占比分别为10-40%、1-6%、50-90%、<1%、<1%。原料国产化率仅不到10%,主要购自日本、美国和欧洲,价格高昂,可获得性存在一定限制。目前国内已有包括强力新材、圣泉集团、彤程新材、徐州博康、江苏华伦等10余家企业生产,一些光刻胶生产企业也在向上游延伸,如北京科华、南大光电等。

3、价格传导机制:市场价格由行业供应端、制造端及消费需求弹性共同作用

光刻胶市场价格由行业供应端、制造端及消费需求弹性共同作用而成、并逐级传导。供应端的成本价格包括核心原材料、技术价格、人力价格和设备厂房、燃料动力的购置/购买价等,传导至制造端成为生产成本,制造端综合供需溢价、研发成本和企业利润,形成最终价格传导至应用领域,而应用市场需求弹性也反作用于供应端、制造端,形成“价格-需求-价格”的传导路径来影响光刻胶市场的定价。

4、价值链分析:产业链整体利润水平较高

根据对产业链上市企业毛利率整体情况进行分析,其中产业链中毛利率最高的是上游的光引发剂和溶剂,企业毛利率大多在25-60%,其余上游软件供应商毛利率在20-30%左右,其次是中游光刻胶行业,PCB光刻胶产品毛利率在13-40%左右,半导体光刻胶产品毛利率在25-30%左右,中游毛利率水平最低是面板光刻胶,处于13-30%区间,上下游应用领域毛利率大约在15-30%左右。

更多本行业研究分析详见前瞻产业研究院《中国光刻胶(光致抗蚀剂)行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务