【行业深度】洞察2023:中国耐火材料行业竞争格局及市场份额(附市场份额、竞争状态总结等)

行业主要上市公司: 北京利尔(002392);鲁阳节能(002088);瑞泰科技(002066);濮耐股份(002225)等

本文核心数据:耐火材料行业上市企业营业收入;耐火材料行业市场份额;耐火材料行业竞争格局;耐火材料行业上市公司业务布局

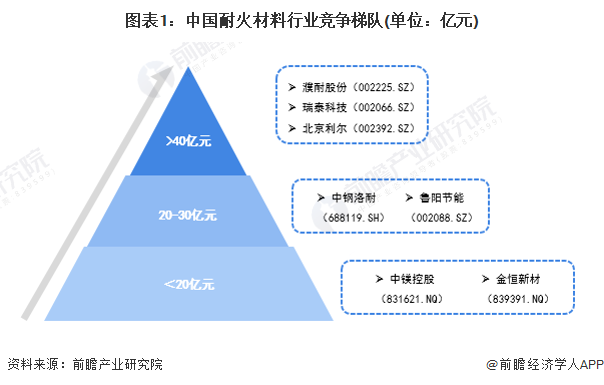

1、中国耐火材料行业竞争梯队

根据2022年中国耐火材料行业上市企业营业收入,前瞻将中国耐火材料行业分为三个竞争梯队。其中濮耐股份、瑞泰科技和北京利尔营业收入大于40亿元,位列中国耐火材料行业第一梯队;第二梯队主要有鲁阳节能和中钢洛耐;第三梯队主要有中镁控股和金恒新材等企业。

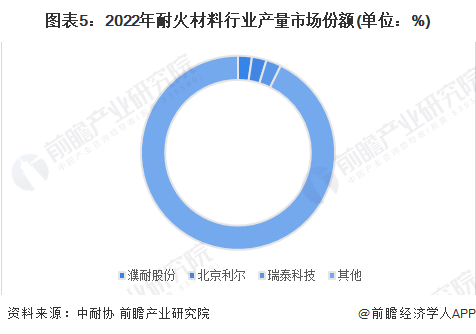

2、中国耐火材料行业市场份额

从产量看,中国耐火材料协会数据显示,2022年,全国耐火材料产量为2301.00万吨。结合各公司年报,2022年,北京利尔耐火材料产量达56.10万吨,市占率为2.44%;濮耐股份耐火材料产量达53.06万吨,市占率达2.31%;瑞泰科技耐火材料产量达57.86万吨,市占率达2.51%。

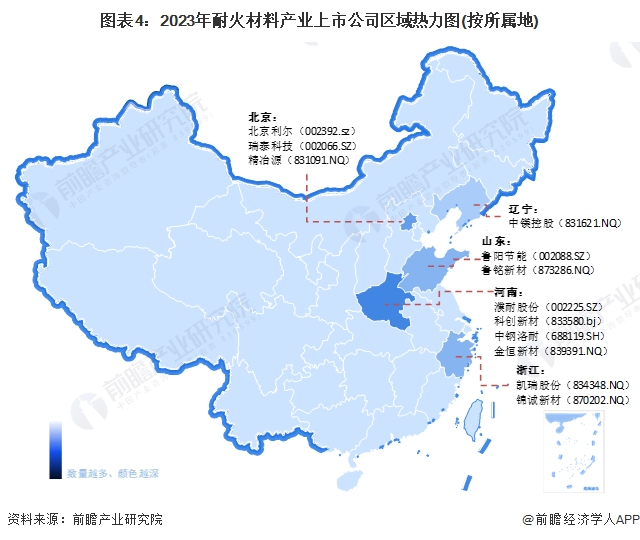

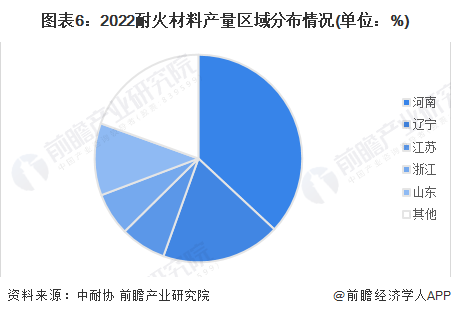

3、中国耐火材料行业区域竞争格局

据中耐协数据,河南、辽宁、江苏、浙江和山东为中国耐火材料五大主产区,2022年,河南省耐火材料产业稳居全国第一。

2022年,河南省耐火材料产量850.11万吨,产量占全国耐火材料产量的36.95%;辽宁省耐火材料产量426.51万吨,产量占比为18.54%;江苏省耐火材料产量163.63万吨,产量占比为7.11%;浙江省耐火材料产量153.44万吨,产量占比为6.67%;山东省耐火材料产量258.63万吨,产量占比为11.24%。

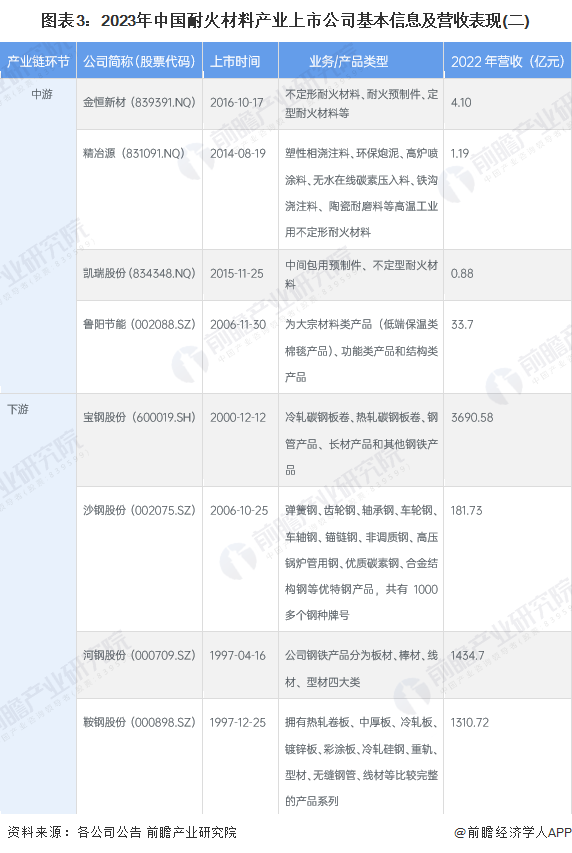

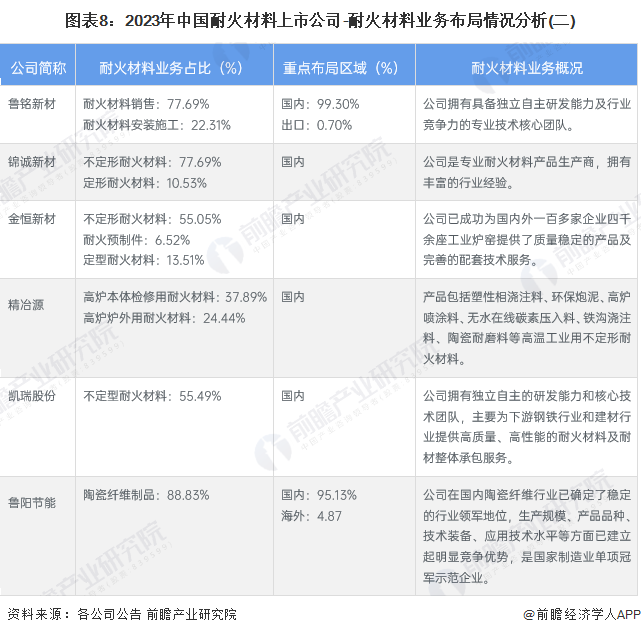

4、耐火材料行业上市公司业务布局对比

5、中国耐火材料行业竞争状态总结

从五力竞争模型角度分析,近年来,耐材行业的发展形势与发展趋势已发生根本性变化,行业企业面临着更大的竞争压力,耐材行业已由原来的规模增长带动的粗放式发展转变为创新增效带动的高质量发展,耐材企业间的竞争将从 “增量博弈”转为“存量博弈”,耐火材料行业竞争逐步激烈;当前,耐火材料替代品较少,替代品威胁较小;耐火材料行业上游主要为菱镁矿、铝矾土、石墨等原材料市场,我国菱镁矿、铝矾土和天然石墨生产企业相对众多,议价能力较弱;耐火材料主要用于高温工业,其中,钢铁行业是耐火材料最重要的用户,耐火产品的下游需求较为稳定,因此,购买者议价能力较强;同时,淘汰落后产能是我国耐火材料行业主要发展方向,耐火材料行业准入门槛将逐步提高,潜在进入者威胁较小。

运用波特的“五力”模型,对耐火材料行业的竞争环境分析中,对各方面的竞争情况进行量化,5代表最大,0代表最小,耐火材料行业的竞争情况如下图所示:

更多本行业研究分析详见前瞻产业研究院《中国耐火材料行业市场需求与投资预测分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务