【行业深度】洞察2023:中国休闲食品行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:良品铺子(603719);三只松鼠(300783);盐津铺子(002847);青岛食品(001219);劲仔食品(003000);甘源食品(002991)等

本文核心数据:休闲食品行业市场份额;休闲食品行业企业情况

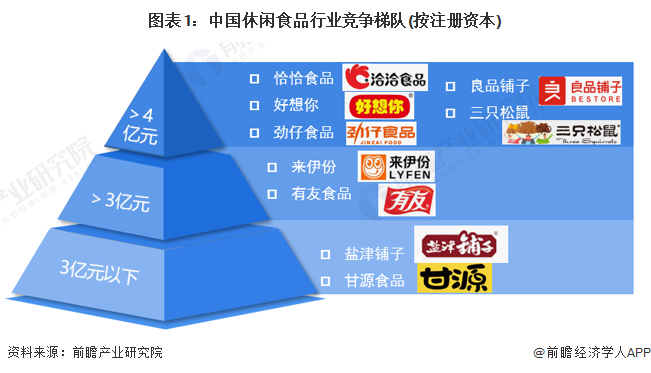

1、中国休闲食品行业竞争梯队

依据企业的注册资本划分,中国休闲食品行业可分为3个竞争梯队。其中,注册资本大于4亿元的企业有洽洽食品、良品铺子、好想你、三只松鼠、劲仔食品;注册资本在3-4亿元之间的企业有:来伊份、有友食品;其余企业的注册资本在3亿元以下。

2、中国休闲食品行业市场竞争格局

——区域竞争:长三角、珠三角是休闲食品品牌主要集聚地

休闲食品行业的区域分布,一方面与当地农产品资源相关,同时和当地的经济水平、工业基础有着密切的联系,且随着物流的发展,原料运输更加便捷,厂商在一定程度上更靠近消费市场,提托当地较为发达的经济基础进行产品经营与品牌打造。

从各品牌分布来看,目前长三角与珠三角是我国休闲食品品牌聚集地。休闲食品企业依托长三角跟珠三角的区位优势和相关技术的先进性,整体发展优于其他地区。长三角和珠三角的知名休闲食品品牌有徐福记、达利园、百草味、恰恰等。

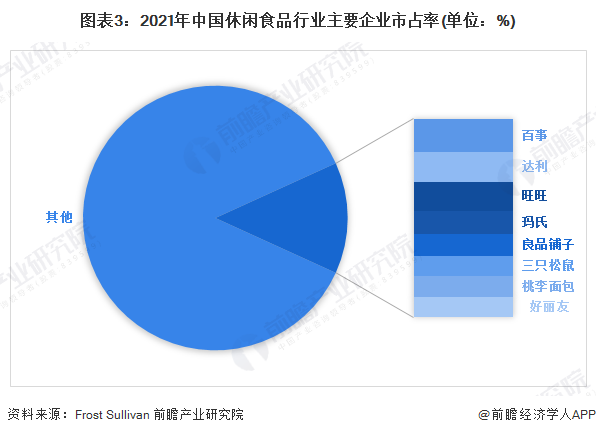

——企业竞争:市场参与者众多,竞争较为激烈

2021年中国休闲食品行业市场份额前五名分别为百事、达利、旺旺、玛氏、良品铺子、三只松鼠、桃李面包和好丽友等。

3、中国休闲食品行业集中度分析

Frost & Sullivan数据显示,2020年我国休闲食品市场前15名市场份额为22.4%,2021年,前15名市场份额进一步降低,为21.5%,整体来看,市场竞争格局分散,集中度相对偏低。

4、中国休闲食品行业企业布局及竞争力评价

休闲食品行业的上市公司产品业务布局均主要集中在国内,海外业务布局较少,同时部分企业收地域影响较大,主要围绕企业所在地区进行布局,具体如下:

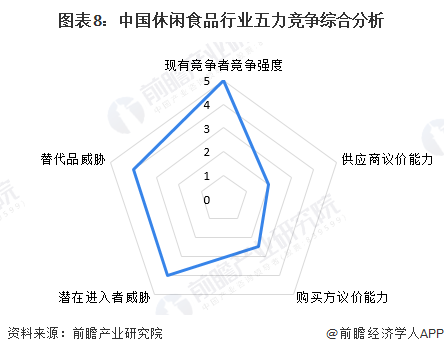

5、中国休闲食品行业竞争状态总结

从供应商议价能力看,休闲食品行业主要供应商为食用油、糖以及相关食品原材料,虽然近段时间整体原材料价格有所上升,但长期供应较为充足,上游议价能力一般;现有竞争者数量较多,市场集中度较低,竞争程度较为激烈;由于休闲食品消费场景较多,面临休闲饮品等众多同属性替代品威胁;下游消费市场消费者数量众多,竞争激烈,议价能力一般;休闲食品行业进入门槛相对较低,潜在进入者威胁较大。

运用波特的“五力”模型,对休闲食品行业各方面的竞争情况进行量化,5代表最大,0代表最小,其竞争情况如下图所示:

更多本行业研究分析详见前瞻产业研究院《中国休闲食品行业消费需求与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务