2023年中国CMP抛光液行业产业链及价值链分析 中游盈利水平较高

行业主要上市公司:安集科技(688019)、上海新阳(300236)、鼎龙股份(300054)、万华化学(600309)等

本文核心数据:成本结构;各环节毛利率

——CMP抛光液行业产业链全景梳理:CMP抛光液是半导体的重要材料

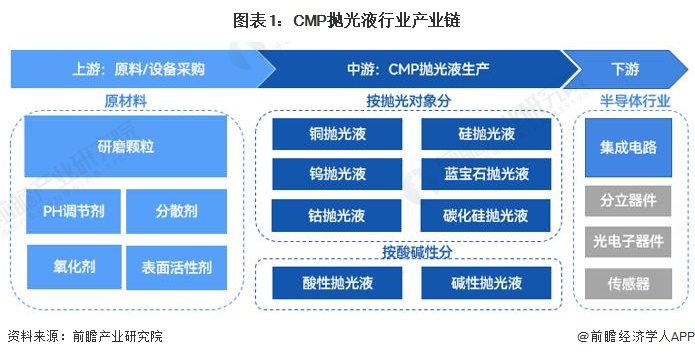

CMP抛光液产业链上游主要为研磨颗粒、PH调节剂、分散剂、氧化剂以及表面活性剂等原材料,其中,研磨颗粒是CMP抛光液生产关键原材料;CMP抛光液产业链中游主要为CMP抛光液的生产制备;CMP抛光液产业链下游应用领域为半导体产业,其中集成电路为主要领域,其他领域包括分立器件、光电子器件(LED芯片等)和传感器等。

半导体产业制造流程复杂,特别是集成电路领域对使用的CMP抛光材料要求高,主要原材料研磨剂的制造技术掌握在国际企业手中,如日本富士、美国嘉柏等,中国企业主要从美国、日本、韩国等国家的一些企业进口原材料,全球行业格局呈现寡头垄断态势。以安集科技为例,产品所需主要原材料为硅溶胶和气相二氧化硅等研磨颗粒从日本等国家进口;

中游主要包括Cabot Microelectronics、Versum和日本 的Fujimi等国外企业以及安集科技、上海新阳等国内企业;

下游应用领域为半导体产业,其中集成电路为主要领域,其他领域包括分立器件、光电子器件和传感器等。下游企业主要有中芯国际、华虹集团、晶合集成等。

——中国CMP抛光液行业成本结构:材料成本为主

CMP抛光液行业成本项目主要由直接材料、人工成本及制造费用构成。其中,直接材料主要为研磨颗粒、PH调节剂、分散剂、氧化剂以及表面活性剂等采购投入。从我国CMP抛光液龙头企业-安集科技的成本结构来看,2019-2021年,CMP抛光液直接材料成本占比在75%-80%之间,制造费用成本占比在17%-21%之间,直接人工成本占比在4%以下。直接材料成本为CMP抛光液生产成本的主要构成部分。

——中国CMP抛光液行业价值链分析:中游盈利水平较高

CMP抛光液市场价格由行业供应端、制造端及消费端共同作用而成、并逐级传导。供应端的成本价格包括原材料价格、人力价格、设备价格等;供应端价格传导至制造端形成了生产成本,制造业综合供需溢价、研发成本和企业利润,形成“制造端价格”传导至消费端,而消费市场需求弹性也反作用于供应端、制造端,形成“价格-需求-价格”的传导路径来影响CMP抛光液市场定价。

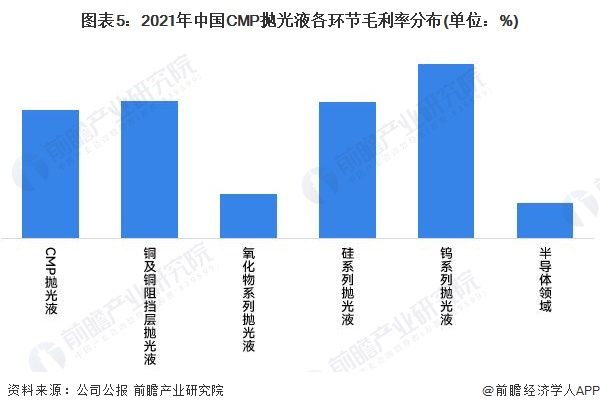

从CMP抛光液主要环节价值链上看,CMP抛光液毛利率水平较高,但不同种类的CMP抛光液毛利率水平差距较大。具体来看,CMP抛光液整体毛利率在55%左右;钨系列抛光液毛利率水平较高;在67%-82%之间;硅系列抛光液、铜及铜阻挡层抛光液毛利率水平在57%-61%之间;氧化物系列抛光液毛利率水平较低,在15%-21%之间;而下游半导体领域毛利率在18%-30%之间。

注:CMP抛光液毛利率参考企业为安集科技。

更多本行业研究分析详见前瞻产业研究院《中国半导体CMP材料(抛光液/垫)行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务