2023年江苏省烧碱行业市场现状分析:产能占全国9%以上 下游销售多为直销【组图】

行业主要上市公司:主要有镇洋发展(603213.SH);鄂尔多斯(600295.SH);北元集团(601568.SH);华塑股份(600935.SH);氯碱化工(600618.SH)等

本文核心数据:江苏省产能

江苏烧碱产能占全国9%以上,3大因素影响开工

我国烧碱产能以华东地区供给为主,2021年华东地区产能占比为47.39%,居于全国首位。具体来看,截至2023年3月,江苏烧碱产能约441万吨,占全国产能的9.34%。

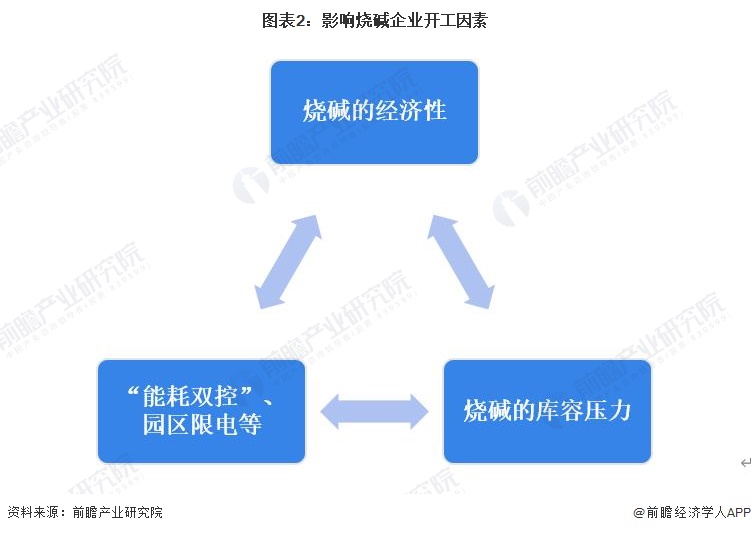

影响开工的因素主要有3个:1)烧碱的经济性;2)烧碱的库容压力;3)“能耗双控”、园区限电等等。由于企业上下游配套、成本差异等因素,使得厂家每年检修时间可能有差异,但检修时长相近。

江苏烧碱企业电力成本在7毛左右

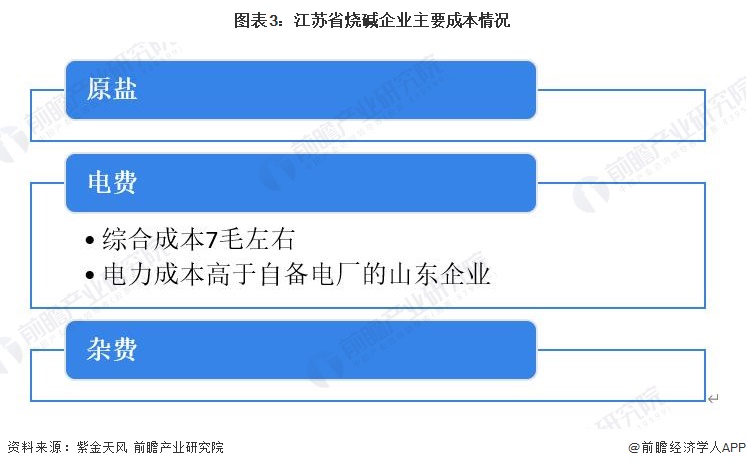

烧碱企业主要生产成本为原盐、电费、杂费(折旧摊销人力等)。原盐来源较广。电力来源一般是购买网电,综合成本在7毛左右。依据紫金天风资料,江苏的电力成本要高于自备电厂的山东企业。

江苏烧碱下游需求主要为粘胶短线,多为直销

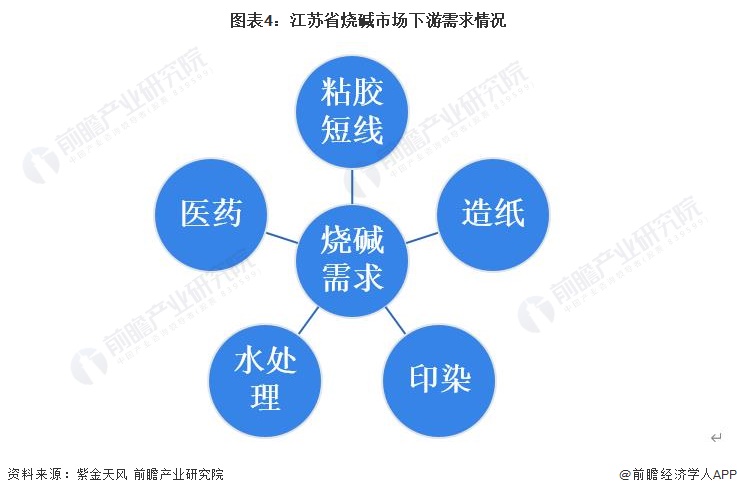

从下游需求市场来看,不同于山东、山西等氧化铝产能大省,江苏的烧碱下游主要为粘胶短线、造纸、印染、水处理、医药等,省内产能偏过剩。

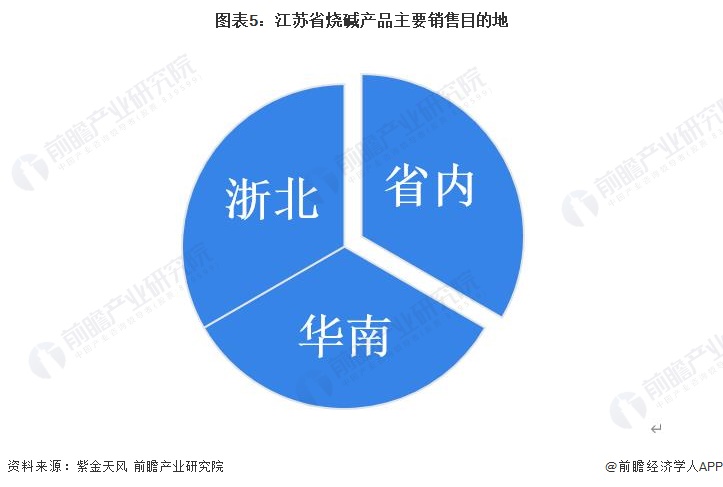

从销售模式来看,采用直销和贸易商销售。整体上看直销比例较大。由于江苏省内产能较多且厂家分散,低货值、危化品对运费、运输距离较为敏感。除出口外,基本上就近销售。省内、华南、浙北为主要销售目的地。

更多本行业研究分析详见前瞻产业研究院《中国烧碱(氢氧化钠)行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务