【行业深度】洞察2023:中国兽药行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:瑞普生物(300119);金河生物(002688);中牧股份(600195);钱江生化(600696);生物股份(600201)等

本文核心数据:兽药行业竞争梯队;兽药企业排名;兽药企业区域分布;兽药企业业务布局等

1、中国兽药行业竞争梯队

目前,我国兽药企业科按照业务收入大致分为四个梯队。头部企业为瑞普生物,2021年兽药相关业务收入超过20亿元。第一梯队的企业为相关业务超过12亿元的企业,包括生物股份、中牧股份、金河股份;第二梯队为兽药业务收入在5至12亿元,但集中在9-10亿左右,包括普莱柯、科前生物、天康生物等;第三梯队为兽药业务收入小于5亿元的企业,主要包括绿康生化、海利生化等。

2、中国兽药行业企业排名

2022年12月,国际畜牧网发布了《2022年全球动保企业五十强榜单》,该排名主要根据年收入规模、业务覆盖范围、国际市场影响力等因素综合选出50家动保及兽药产品制造企业。榜单中共有十家中国企业入选,包括中牧股份、瑞普生物等上市公司,十家企业2021年合计收入24亿美元,较2020年同比增加18.5%。

注:国际畜牧网2022年的榜单是以2021财年收入为基础进行排名,各公司暂未公布2022年数据。

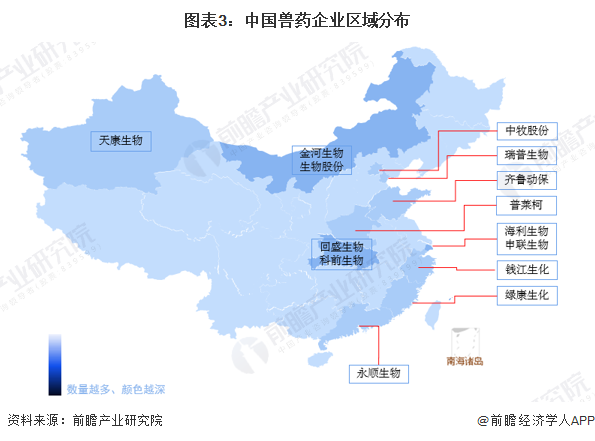

3、中国兽药行业区域集中度

在全国范围内,兽药行业企业分布广泛,其中长三角、中部、华南地区及内蒙古自治区一带相对更为集中。长三角地区的代表企业包括海利生物、钱江生化等;中部地区河南、湖北省落户有回盛生物、科前生物、普莱柯等。

4、中国兽药行业企业布局及竞争力评价

我国兽药行业上市公司中,瑞普生物、生物股份、普莱柯、科前生物、申联生物的兽药相关业务收入占比达到90%以上,是公司的最主要业务,产品线也更为丰富完整。各公司的销售基本都在国内实现,普遍布局在华东、华北、华中等地区,出口业务占比较小。

注:1)生物股份数据来自2021年年报,其余各公司数据来自2022年半年报。

5、中国兽药行业竞争状态总结

从五力竞争模型角度分析,目前我国兽药行业出现了较多大企业,市场秩序逐步建立,竞争强度一般。上游行业工艺日趋成熟,技术水平和产品质量不断提高,产品种类齐全,市场供给充足,供应商议价能力一般;下游行业涉及畜牧业、养殖业等终端市场,客户数量较多,消费者议价能力一般。发展多年以来,兽药市场已基本成型,消费市场随着畜牧业等终端市场的发展日益增加,替代品威胁较小。同时,在目前的兽药市场当中,市场监管进一步严格,资格认证及审查标准更为严苛,行业壁垒提高,尽管行业整体的盈利能力较强,具有一定吸引力,但行业潜在进入者威胁不大。

更多本行业研究分析详见前瞻产业研究院《中国兽药行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务