预见2023:《2023年中国医疗机器人行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:主要有哈工智能(000584.SZ);威高骨科(688161.SH);天智航(688277.SH);微创机器人(02252.HK);键嘉医疗(申报中);机器人(300024.SZ)等

本文核心数据:市场规模、竞争格局、产销规模

行业概况

1、定义

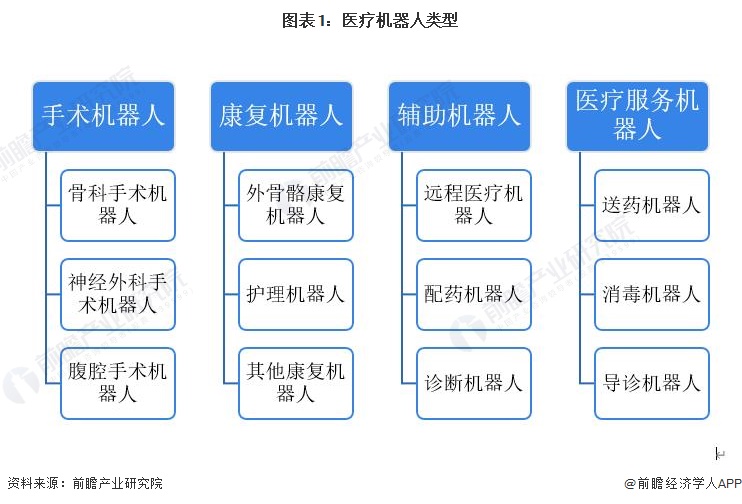

医疗机器人,是将机器人技术应用于诊断、治疗、手术、康复、护理等多个医疗领域内,根据医疗领域的特殊应用环境和医患之间的实际需求,编制特定流程、执行特定动作,然后把特定动作转换为操作机构运动的设备。医疗机器人类型主要分为手术机器人、康复机器人、辅助机器人以及医疗服务机器人。

2、产业链剖析:产业链中游类型多样

医疗机器人产业链上游为原材料、功能零部件以及核心零部件构成,其中核心零部件主要由伺服电机、传感器、控制器、减速机组成;产业链中游则是医疗机器人本体制造以及系统集成;产业链下游为设备代理商、各级医疗机构等,主要应用场景为手术、护理、康复、移送病人、运输药品等。

从产业链生态图谱来看,上游环节相关企业有发科那、库卡、ABB、绿的谐波等,中游包括哈工智能(000584.SZ);威高骨科(688161.SH);天智航(688277.SH)等。

行业发展历程

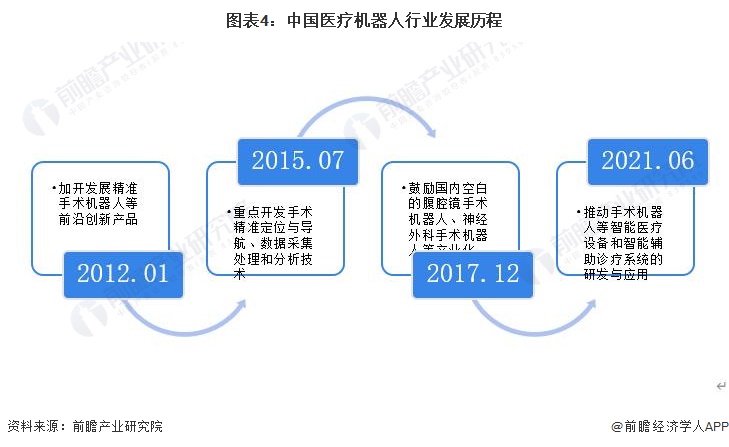

早在2012年1月,我国就发布了政策指出加快发展精准手术机器人等前沿创新产品。在2015年7月,国家相关政策指出重点开发手术精准定位与导航、数据采集处理和分析技术。在2017年12月,相关政策指出我国鼓励腹腔镜手术机器人、神经外科手术机器人等高端设备产业化。在2021年6月,我国政策指出将积极推动手术机器人等智能医疗设备和智能辅助诊疗系统的研发与应用。

行业政策背景

我国医疗机器人行业的政策规划与机器人行业发展、医疗行业发展等各方面息息相关,具体汇总如下:

产业发展现状

1、医疗机器人行业市场规模或超90亿元

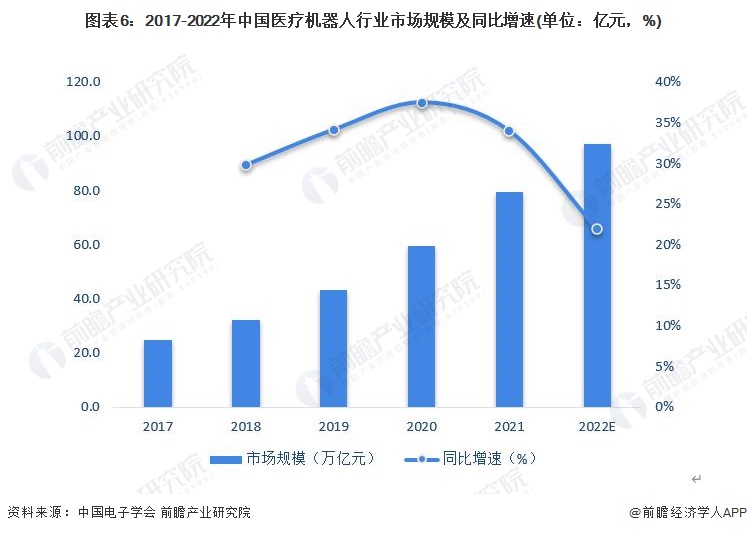

2017-2021年,我国医疗机器人的市场规模增速均在20%以上,行业历经快速发展。2021年,我国医疗机器人市场规模达到79.3亿元,同比增长34.01%。初步测算,2022年我国医疗机器人市场规模为97.1亿元。

2、投融资市场逐渐回暖

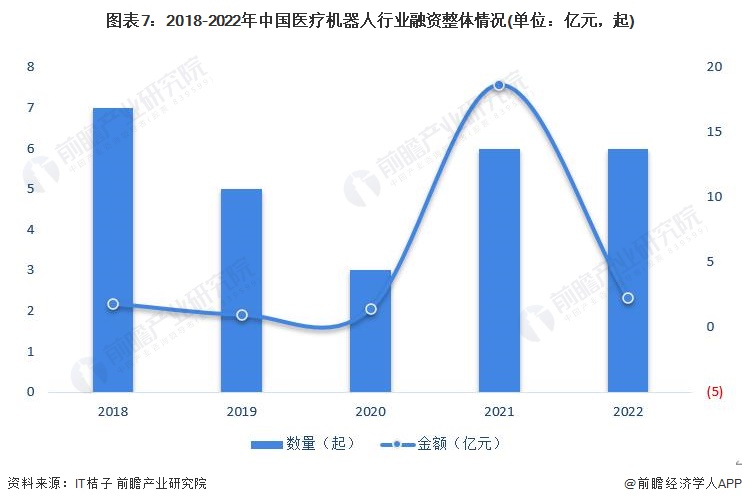

2018-2022年,我国医疗机器人行业的投融资事件呈波动趋势,2018年相关投融事件数量最多,为7起,投融资金额规模1.80亿元。随后投融资市场活跃程度有一定程度下降,且较为波动。2021-2022年,我国医疗机器人行业投融资市场逐渐回温,2022年我国医疗机器人行业的投融资事件数量为6起,金额规模为2.23亿元。

行业竞争格局

1、区域竞争格局

从医疗机器人行业上市公司的地区分布来看,江苏医疗机器人行业的上市企业数量居多,布局有哈工智能(000584.SZ)等中游优势企业,亦有苏奥传感(300507.SZ)、东星医疗(301290.SZ)、埃斯顿(002747.SZ)、绿的谐波(688017.SH)等上游优势企业;浙江省的上市企业数量亦较多,有键嘉医疗等中游优质企业。

2、企业竞争格局

数据显示,2022年机器人企业创新50强中,医疗机器人企业占据5个席位。按照医疗机器人的排名来看,新松机器人位列第一,其次分别为天智航、钛米机器人、迈步机器人、睿瀚医疗。

行业发展趋势:交互感知能力提升,更趋小型化、柔性化

未来,随着5G、AI等相关产业的发展,医疗机器人的交互能力、感知能力全面提升。小型化、柔性化得到更快发展。

更多本行业研究分析详见前瞻产业研究院《中国医疗机器人行业市场前瞻与投资规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务