预见2023:《2023年中国超市行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司: 高鑫零售(06808)、永辉超市(601933)、家家悦(603708)、红旗连锁(002697)等

本文核心数据:超市行业市场规模、超市行业百强门店数量

行业概况

1、定义

超级市场(super market)简称超市,亦称“自选商店”,是实行敞开式售货,由顾客自我服务的零售商店。出售的都是有合理包装的规格化商品。在包装上标有品名、重量、售价、厂牌、出厂日期等,商品按品种系列敞开陈列在货架上,任顾客自选自取,并备有推车和提篮供顾客使用,顾客选货后在出口处付款。

超市出售的商品开始以食品为主,后来向日用百货、服装、衣料、家用电器、家具等方面发展,规模不断扩大。其主要优点有三:1)因顾客可直接触摸商品,容易诱发其购买动机,从而加速商品流通,增大商品销售额,提高零售商业的功能;2)因不设售货员和减少其他工作人员,可降低流通费用,从而增强商业竞争能力;3)采用电子计算机计价、收款、开票,简化和缩短了交易过程。

根据中国商务部颁布的零售业态分类标准,根据其经营方式、商品结构、服务功能、以及选址、商圈、规模、店堂设施、目标顾客和有无固定经营场所等因素,将零售业分为17种业态。其中有店铺零售业态共有12种,无店铺零售业态共有5种。

根据零售业态的划分,超市零售业态除定义的超市外,部分的便利店、折扣店、仓储式会员店也以超市业态呈现。

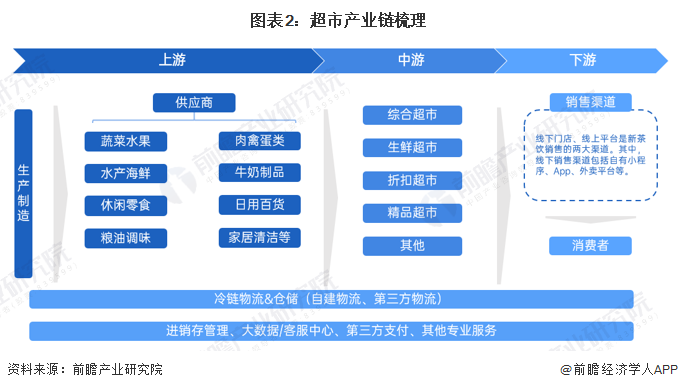

2、产业链剖析:中游品牌众多

超市产业链上游主要是食品、百货供应环节;中游环节可分为综合超市、生鲜超市等多种业态;下游环节为流通环节,分为线下和线上外两种渠道。

超市上游原材料供应商包括金龙鱼、宝洁、中粮糖业等消费品供应商;中游主要有永辉超市、沃尔玛、联华、大润发等;最后通过实体店或者线上销售渠道如饿了么、美团外卖或APP、小程序等渠道传递至消费者。

行业发展历程:已发展至3.0阶段

中国超市发展受到市场参与者、供应链变革史和消费者行演进的推动,主要经历了从传统标准化到非标供应链再到多渠道供应三个大阶段、四个小阶段。1995年以前,我国超市行业处于起步阶段;1995-2011年,是传统超市的黄金时期;在2011年前后中国电商行业发展进入顶峰时期,以非标品(生鲜)供应链为优势、经营效率领先的民营龙头超市企业进入黄金发展时期;现今,随着电商的持续发展以及消费者需求结构的快速变化,对产品和服务的差异化和便利性需求更强,购物+体验及线上和线下融合的立体化新零售时代来临。大润发、永辉等传统超商拥抱互联网,选择强强联合,新超市业态不断涌现。

行业政策背景:多维度促发展

国家对于超市相关的政策主要集中于推动居民消费热情、支持县域地区布局超市、推动无人及智慧超市发展以及加快超市行业线上线下融合发展等。

行业发展现状

1、超市占零售渠道比重

据Euromonitor数据,2021年超市在我国商品流通渠道中占比约为12.7%,是继电商之后最大的现代零售业态。

注:上图为2021年数据。

2、超市市场供需情况

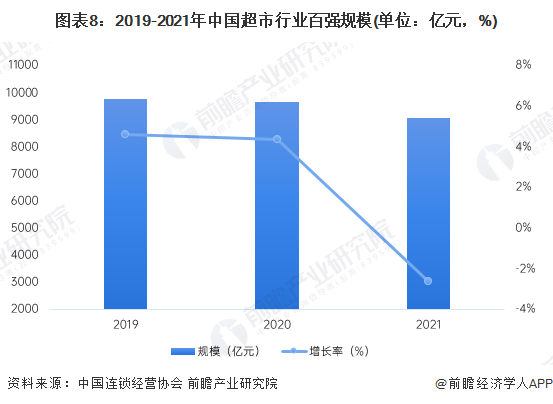

受疫情等不利因素影响,2021年Top100超市企业客流量和客单价整体呈下降态势,同店可比销售减少,库存周转天数延长。大部分企业的经营业绩弱于疫情爆发的2020年。根据中国连锁经营协会发布数据,2021年,Top100企业销售规模9076亿元,比2020年下降2.6%。其中,62家企业销售额出现负增长,负增长的企业数比上年增加近一倍(2020年销售负增长的企业数为32家);在38家销售额同比增长的企业中有12家实现了两位数增长,分别是沃尔玛、家家悦、钱大妈、世纪华联、卜蜂莲花、美特好、比优特、元初、好特卖、生鲜传奇、万风和东方百佳。

注:中国超市百强数据为中国连锁经营协会于2022年7月发布,截至2023年4月,协会尚未发布2022年榜单,本文中相关数据均更新至2021年;上图增长率为中国连锁经营协会统计公布数据,存在基数调整导致和计算数不一致情况,下同,不再赘述。

2021年,Top100超市企业门店总数约3万个,同比增长2.9%。其中,门店数增加的企业有48家,新增门店总计1380个;门店数净增10个以上的企业有15家,分别是高鑫、物美、联华、家家悦、钱大妈、世纪华联、卜蜂莲花、天虹超市、三江购物、元初、中商超市、好特卖、365生活超市、兴龙广缘、万德隆。

3、超市市场规模

据国家统计局数据,按零售业态分,2021年限额以上零售业单位中的超市零售额比上年增长6.0%;2022年,限额以上零售业单位中的超市零售额比上年增长3.0%,则初步统计约为1.08万亿元。

注:注:2021、2022年数据根据国家统计局公布增长率测算得出。

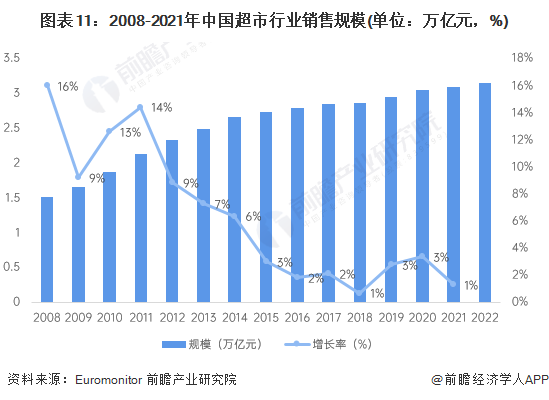

根据Euromonitor 数据,2010年之后超市的增速有所放慢,但仍保持正增长。2021年我国超市及大卖场行业规模为3.09万亿元,2016-2021年CAGR为2.1%。初步测算2022年超市行业销售规模在3.15万亿元左右。

行业竞争格局

1、区域竞争:东部沿海地区总部数量较多

根据中国连锁经营协会,从百强超市区域分布的角度,东部沿海地区省份和直辖市拥有最多超市总部,门店覆盖范围最广;中部次之;西部数量最少,平均销售规模最小,门店覆盖范围也最少。

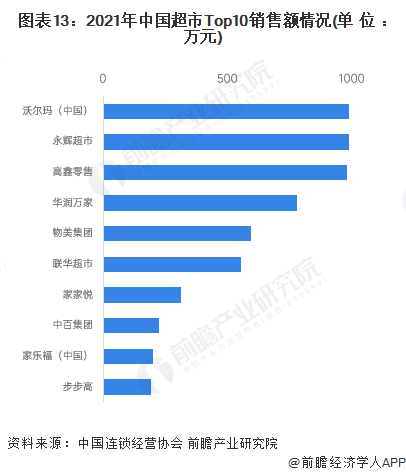

2、企业竞争:沃尔玛居首,永辉第二

根据中国连锁经营协会发布排名,2021年沃尔玛以990.36亿元的销售规模排名第一,其次是永辉超市,销售规模达989.69亿元;排名第三的高鑫零售2021年销售总计980.05亿元。

行业发展前景及趋势预测

1、超市行业发展趋势

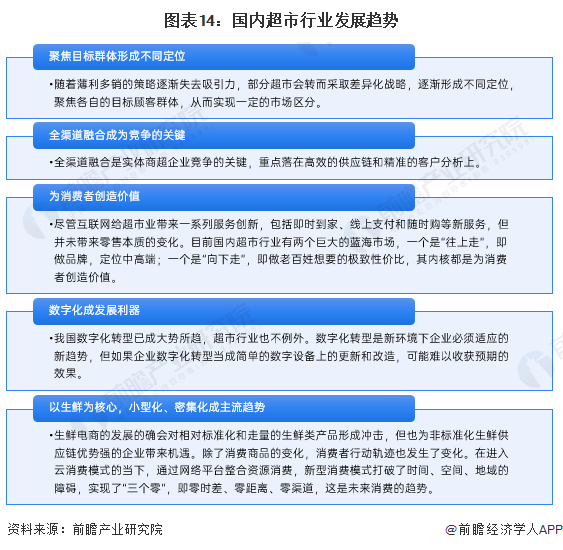

目前中国的整个超市行业正在经历转型优化,这是行业发展的必然趋势。纵观国际,日本等国的零售行业也经历过洗牌和调整。中国零售商超在过去30年间实现了辉煌发展,但发展过剩的情况也十分明显,特别是一线城市。近两年行业中受影响严重的多为全国性的或跨多区域发展的企业,其中尤以大卖场模式发展的企业承压最大。相比而言,区域超商发展压力较弱。这主要得益于一些区域企业本地化扎根运营,与消费者建立了很好的黏性与连接。未来,调整、并购、重组的情况会陆续出现。

随着薄利多销的策略逐渐失去吸引力,部分超市会转而采取差异化战略,逐渐形成不同定位,聚焦各自的目标顾客群体,从而实现一定的市场区分。

2、超市行业市场规模预测

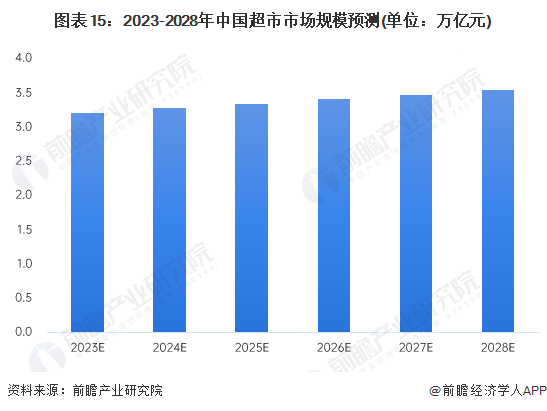

超市所销售的生鲜、食品、日用品都是民生快消品,满足了人民群众的日常生活需求。目前在全国已形成较大规模的连锁型企业有沃尔玛、永辉、华润万家、联华、物美等。连锁企业规模效益明显,市场份额不断扩大。未来,超市行业将继续上演联合、兼并、重组,实现企业网络扩张和资本扩张,市场集中度进一步提升。预计到2028年,中国超市行业市场规模将以2%的年复合增长率稳步增长至3.55万亿元。

以上数据来源于前瞻产业研究院《中国超市行业商业模式与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务