【行业深度】洞察2023:中国土壤修复行业竞争格局及市场份额(附区域竞争力、企业竞争力等)

行业主要上市公司:建工修复(300958);高能环境(603588);京蓝科技(000711);森特股份(603908);博世科(300422);永清环保(300187)等

本文核心数据:土壤修复企业市场份额;土壤污染防治专项资金区域分布;土壤修复项目区域分布

中国土壤修复行业企业入场进程

从成立时间看,土壤修复行业上市公司整体注册时间较早,多在二十一世纪初就已成立;注册资本方面,土壤修复项目通常使用招投标的方式进行竞争,企业需具备能够承包整个工程项目的能力才能稳住竞争地位,因此对企业的资金水平有较高要求,土壤修复上市企业注册资本均达亿元级别。

中国土壤修复行业企业发展格局

中国土壤修复项目主要通过招投标方式确定承建方,而中国土壤修复企业数量较多,中小型企业占比较大,企业发展和技术能力相对落后,在项目竞争上与实力规模较大的龙头企业相比,缺乏竞争优势。

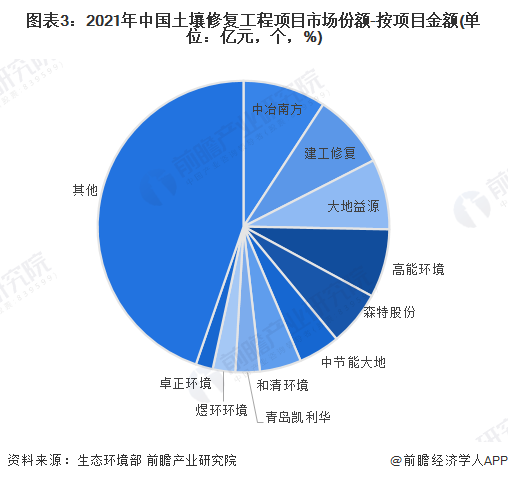

据生态环境部环境规划院统计数据,2021年全国启动的503个修复工程项目由379家单位承担,但中标项目金额排名前10位的修复工程从业机构市场份额总和占全国总金额的半壁江山。这反映出我国土壤修复行业从业单位较多,但市场集聚度较为明显。中冶南方都市环保工程技术股份有限公司、北京建工环境修复股份有限公司、江苏大地益源环境修复有限公司、北京高能时代环境技术股份有限公司、森特士兴集团股份有限公司、中节能大地(杭州)环境修复有限公司、湖南省和清环境科技有限公司等7家公司承接的修复工程金额均在5亿元以上,共占据48%的市场份额,是我国土壤修复工程中的重点从业单位,其他数量较多的修复工程从业机构承接的工程金额总体较小(普遍小于3000万元)。

中国土壤修复行业区域发展格局

从上市企业的区域分布来看,北京、广东和浙江地区土壤修复企业上市进程较快,因此上市公司分布密度较高,如北京地区有土壤修复行业龙头企业建工修复、高能环境等企业;广东地区提供土壤检测服务的上市企业较多,有广电计量、华测检测等。此外,广西、湖南、湖北等地也培育出了一些土壤修复上市企业。

从国家土壤污染防治资金预算来看,2023年我国土壤污染防治重点区域在湖南、广西、云南等地,其中财政部对于湖南的土壤污染防治资金预算更是遥遥领先,共计6.9亿元,占总资金预算的比重达到22.39%。湖南省地貌类型多样,有色金属的品种和储量都非常可观,受历年来不完善的开采和管理技术的影响,导致土壤的重金属污染问题十分突出,因而财政部着重加大对湖南省土壤污染的防治。其次是广西和云南,土壤污染防治资金预算分别为2.42亿元、2.2亿元,占比为7.85%、7.12%。

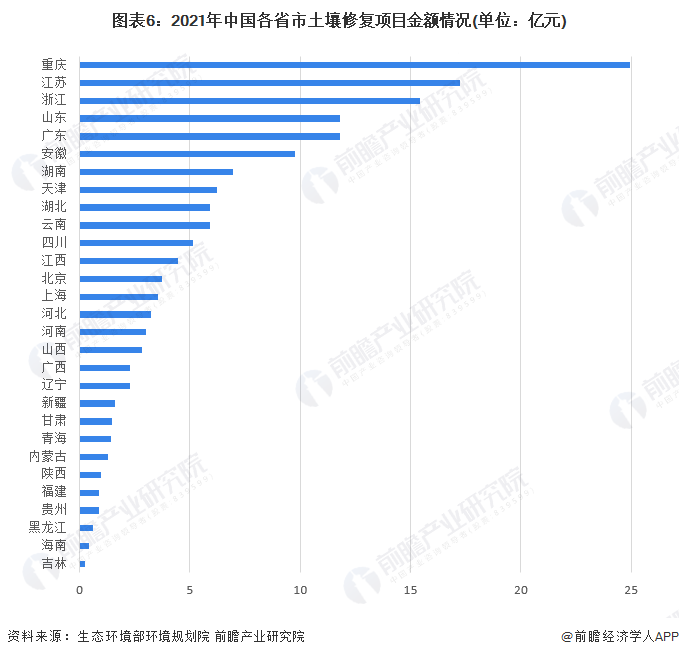

2021年国共有31个省(区、市)启动土壤和地下水修复产业项目。从项目金额来看,2021年重庆市公开招投标的项目金额最高,高达24.93亿元,排在前2-5名的江苏、浙江、广东、山东等省的项目金额在11.8亿-17.26亿元之间。

中国土壤修复行业竞争状态总结

从五力模型来看,土壤修复行业上游包括相关药剂和设备的研发设计、药剂生产商、设备供应商及土壤污染检测商等,产品专用性较强,议价能力强;行业下游有政府部门、环保局等单位,议价能力较强;国家层面将继续保持对环保行业的政策支持,这对新进入者的吸引力较强;行业目前处于成长期,仍有一定的发展空间,行业现有竞争相对激烈;土地作为陆地生态系统重要组成部分,是人类和动物居住不可替代的环境因子,难以有更好的替代方案,故替代品威胁较小。根据以上分析,对各方面的竞争情况进行量化,5代表最大,1代表最小,目前我国土壤修复行业五力竞争总结如下:

更多本行业研究分析详见前瞻产业研究院《中国土壤修复行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务