【行业深度】洞察2023:中国烧碱行业竞争格局及市场份额(附市场集中度等)

行业主要上市公司:主要有镇洋发展(603213.SH);鄂尔多斯(600295.SH);北元集团(601568.SH);华塑股份(600935.SH);氯碱化工(600618.SH)等

本文核心数据:市场份额、市场集中度、核心业务占比

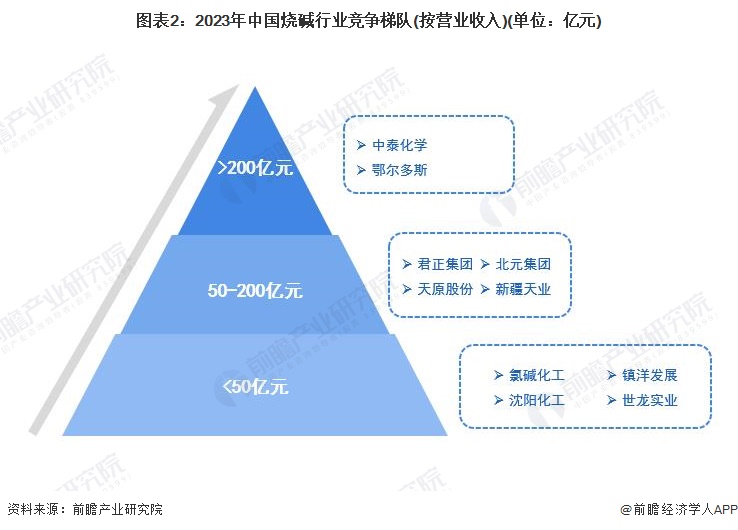

1、中国烧碱行业竞争梯队

烧碱产业原材料、中游产品生产以及下游应用领域的上市企业数量众多,中游企业包括新疆天业(600075.SH)、氯碱化工(600618.SH)、华塑股份(600935.SH)等。具体上市公司信息如下:

依据2022年前三季度的营业总收入情况,我国烧碱行业企业可分为三大梯队。第一梯队为中泰化学(002092.SZ)和鄂尔多斯(600295.SH),营业总收入入均超过200亿元;第二梯队以君正集团(601216.SH)、天原股份(002386.SZ)等企业为主,总营收在50-200亿元;第三梯队以氯碱化工(600618.SH)、沈阳化工(000698.SZ)等企业为主,总营收在50亿元以下。

注:数据统计范围为2022年前三季度。

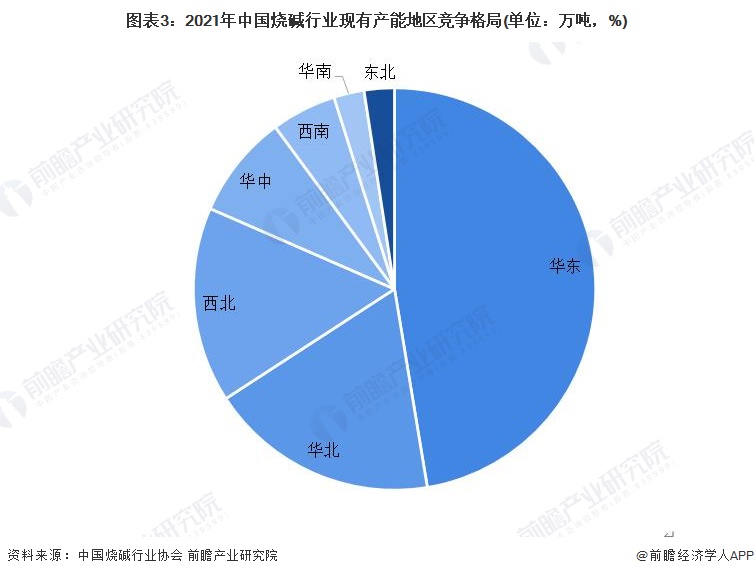

2、中国烧碱行业市场竞争情况

从区域竞争来看,根据中国烧碱行业协会的数据显示,受运输成本影响,烧碱产能区域性分布特点显著。从生产区域分布来看,华东、华北、西北地区为我国烧碱主要生产区域,2021年,三地区烧碱产能分别占比47.39%、18.44%、15.72%,共计81.55%。

根据各公司公告的产能数据并且结合2021年我国烧碱的产量数据,测算出我国烧碱企业的排名。目前,中泰化学是我国烧碱的龙头企业,2021年产量占比为3.5%。

注:因数据披露原因,数据仅包含上市企业。

3、中国烧碱行业市场集中度

烧碱行业的市场参与主体的竞争较为激烈,龙头企业的市占率最高不超过5%。2021年,我国烧碱行业的市场集中度较低,CR5仅为12.30%。

4、中国烧碱行业企业布局

从业务布局来看,核心业务占比方面,镇洋发展(603213.SH)、鄂尔多斯(600295.SH)、北元集团(601568.SH)、华塑股份(600935.SH)均在90%以上,表明上述企业的业务较为集中;重点布局区域方面,各大上市企业多以境内业务为主;核心业务概况方面,中泰化学(002092.SZ)离子膜烧碱产能146万吨/年。

注:核心业务占比统计时间范围为2022年上半年;重点布局区域统计时间范围为2021年。

5、中国烧碱行业竞争状态总结

运用波特的“五力”模型,对烧碱行业的竞争环境分析中,可以看到烧碱制造行业竞争较为稳定。根据以上分析,前瞻对烧碱行业各方面的竞争情况进行量化,1代表最大,0代表最小,我国烧碱行业的竞争情况如下图所示。我国烧碱制造行业“五力”中:现有企业间的竞争较为激烈;烧碱企业对产业链上游的议价能力较强;对产业链下游的议价能力一般;行业潜在进入者威胁一般;替代品的威胁程度较弱。

更多本行业研究分析详见前瞻产业研究院《中国烧碱(氢氧化钠)行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务