预见2023:《2023年中国船舶制造行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:中国船舶(600150);中国重工(601989);中船防务(600685);江龙船艇(300589);亚光科技(300123)等。

本文核心数据:工业总产值;三大造船指标,销售收入

行业概况

1、定义

船舶制造行业,即造船业,是现代综合性产业,也是军民结合的战略性产业。作为关乎国民经济发展与国防安全的重要产业,船舶制造行业为海洋开发、水上交通运输、能源运输、国防建设等提供必要的技术装备,是我国制造业中不可或缺的重要组成成分。

船舶是各种船只的总称,指能够航行或停泊于水域进行运输或作业的交通工具,按不同的使用要求而具有不同的技术性能、装备和结构型式。船舶内部主要包括容纳空间、支撑结构和排水结构,具有利用外在或自带能源的推进系统。外型一般是利于克服流体阻力的流线性包络,材料随着科技进步不断更新,早期为木、竹、麻等自然材料,近代多使用钢材以及铝、玻璃纤维、亚克力和各种复合材料。

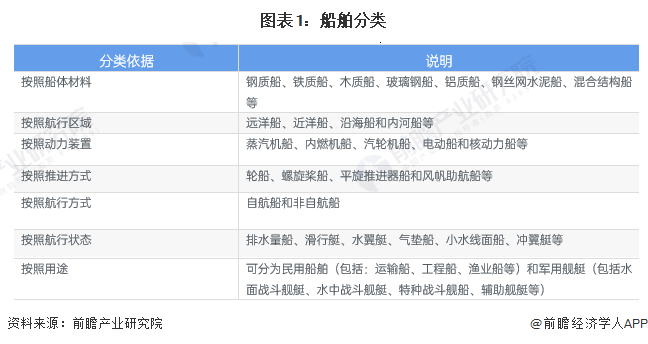

现代船舶种类较多,可按不同方式对船舶进行分类。具体来看,按船体材料,可分为钢质船、铁质船、木质船、玻璃钢船、铝质船、钢丝网水泥船、混合结构船等;按航行区域,可分为远洋船、近洋船、沿海船和内河船等;按动力装置,可分为蒸汽机船、内燃机船、汽轮机船、电动船和核动力船等;按推进方式,可分为明轮船、螺旋桨船、平旋推进器船和风帆助航船等;按航行方式,可分为自航船和非自航船;按航行状态,可分为排水量船、滑行艇、水翼艇、气垫船、小水线面船、冲翼艇等;按照用途可分为民用船舶和军用舰艇。

2、产业链剖析:船舶制造是核心环节

在船舶行业链中,上游为原材料、船舶设计及船舶配套设备供应;中游为船舶制造;下游为航运、国防军工、海洋工程装备等船舶应用领域及租赁、维修等船舶服务环节。其中,船舶制造是核心环节,围绕船舶制造环节,船舶行业形成复杂多样的行业链条。

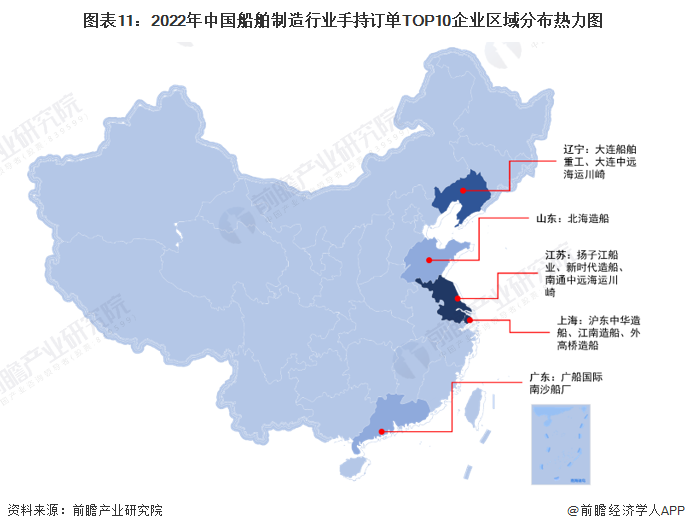

2022年,我国手持订单量排名前10船舶制造企业依次为:沪东中华造船、扬子江船业、新时代造船、江南造船、外高桥造船、广船国际南沙船厂、大连船舶重工、南通中远海运川崎、北海造船、大连中远海运川崎。

行业发展历程:行业处在结构调整阶段

回首自近代以来150多年的发展历程,我国船舶制造业经历了废墟起步、对外开放、世界跨越、继往开来等主要阶段,由千疮百孔到重获生机、由百业待兴到脱胎换骨,见证了时代的兴衰百态,镌刻了实业兴国的永恒。当前,我国已迈入世界造船大国的行列,国际竞争力达到世界一流水平,基本形成了船舶现代科技创新体系,初步建立了现代高水平的船舶工业体系。

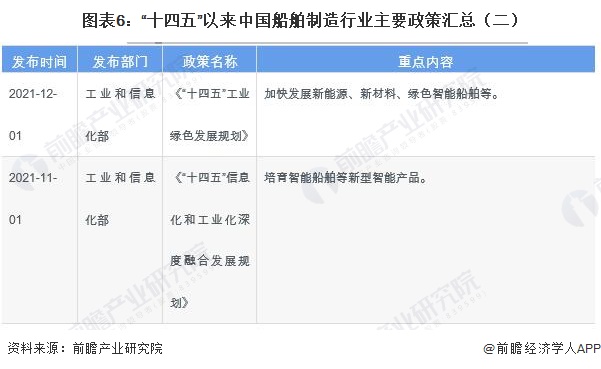

行业政策背景:“十四五”以来政策难道绿色化、智能化

《“十四五”规划和2035远景目标纲要》提出我国将重点发展海洋、海事、航运、船舶相关产业,发展方向为提升产业链供应链现代化水平、推动制造业优化升级、全面推动长江经济带发展,发展具体目标包括实施重型破冰船等研制、推进大型LNG船舶和深海油气生产平台等研发应用。根据之后发布的其他规划,“十四五”期间,我国船舶制造业的政策引导方向是绿色化、智能化。

行业发展现状

1、中国船舶制造业国际市场份额继续领先

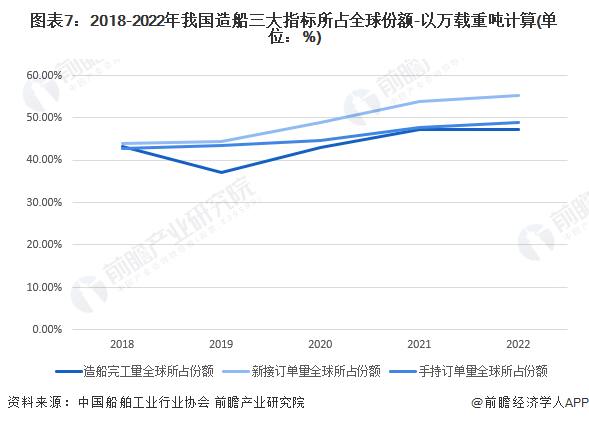

2022年,我国造船国际市场份额已连续13年居世界第一,造船大国地位进一步稳固。我国造船完工量、新接订单量、手持订单量以载重吨计分别占世界总量的47.3%、55.2%和49.0%。整体来看,2018-2022年,我国造船三大指标所占全球份额均呈上涨趋势。

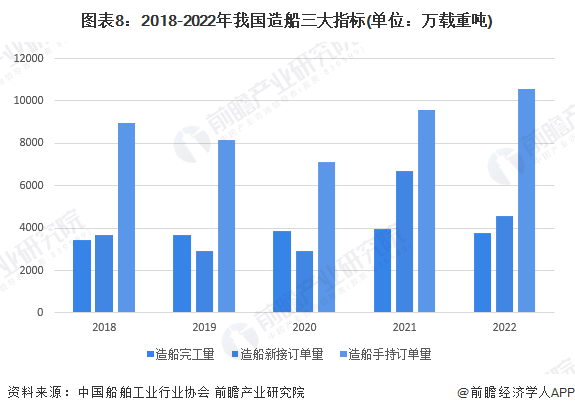

2、中国三大造船指标一升两降

2022年,全国造船完工量3786万载重吨,同比下降4.6%。新接订单量4552万载重吨,同比下降32.1%。截至12月底,手持订单量10557万载重吨,同比增长10.2%。2028-2022年,中国造船三大指标均呈波动状态,但都位于较高水平

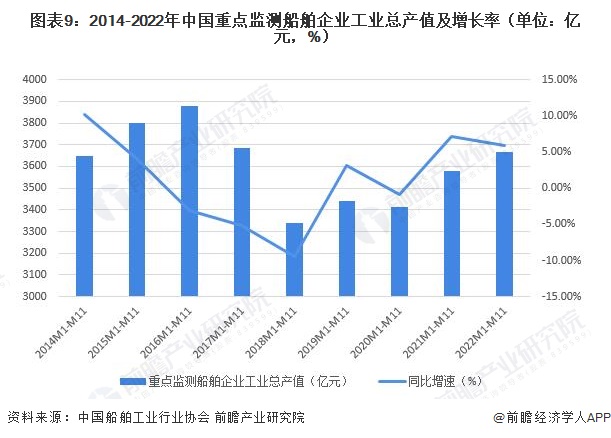

3、供给侧,2022年船舶制造业工业总产值上升

2014-2022年,我国重点监测船舶企业工业总产值呈波动状态。2018-2022年,我国重点监测船舶企业工业总产值整体呈上升趋势。2022年1~11月,75家重点监测船舶企业完成工业总产值3666.8亿元,同比增长5.9%。其中船舶制造产值1396.1亿元,同比增长12.7%;船舶配套产值321.2亿元,同比增长8.4%;船舶修理产值181亿元,同比增长12%。

注:1)重点监测船舶企业工业总产值统计口径不同,仅在除12月以外的其他月份每月公布,故每年最多统计1-11月情况;2)每年重点监测船舶企业数量略有不同,2014-2022年重点监测企业数量分别为87、88、94、80、80、80、80、75、75和75家,故同比增速会根据企业数量进行相应调整。

4、需求侧,2022年船舶企业效益同比增长

2014-2022年,中国重点监测企业销售的收入呈波动状态,但均维持在较高水平。 2022年,75家重点监测船舶企业实现主销售收入2803.3亿元,同比增长11.3%;利润总额75.4亿元,同比增长109.4%。

注:1)重点监测船舶企业销售收入统计口径不同,仅在除12月以外的其他月份每月公布,故每年最多统计1-11月情况;2)每年重点监测船舶企业数量略有不同,2014-2022年重点监测企业数量分别为87、88、94、80、80、80、80、75、75和75家,故同比增速会根据企业数量进行相应调整。

行业竞争格局

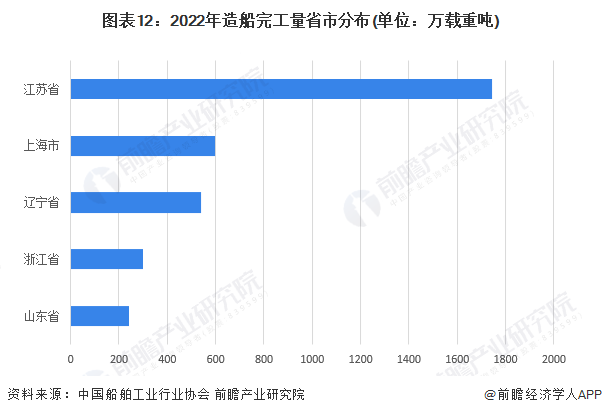

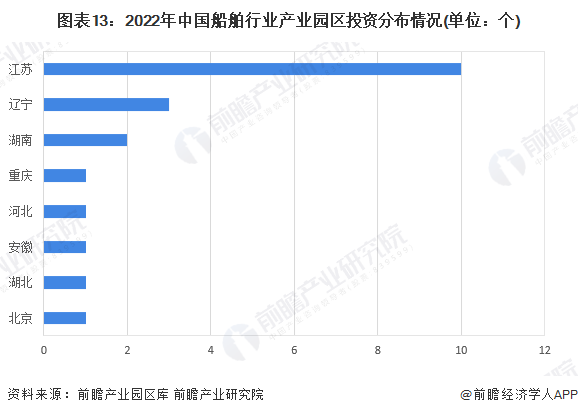

1、区域竞争:江苏船舶制造行业发展最强劲

从2022年中国造船完工量前十的企业分布来看,江苏和上海各有3家,辽宁有2家,广东和山东各有一家。

从造船完工量来看,根据船舶工业行业协会披露的信息,2022年,我国造船完工量Top5省市,依次为江苏省、上海市、辽宁省、浙江省和山东省,Top5省市造船完工量占全国份额的91.1%其中。其中,江苏省造船完工量位列第一,2022年江苏省造船完工量占全国份额的46.0%。

从产业园区来看,2022年,我国船舶行业共有20个产业园区,产业园区的建设主要集中江苏,20个产业园区有10个在江苏。其次是辽宁和湖南,分别有3个和2个。北京、湖北、安徽、河北、重庆各有1个。

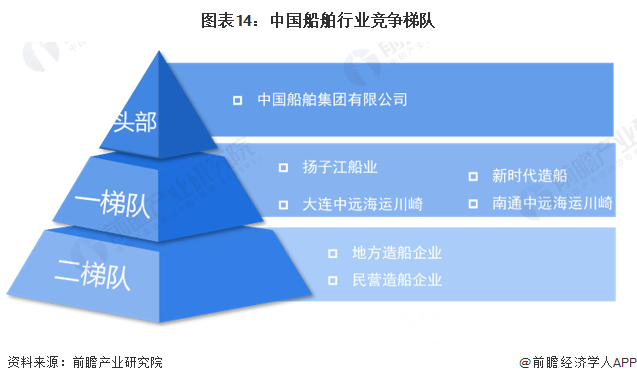

2、企业竞争:船舶制造行业市场集中度高,中国船舶集团有限公司是头部企业

中国造船行业目前的竞争格局中,头部企业为特大型央企中国船舶集团有限公司。中国船舶集团有限公司于2019年10月14日由原中国船舶工业集团有限公司与原中国船舶重工集团有限公司联合重组成立,有科研院所、企业单位和上市公司104家,资产总额8900亿元,拥有我国最大的造修船基地,是全球最大的造船集团。2022年中国手持订单量排名前10的船厂中,沪东中华造船、江南造船、外高桥造船、广船国际南沙船厂、大连船舶重工及北海造船都是其下属造船企业。

处于第一梯队的企业为民营龙头企业扬子江船业、新时代造船及由国企中国远洋运输(集团)总公司与外资合资建立的南通中远海运川崎、大连中远海运川崎。处于头部和第一梯队的企业2022年市场集中度达63.6%(以新接订单量计算)。其余地方造船企业和民营造船企业处于第二梯队。

从市场集中度来看,我国船舶制造行业的市场集中度较高,无论是根据造船完工量,还是根据新接船舶订单量,2022年,中国船舶制造行业CR10都高达60%以上,主要是因为船舶制造行业具有高技术壁垒、高资金壁垒等投资特性。

产业发展前景及趋势预测

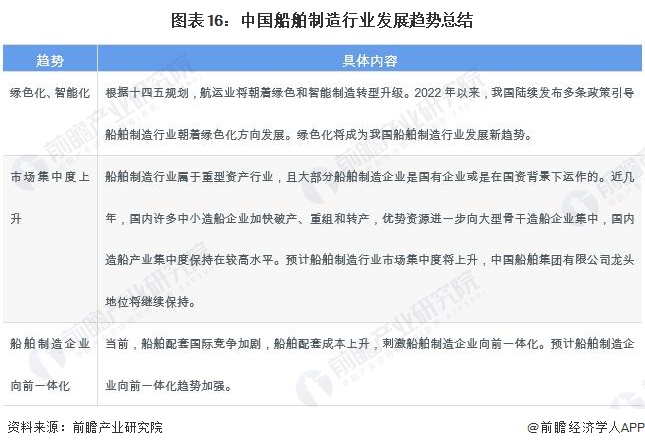

1、政策引导,绿色化成为未来发展趋势

船舶制造行业未来发展或有三大趋势,即绿色化、智能化,市场集中度上升,船舶制造企业向前一体化,具体分析如下:

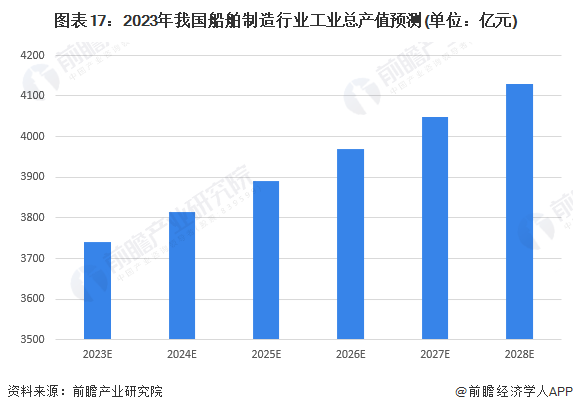

2、我国经济运行质量改善,预期船舶制造行业工业总产值继续增长

我国船舶制造行业虽面临短期问题与中长期问题,但2022年,我国经济运行质量明显改善,造船市场份额保持全球领先,高端装备取得新突破,产业链供应链韧性和安全水平提升。近五年我国船舶制造业总产值呈上升趋势,船舶制造行业工业总产值复合增长率为2.4%左右。当前,我国船舶制造行业手持订单量大,且逐年上涨。随着船舶制造行业绿色化发展,我国LNG船等产品也迎来了更多发展机会。综合以上分析,预计2023-2028年,我国船舶制造行业工业总产值将维持在2%左右,到2028年工业总产值将超过4000亿元。

更多数据来源及分析请参考于前瞻产业研究院《中国船舶制造行业市场需求预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务