【行业深度】洞察2023:中国冠脉支架行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:乐普医疗(300003.SZ);微创医疗(00853.HK);蓝帆医疗(002382.SZ)等

本文核心数据:冠脉支架行业竞争梯队;冠脉支架行业企业布局等

中国冠脉支架行业竞争梯队

中国冠脉支架行业已经基本实现国产替代化,国内头部厂商目前规模成熟,行业整体集中度比较高。根据2022年企业国家冠脉支架集采中标量占比来进行划分,可主要分为三个竞争梯队。第一梯队的企业冠脉支架中标量在50万个以上,只有微创医疗等;第二梯队的企业中标量在10-50万个之间,主要包括乐普医疗、蓝帆医疗、波士顿科学、美敦力等;第三梯队的企业中标量在10万个以下,主要包括赛诺医疗、易生科技、金瑞凯利、万瑞飞鸿等。

中国冠脉支架行业企业集中度

根据2022年11月《国家组织冠脉支架集中带量采购协议期满后接须采购文件》(采购文件编号:GH-HD2022-2)统计数据,冠脉支架首年采购需求总量为1865057个,其中头部五家企业冠脉支架中标量合计超161.6万个,占比达87%,行业整体集中度较高。

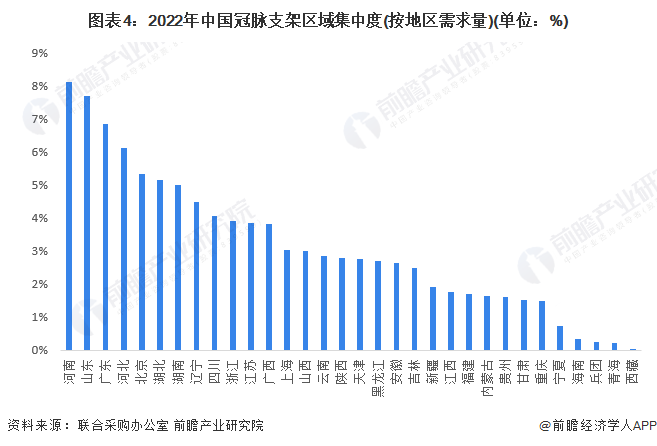

中国冠脉支架行业区域集中度

需求端来看,根据《国家组织冠脉支架集中带量采购协议期满后接须采购文件》(采购文件编号:GH-HD2022-2)披露,2022年各省市冠脉支架集采需求量中,河南、山东、广东三省占据前三,占国家冠脉支架集采总需求量的比重分别为8.1%、7.7%和6.9%。总体来看,冠脉支架行业需求量区域集中度并不高,呈现出与当地人口基数相关的特点,中部以及东部沿海人口密度高的省市需求量相对较高。

中国冠脉支架行业企业布局及竞争力评价

从业务营收占比来看,冠脉支架行业的代表性企业冠脉支架业务普遍占比较低,且由于披露口径差异,各公司业务占比数据差异比较大。其中,乐普医疗、微创医疗、赛诺医疗三家公司冠脉支架业务占比较高,均在10%以上。

从业务布局区域来看,大部分上市企业均集中于国内市场,只有头部厂商乐普医疗和微创医疗已经布局海外市场。

从营收规模和毛利率来看,乐普医疗、微创医疗、蓝帆医疗营收明显较高,但毛利率却相对较低,主要系头部厂商中标国家集采项目,单个冠脉支架均价大幅下滑,致使毛利率下滑明显。此外,由于披露口径不一致,每家公司业务大类所涵盖的具体业务小类各不相同,致使营业收入和毛利率有较大差异。

中国冠脉支架行业竞争状态总结

从五力竞争模型角度分析,目前,我国冠脉支架行业内企业数量稳定,冠脉支架市场需求量保持稳定增长,行业现有竞争者竞争适中。

从上下游角度来看,冠脉支架行业上游主要系差异较小及应用宽广的金属材料和化学材料,鉴于冠脉支架行业市场体量相对较小,因此市场内企业对上游议价能力较弱;我国冠脉支架行业下游主要是医院,自2020年国家出台集采政策后,冠脉支架行业对下游的议价能力非常弱。

从潜在进入者的角度来看,冠脉支架行业具有较高的技术壁垒且国家采用集采大幅度压缩了行业的利润率,因此“十四五”期间冠脉支架行业的潜在进入者威胁比较小。

从行业替代品的角度来看,冠脉支架行业要用于防止术后血管再次变窄并改善流向心脏的血液,目前尚未有成熟的替代品出现,行业替代品威胁较小。

综合以上分析,我国冠脉支架行业竞争状态总结如下:

更多本行业研究分析详见前瞻产业研究院《中国医疗器械行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务