【行业深度】洞察2023:中国中药行业竞争格局及市场份额(附区域竞争力、企业竞争力等)

行业主要上市公司:白云山(600332)、同仁堂(600085)、云南白药(000538)、太龙药业(600222)、华润三九(000999)、寿仙谷(603896)等

本文核心数据:中药行业竞争梯队;中药行业企业排名;中药行业企业业务布局;中药行业区域竞争

中国中药行业竞争梯队

从企业营收来看,白云山、云南白药两家中药企业营收在200亿元以上,其中白云山年营收超600亿元;营收在100-200亿元的企业有华润三九、同仁堂、步长制药和太极集团等;营收在50-100亿元的企业有片仔癀、济川制药、信邦制药等。

中药行业企业业务布局

从业务布局来看,东阿阿胶、天士力、云南白药、以岭药业、济川药业、片仔癀等企业中药相关业务营收占比占公司总营收六成以上;区域布局方面,中药企业均将自己的销售网络向全国拓展,同仁堂、云南白药、华润三九等企业还积极拓展海外市场。具体业务方面,中国中药行业上市企业大多有极具市场竞争力的明星产品,如天士力用于缺血性心脏病市场排名中复方丹参滴丸全国市场份额第一、东阿阿胶是阿胶产品的佼佼者等。

中药行业企业竞争排名

2022年7月12日,米内网发布“2021年度中国中药企业TOP100”排行榜,广药集团连续11年夺冠,再次荣登中国中药企业TOP100排行榜第一位,华润三九、步长制药等企业位列榜单前十名。

近年来,国家大力扶持中医药产业,各项针对中医药产业的政策频发,国务院发布的《关于促进中医药传承创新发展的意见》持续推进中药审评审批机制改革,建立完善符合中药特点的注册管理制度和技术评价体系,以临床价值为导向,加快促进中药新药研制。2022年12月9日,据中国医药创新促进会发布的《2022中国中药研发实力排行榜TOP50》,以岭药业荣登榜单第一位。

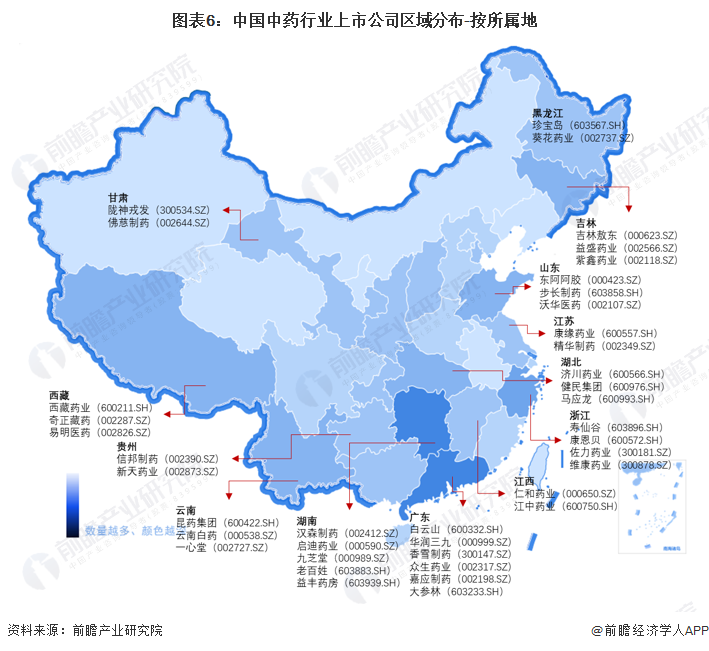

中药行业区域竞争格局

从中药交易市场来看,主要的交易中心分布在安徽、河南、四川、江西、重庆等内陆地带,且交易种类较多的地区为河北、江西、重庆等。

从中药行业上市公司的地区分布来看,广东和湖南地区中药行业的上市企业数量最多。其中,白云山、华润三九、香雪制药众生药业等企业均位于广东;湖南地区则有千金药业、启迪药业、九芝堂、老百姓大大药房等企业。此外,浙江、云南、山东等地的上市企业数量亦较多,浙江省有寿仙谷、康恩贝等企业,云南有昆药集团、云南白药等。

中药行业竞争状态总结

从五力模型来看,中药行业上游中药材产品标准化程度较高,且中药企业后向一体化程度较强削弱了供应商的议价能力;尽管近年来国家不断开展中药集采工作,但是集采的中药数量有限,但中药行业参与者较多,消费者可选择的供应商较多,整体来看购买者具有一定的议价能力;近几年中药行业得到政策支持,吸引新进入者,但进入中药行业存在资金壁垒和技术壁垒,此外现有企业大多已建设自身的中药材种植基地,不利于新进入者发展;中药行业业内企业数量较多,市场集中度较低,竞争较为激烈;中药的主要替代品为西药,目前西方化学制药仍占据额这中国较大的医药市场,替代威胁较大。

根据以上分析,对各方面的竞争情况进行量化,5代表最大,1代表最小,中药行业的竞争情况如下图所示。

更多本行业研究分析详见前瞻产业研究院《中国中药行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务