预见2023:《2023年中国新能源专用车行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市公司:厦门金龙(600686);东风汽车(600006);华晨汽车(1114.HK);通用五菱(0305.HK)等

本文核心数据:市场规模;销量;产能;细分市场结构;区域竞争;企业竞争

行业概况

1、定义

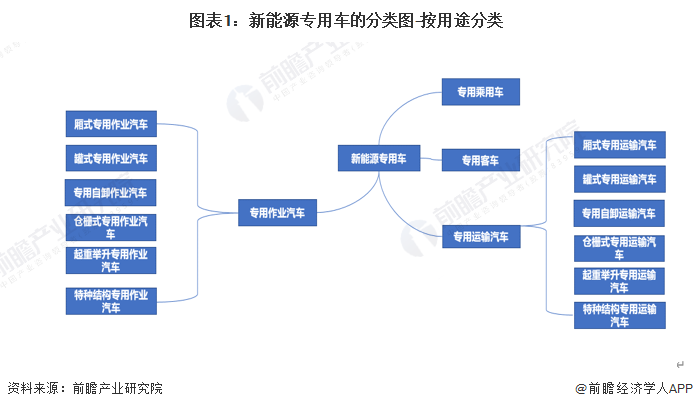

根据工信部在2010年发布的《专用汽车类别及代码(QC/T836-2010)》指出专用汽车是指装备有专用设备,具备专用功能,用于承担专门运输任务或专项作业以及其他专项用途的汽车。新能源专用车则是指装备有专用设备,具备专用功能,用于承担专门运输任务或专项作业以及其他专项用途的新能源汽车。

根据工信部在2010年发布的《专用汽车类别及代码(QC/T836-2010)》指出按用途将专用汽车分为专用乘用车、专用客车、专用运输汽车和专用作业汽车四类。

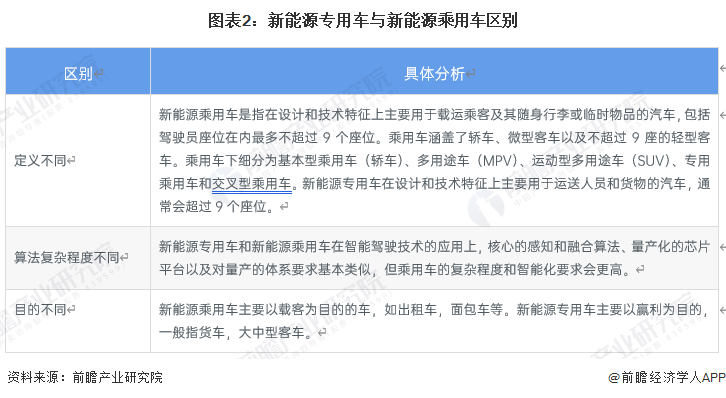

2、相似概念辨析

汽车可分为燃油汽车和新能源汽车;其中,新能源汽车又可分为乘用车和商用车;而新能源专用车是包含在新能源商用车里的。

3、产业链

中国新能源专用车产业链上游主要由原材料和和核心零部件构成,原材料包括正极材料、负极材料等,核心部件包括电机、控制器、动力电池等。中游为新能源专用车整车制造。中国新能源专用车产业链下游主要物流领域、工程建设与特殊作业领域等应用场景。

中国新能源专用车上游原材料主要有容百科技、杉杉股份等企业,核心零部件主要有宁德时代、上海电驱动等企业。中游新能源专用车整车制造主要有东风汽车、厦门金龙等企业。

行业发展历程:如今处于电池发展新阶段

我国新能源专用车的主要技术与新能源汽车的技术发展路径相似,主要的技术集中在三电系统上。在电池方面,我国在过去十年经过了三个新能源动力电池的发展线路。分别为电池发展阶段、三元电池发展阶段、以及发展新阶段。

行业政策背景:标准化、高端化是新发展方向

新能源汽车作为国家实现“碳中和”的重要途径之一,近些年来,国家陆续出台各项产业政策,引导新能源汽车行业往标准化、高端化发展,推动新能源汽车在公共服务等各方面的商业应用,鼓励新能源专用车行业转型升级、提质增效,为新能源专用车行业的发展提供了良好的环境。

行业发展现状

1、新能源专用车项目建设数量越来越多

2022年,中国新能源专用车行业产能项目建设具体情况如下所示:

2、2022年新能源专用车销量增长幅度较大

近5年来,我国城市快递物流行业快速发展,城市内短途派送运力需求持续大增,为具有零排放、适合短途配送等特点的电动物流车带来了巨大的市场机会。

随着蓝天保卫战的持续推进,柴油车的发展面临巨大危机,非限购的大中城市的新能源车占比增长较快。路权是新能源物流车的核心,电动物流车获得优势路权,促进行业发展,在使用成本方面,新能源汽车理论上大有优势,但目前技术差,体现的不充分,主要是因为物流车的产品较差,未来只有主力传统厂家参与,才能逐步改善。

2018-2022年,我国新能源专用车的销量呈现出“U”形增长的趋势,2022年我国新能源专用车的销量为29.2万辆,同比增长82.5%。2023年1月,我国新能源专用车销量为5779辆。

注:查询时间截至2023年3月1日。

3、新能源微客与纯电动类型专用车销量占比最多

2022年,从车型角度分析,新能源微客销量占比最多,销量为11.3万辆,占比39%;其次为新能源轻客,销量为8万辆,占比27%。

从燃料角度分析,纯电动类型专用车销量占比最多,2022年销量为28.7万辆,占比98%,插混与氢燃料销量分别为0.14万辆与0.35万辆,占比均为1%。

4、2022年市场规模突破700亿元

以新能源专用车用途为统计口径,计算中国新能源专用车的市场规模。综合计算2018-2022年,新能源微客、新能源轻卡、新能源轻客、新能源重卡、新能源微卡、新能源皮卡与新能源中卡的市场规模,得出中国新能源专用车的市场规模。

2018-2022年,中国新能源专用车行业市场规模整体呈现增长的状态,2022年市场规模为732.44亿元,同比增长98.09%。

行业竞争格局

1、区域竞争:湖北省企业分布最多

截至2023年3月,中国新能源专用车企业主要分布在湖北、河南与四川等地,湖北有企业23家,河南14家,四川13家。

注:查询时间截至2023年3月1日。

2、企业竞争:重庆瑞驰、华晨鑫源和吉利商用车市场份额排名靠前

2022年,重庆瑞驰、华晨鑫源和吉利商用车新能源专用车销量排名较靠前,其销量分别为29096辆、24601辆与22498辆,重启瑞驰占比10%、后两者均为8%。传统厂家重庆瑞驰、奇瑞汽车等有渠道优势的企业销量情况较好,市场份额占比靠前。目前微客的主力车企长安、上汽通用五菱和奇瑞都进入专用车行业,技术逐步提升。

行业发展前景及趋势预测

1、电池、智能网联将成为未来技术创新方向

从技术创新趋势、细分市场趋势与市场供需趋势三个角度来分析中国新能源专用车行业发展趋势,具体情况如下:

2、预计到2028年市场规模有望突破3000亿元

未来,随着我国物流业、运输业、建筑业的发展和城镇化水平的不断提高,我国对新能源专用车的需求量将继续保持稳步增长的趋势。2021年11月2日,交通运输部发布了《综合运输服务“十四五”发展规划》指出城市公交、出租汽车、城市物流配送领域新能源汽车占比分别要从2020年的66.2%、27%、8%提高到2025年的72%、35%、20%。由此可知,未来中国新能源专用车发展潜力巨大,根据2018-2022年的年均增长率28.43%预测,预计到2028年,中国新能源专用车市场规模能达到3230亿元。

更多本行业研究分析详见前瞻产业研究院《中国新能源专用车行业深度调研与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务