2023年中国掩膜版行业市场现状及发展趋势分析 行业国产化进程加速【组图】

行业主要上市公司:清溢光电(688138);路维光电(688401);中芯国际(688981);华宏半导体(01347)等

本文核心数据:中国掩膜版行业国内外企业原材料技术对比;全球主要掩膜版原材料公司布局现状;中国半导体光刻胶自给率情况

国内外掩膜版领域技术对比

掩膜版的主要原材料为掩膜基板,即涂有光阻和镀铬的玻璃基板。掩膜基板的质量,对掩膜版产品最终品质具有重大影响。我国掩膜版行业领先企业已在光阻粘度调整优化、光阻膜厚及均匀性优化等方面取得了大量的成果,并成功将其应用到G11、G8.5、G8.6高世代掩膜版产品中,实现了国内掩膜版行业在高精度、大尺寸光阻涂布技术上零的突破及对产业链上游技术的成功延伸,一定程度上缩小了与国外领先企业的差距。具体原材料技术对比情况如下:

再从掩膜版技术布局来看,半导体掩膜版技术壁垒高,工艺难度大,长期被美国福尼克斯等国外的龙头企业所垄断。以路维光电为例,路维光电在超大尺寸平板显示用掩膜版的生产能力方面打破了国外厂商的长期垄断,但与国外先进技术相比仍存在一定差距,主要体现在光刻、显影、蚀刻等工艺的细节上。

核心技术主要掌握在国外厂商

目前,中国只有少数厂商具备上游基材生产能力,大多数掩膜版企业主要采用采购掩膜版基材的方式。

根据路维光电招股说明书,公司所需原材料中,高世代石英基板及光学膜的供应商集中于日本、韩国,目前国内暂无供应商可提供替代品,因此原材料存在一定的进口依赖。全球主要掩膜版原材料公司布局情况如下:

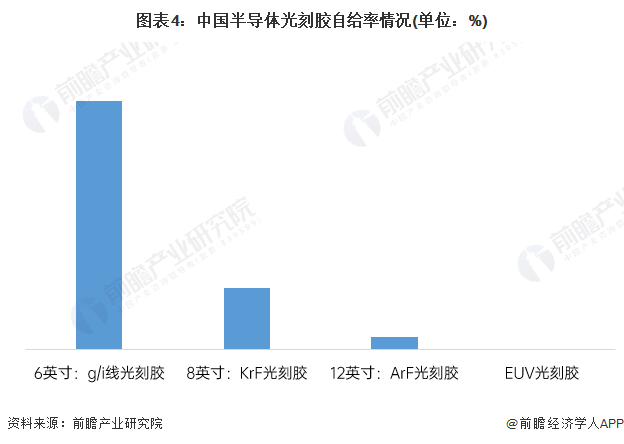

掩膜版相关材料自给率保持较低水平

随着近年来我国半导体产业和显示面板产业的迅速发展,国内光刻胶生产商在这些细分市场的供给量较小,需求主要依赖于进口,目前,6英寸硅片的g/i线光刻胶的自给率约为20%;8英寸硅片的KrF光刻胶的自给率不足5%,12寸硅片的ArF光刻胶尚没有国内企业可以大规模生产。可以看出,在高端光刻胶市场,国内市场是明显处于供小于求的状态的。

国产化趋势分析

总体来看,美国修订《出口管理条例》将250nm及以下制程的掩膜版纳入限制清单,而国内晶圆厂多不具备掩膜版生产能力,国产替代确定性强,预计未来将有更多龙头企业加快生产技术研发投入,尽快实现掩膜版国产替代。

更多本行业研究分析详见前瞻产业研究院《中国掩膜版(光刻掩膜版)行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务