预见2023:《2023年中国集装箱运输行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:中远海控(601919)、海丰国际(01308)、中谷物流(603565)、安通控股(600179)、中国外运(00598)、宁波远洋(601022)等

本文核心数据:集装箱泊位数量;集装箱运力规模;港口集装箱吞吐量;集装箱多式联运规模

行业概况

1、定义

根据现行国家标准《集装箱运输术语》(GB/T 17271-1998),集装箱运输(container transport)是指以集装箱为单元进行货物运输的一种货运方式。

按不同的运输工具,集装箱运输可进一步分为水路集装箱运输、铁路集装箱运输、公路集装箱运输和集装箱多式联运。

2、产业链剖析:参与主体领先企业以国/央企为主

随着国内经济的腾飞,交通运输行业快速发展,集装箱运输需求也随之快速增长,相应地推动集装箱运输相关产业链的形成。

从集装箱运输产业链环节来看,上游包括集装箱港口、集装箱船制造、集装箱制造、装卸搬运设备等基础设施设备,以及燃油供应、报关服务、货运信息平台等配套,代表企业有上港集团、宁波港、江苏新扬子江造船、中船黄埔文冲船舶、中集集团、中远海发、华东重机等。

从产业链中游来看,是指集装箱运输服务,以集装箱水运服务为主,代表企业有中远海控、海丰国际、中谷物流、安通控股、招商轮船、铁龙物流等国/央企集团或控股子公司。

从产业链下游来看,主要是各大工业制造企业、进出口贸易企业,市场参与主体类型多样、数量庞大。

行业发展历程:行业发展正处于高质量升级阶段

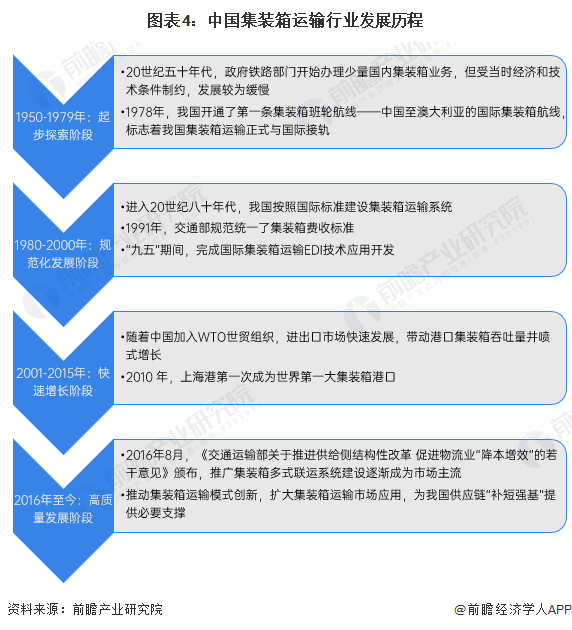

集装箱运输以其高效、便捷、安全的特点成为交通运输现代化的重要形式,加快发展集装箱运输对促进经济贸易发展、改善经济结构和运输结构具有十分重要的意义。

中国集装箱运输起步于20世纪五十年代,经过70多年发展历程,中国的集装箱运输船队规模和集装箱港口吞吐量均位居世界领先地位,目前行业发展正处在高质量提升新阶段。中国集装箱运输行业发展主要分为以下几个阶段:

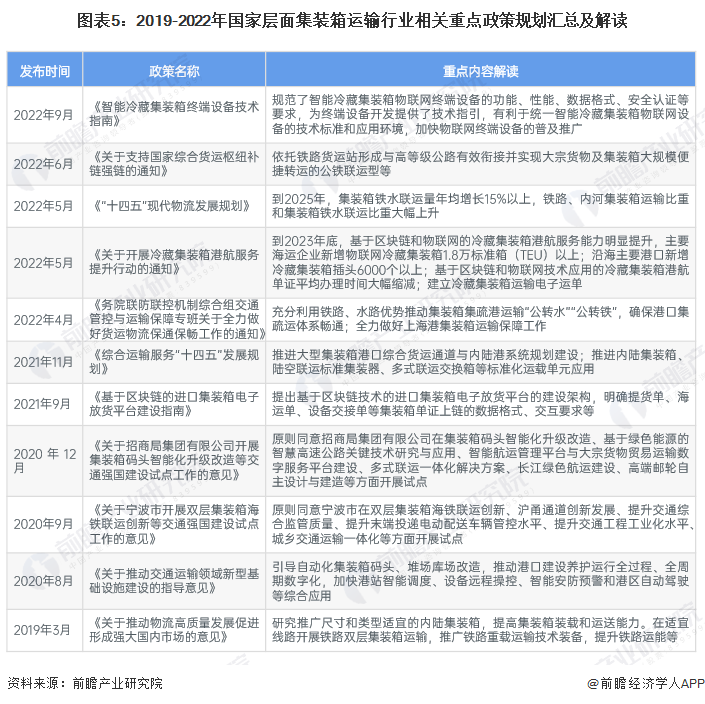

行业政策背景:大力发展集装箱多式联运助力供应链“补短强基”

加快发展集装箱运输对促进经济贸易发展、改善经济结构和运输结构具有十分重要的意义,国家政策层面也高度重视对集装箱运输行业的发展引导,重点规范集装箱运输相关技术与操作标准,扩大集装箱运输市场应用,推动集装箱运输模式创新,为我国供应链“补短强基”提供必要基础支撑。

行业发展现状

1、集装箱泊位建设日益完善

从我国万吨级及以上集装箱港口泊位建设情况来看,2010-2021年总体呈现波动增加态势,到2021年底超过360个,反映出国内大型集装箱港口基础设施建设逐年完善。

2、集装箱运力供给稳步增长

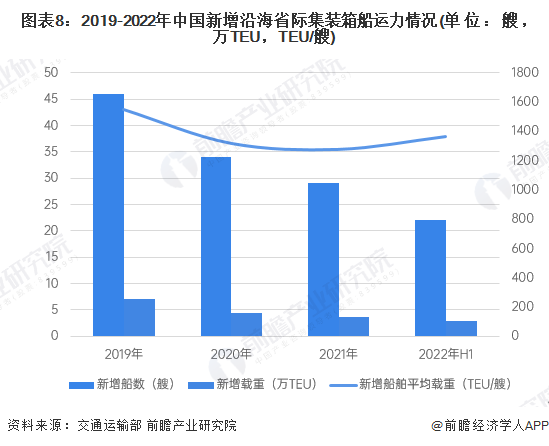

2019-2021年,全国沿海省际集装箱船数逐年增长。截至2022年上半年,全国沿海省际运输集装箱船(700TEU以上,不含多用途船)共计336艘、箱位数79.8万TEU,较2021年底相比均有所增长。

从新增运力来看,2019-2021年新增沿海省际集装箱船运力呈现逐年下降的态势,2022年上半年新增运力22艘、3.0万TEU;从新增集装箱船平均载重来看,近两年呈现逐年增长的态势,反映出新增的沿海省际集装箱船舶大型化趋势明显。

3、港口集装箱吞吐量波动增长

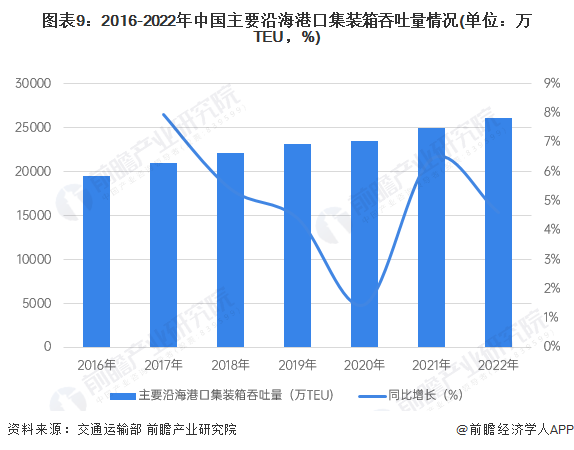

从沿海港口集装箱吞吐量来看,根据交通运输部的统计数据,2016-2022年,全国主要沿海港口集装箱吞吐量逐年增长,从2016年的1.9亿TEU左右增长至2022年的2.6亿TEU以上。政策层面持续推动沿海煤炭等货物“散改集”,带动沿海集装箱运输需求持续增长。

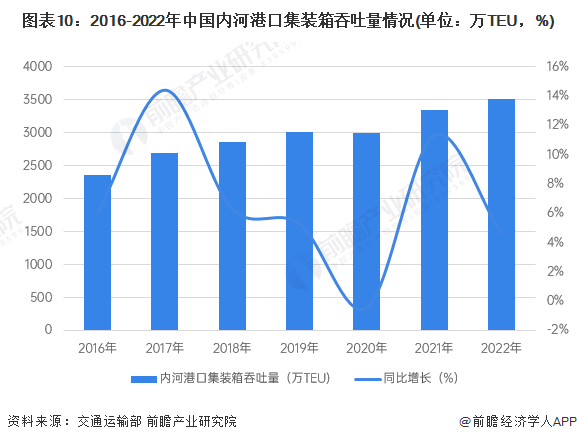

从内河港口集装箱吞吐情况来看,2016-2019年国内内河集装箱吞吐总量逐年增长,到2020年受疫情影响稍有下降;2021-2022年逐年增长,2022年全年内河港口集装箱吞吐量超过3500万TEU。

4、近期集装箱运价有所回落

从中国海上丝绸之路进出口集装箱运价指数来看,受新冠疫情影响,集装箱进出口运价指数大幅波动,其中出口运价指数波动相对较大。自2020年11月份开始,中国海上丝绸之路进口、出口集装箱运价均呈现大幅增长的趋势;到2022年初,集装箱运价市场开始回落;截至2023年1月,中国海上丝绸之路进口、出口集装箱运价指数均下降至117点以下。

5、集装箱多式联运市场快速发展

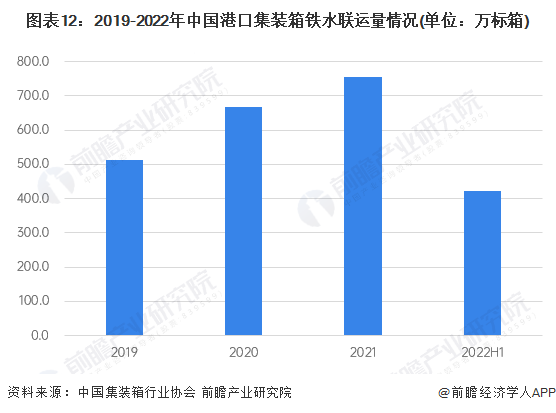

根据中国集装箱行业协会资料,2021年,全国港口集装箱铁水联运量超过750万TEU,涨幅超过30%;2022年上半年,沿海主要港口完成铁水联运超过420万TEU,铁路集疏占港口集疏运比例普遍增长,我国集装箱多式联运实现规模和质量的持续提升。

行业竞争格局

1、区域竞争:上海港集装箱吞吐量位居全球第一

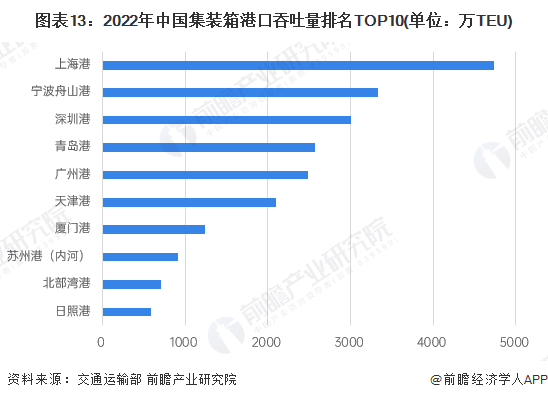

从各省市集装箱港口吞吐量来看,2022年,全国港口集装箱吞吐量前十名分别为:上海港、宁波舟山港、深圳港、青岛港、广州港、天津港、厦门港、苏州港、北部湾港、日照港。其中,上海港以4730万TEU吞吐量位居全球港口第一。

2、企业竞争:中远海运集团稳居国内集装箱班轮运输市场领先地位

目前国内的集装箱运输以水路运输为主,陆运(铁路和公路运输)为辅。其中,集装箱水运(航运)企业主要是大型集装箱班轮公司,以国企/央企为主;集装箱陆运市场参与主体类型多样,以多式联运业务布局为主。

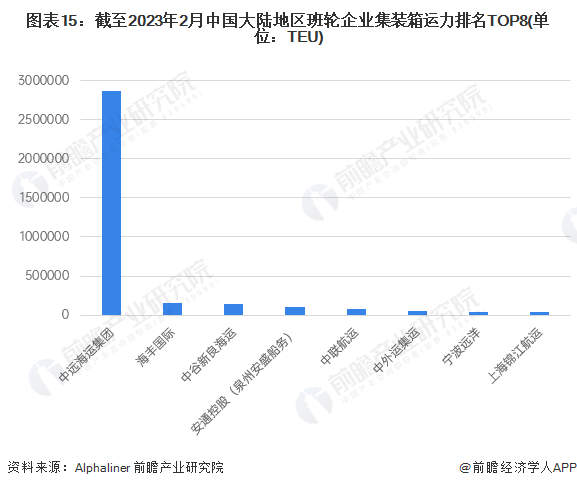

在集装箱水运市场竞争中,截至2023年2月,中远海运集团以超过280万TEU运力规模位居中国大陆地区第一,遥遥领先于其他企业。另外,海丰国际超过15万TEU,中谷新良海运和安通控股(泉州安盛船务)均超过10万TEU。

行业发展前景及趋势预测

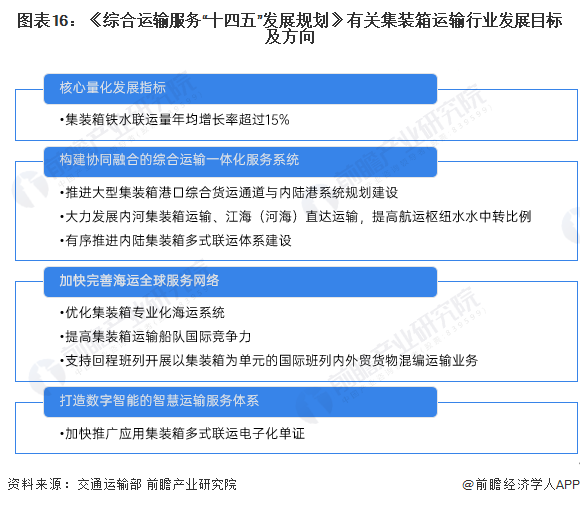

1、“十四五”期间,集装箱铁水联运量年均增长15%以上

根据交通运输部发布的《综合运输服务“十四五”发展规划》,“十四五”时期,国家着力完善集装箱公铁联运衔接设施,推进铁路、内河集装箱运输比重和集装箱铁水联运比重大幅提升,其中重点提出集装箱铁水联运量年均增长15%以上。

2、经济新常态下,集装箱运输趋于集约化、智能化和绿色化

经济新常态下,我国交通运输发展机遇和挑战并存,而集装箱运输行业在持续落实降本增效的同时,逐渐向集约化、智能化和绿色化等方向发展。

更多本行业研究分析详见前瞻产业研究院《中国水运行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务