2023年中国钛白粉产业价值链分析 中大型钛白粉制造商毛利率较高【组图】

行业主要上市公司:金浦钛业(000545)、安纳达(002136)等。

本文核心数据:钛白粉行业产业链;钛白粉行业成本分析

钛白粉行业产业链结构梳理

钛白粉(titanium dioxide),是一种重要的无机化工颜料,主要成分为二氧化钛。钛白粉的生产工艺有硫酸法和氯化法两种工艺路线。钛白粉在涂料、油墨、造纸、塑料橡胶、化纤、陶瓷等工业中有重要用途

钛白粉产业链上游为原材料,包括钛铁矿、钛精矿、金红石、钒钛磁铁矿等;中游即为钛白粉产品,按照使用的提炼方式分为氯化法钛白粉和硫酸法钛白粉;下游为钛白粉的应用领域,钛白粉广泛应用于涂料、塑料、造纸、油墨、橡胶等多个领域。

钛白粉行业成本结构中原材料成本约60%

目前,我国钛白粉行业成本结构主要由原料成本、能源动力、人工成本和制造费用组成。

2020年在中核钛白的钛白粉制造的成本结构中,原材料成本占62.04%,能源成本占比17.73%,人工成本占比2.63%,制造费用占比14.45%;2021年公司钛白粉产品原材料成本占比小幅增长,占比达67.84%,同比上涨5.8个百分点;能源成本占比下降至15.20%;人工成本占比为2.31%;制造费用占比小幅下降至14.45%。整体来看,公司生产的钛白粉生产除原料占比以外,能源及制造费用成本占比也不少,合计约30%。在成本控制方面,能源及制造费用成本控制同样需要重视。

龙佰集团近两年的钛白粉制造的成本结构中,原材料成本约占63%,能源和动力约占20%,人工成本、折旧占比均约4%。整体看来,能源和动力在龙佰集团钛白粉生产当中占比相对较高。

钛白粉公司产品的主要原材料为钛精矿、钛原料等,原材料价格高企,对公司的经营业绩产生一定影响。两家公司作为行业领导者,拥有较大的集中采购优势,应该通过套期保值、提前备货等方式降低原材料波动对经营带来的不利影响。

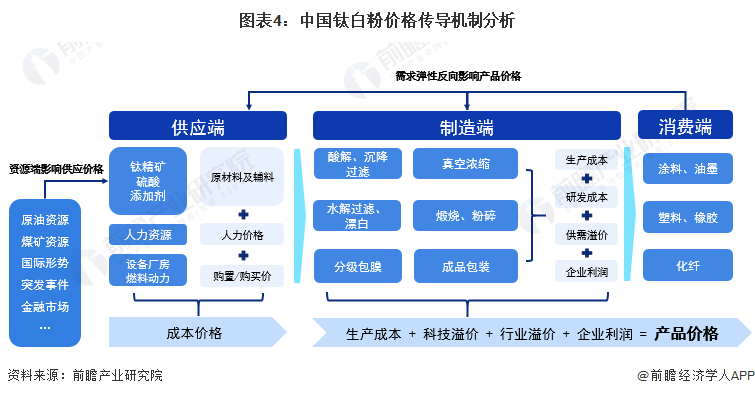

钛白粉价格传导机制分析

钛白粉产品市场价格由行业供应端、制造端及消费端共同作用而成、并逐级传导。供应端的成本价格包括原材料及辅料价格、人力价格、设备厂房价格等,其中原材料价格受大宗商品、国际形势、突发事件的影响较大;供应端价格传导至制造端形成了生产成本,制造业综合供需溢价、研发成本和企业利润,形成“制造端价格”传导至消费端,而消费市场需求弹性也反作用于供应端、制造端,形成“价格-需求-价格”的传导路径来影响钛白粉产品市场定价。

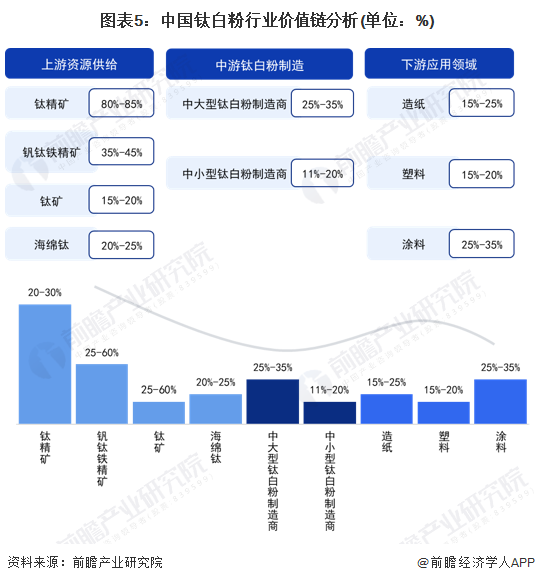

中大型钛白粉制造商毛利率较高

我国钛白粉成本结构中原材料占比较高,具体来看钛精矿产品毛利率较高,产品毛利率达到80%以上;中游钛白粉制造商中,中大型钛白粉制造商的毛利率较高,达到25%-35%,中小型钛白粉制造商毛利率则为11%-20%;下游应用领域中,涂料行业毛利率较高,整体在25%-35%左右。

更多本行业研究分析详见前瞻产业研究院《中国钛白粉行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务