【行业深度】洞察2023:中国新能源专用车行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:厦门金龙(600686);东风汽车(600006);华晨汽车(1114.HK);通用五菱(0305.HK)等

本文核心数据:新能源专用车;市场集中度;竞争梯队;竞争状态;市场份额

中国新能源专用车企业注册资本在20亿以上的有东风汽车、中国一汽和长安汽车;注册资本在10-20亿以内的有通用五菱;注册资本在1-10亿以内的有金龙汽车、吉利汽车与华晨汽车。

中国新能源专用车行业企业主要分布在重庆地区,重庆有重庆瑞驰、华晨鑫源与上汽红岩公司,其他地区类似吉林、辽宁、安徽等均有企业分布。

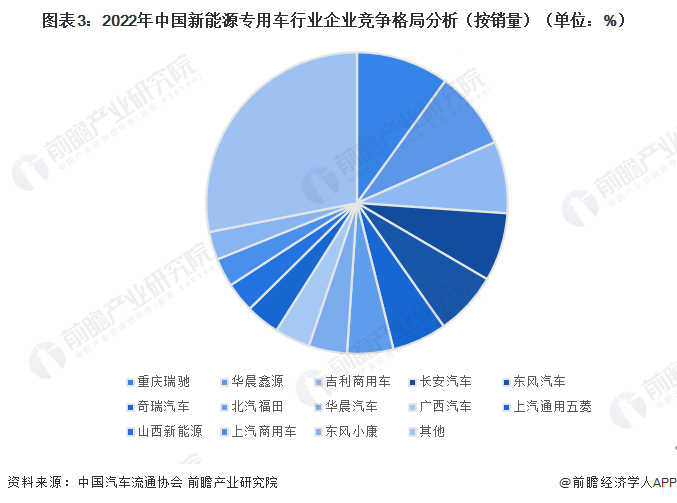

2、中国新能源专用车行业市场份额

2022年,重庆瑞驰、华晨鑫源和吉利商用车新能源专用车销量排名较靠前,其销量分别为29096辆、24601辆与22498辆,重启瑞驰占比10%、后两者均为8%。传统厂家重庆瑞驰、奇瑞汽车等有渠道优势的企业销量情况较好,市场份额占比靠前。目前微客的主力车企长安、上汽通用五菱和奇瑞都进入专用车行业,技术逐步提升。

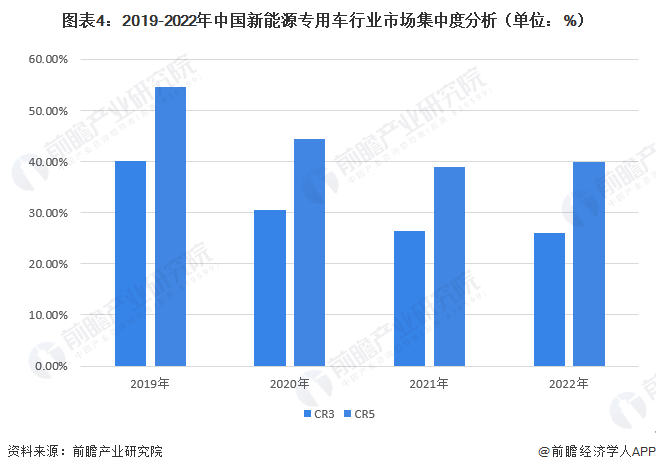

3、中国新能源专用车行业市场集中度

2019-2022年,中国新能源专用车行业CR3与CR5整体呈现下降趋势,说明越来越多企业进入中国新能源专用车行业。2022年,中国新能源专用车行业CR3与CR5分别为26%与40%,表明中国新能源专用车行业市场集中度较高,市场属于寡占Ⅴ型,头部企业对市场具有一定的控制能力。

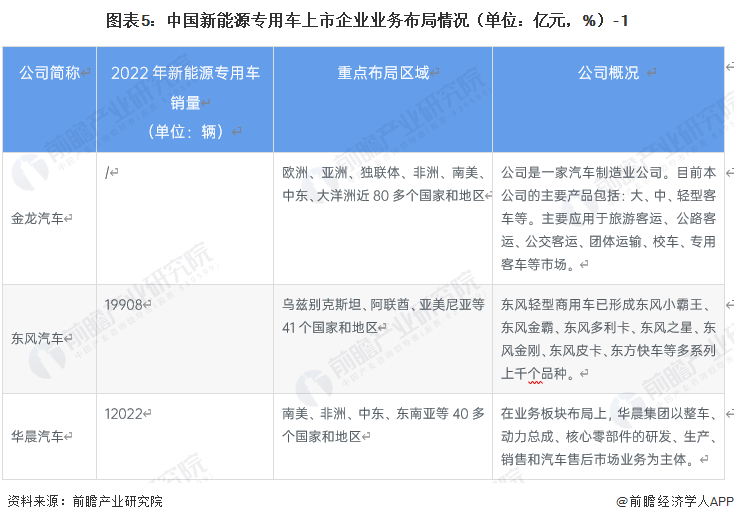

4、中国新能源专用车行业企业布局

金龙汽车布局区域较广,在欧洲、亚洲、独联体、非洲、南美、中东、大洋洲近80多个国家和地区军有销售布局,其次为东风汽车,在乌兹别克斯坦、阿联酋、亚美尼亚等41个国家和地区有销售布局。从新能源专用车销量角度分析,吉利汽车新能源专用车销量最高,为22498辆,其次为长安汽车,销量为21424辆。

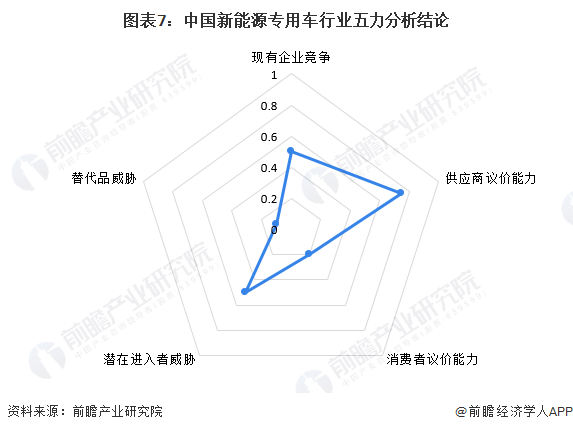

5、中国新能源专用车行业竞争状态评价

中国新能源专用车行业上游主要为原材料供应,中国锂资源供应行业集中度高,龙头企业占据绝大部分市场份额,由此可知,中国新能源专用车行业供应商的议价能力较强;新能源专用车的购买方主要为单位,消费者规模庞大且分散,行业消费者的议价能力较弱;近年来,一方面国内出台政策支持新能源专用车行业,另一方面现有车企研发水平较高,综合判断行业新进入者威胁适中;中国新能源专用车替代品为传统专用车,新能源专用车存在诸多优势,由此判断替代品威胁较小;2022年中国新能源专用车CR5为40%,行业集中度较高。

综上所示,中国新能源专用车行业的竞争情况如下图所示:

更多本行业研究分析详见前瞻产业研究院《中国新能源专用车行业深度调研与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、IPO募投可研、IPO业务与技术撰写、专精特新小巨人申报、十五五规划等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务