启示2023:中国金融科技行业投融资及兼并重组分析(附投融资汇总、产业园区和兼并重组等)

行业主要上市公司:恒生电子(600470.SH);神州信息(000555.SZ);宇信科技(300674.SZ);信雅达(600571.SH)等

本文核心数据:金融科技投融资金额、投融资数量、投融资轮次、投资主体结构

1、2022年投融资热度为近年峰值

从行业投融资事件数量来看,受互联网金融热潮的影响,2015-2018年为金融科技投融资的高峰期,2019年出现降温。2020年受到疫情的影响以及行业内监管规范政策频出,投融资事件数量进一步下降。

从投融资金额来看,2018年为中国金融科技投融资金额最高的年份,达到了1953.33亿元,主要是因为中国金融科技领域在2018迎来快速发展:银行等传统金融机构建立科技子公司,发力数字化;以BATJ为首的互联网巨头也纷纷着力于金融科技。2021年,随着元宇宙概念爆火,金融科技板块投融资事件再次增加。2021年中国金融科技产业共发生356件投融资事件,投融资金额达到1355.91亿元。2022年随着元宇宙热度的减退,投融资事件和金额分别降至200件和739.39亿元。截至2023年3月3日,中国金融科技产业共发生18起投融资事件,投融资金额共计56.93亿元。

注:2023年投融资及并购金额及数量数据搜索日期截止2023年3月3日,下不赘述。

2、金融科技投融资即将进入快速发展阶段

从单笔最大融资金额来看,2018年单笔最大融资金额超过100亿元,主要为IPO融资金额,除此之外,从近年来的投融资金额来看,2017年单笔最大投资金额达到53.35亿元,成为第二高的金额,从行业投融资趋势来看,中国金融科技行业单笔投融资金额有望再破新高。

从金融科技的投资轮次分析,目前金融科技投融资轮次处于起步和初期阶段,种子轮、天使轮和A轮总占比超过50%,说明行业内新兴企业较多,行业竞争程度较为激烈。随着近两年来中国宏观利好政策不断发布,越来越多的新兴企业试图入局赛道,预计未来几年行业内的竞争激烈程度将持续提升。

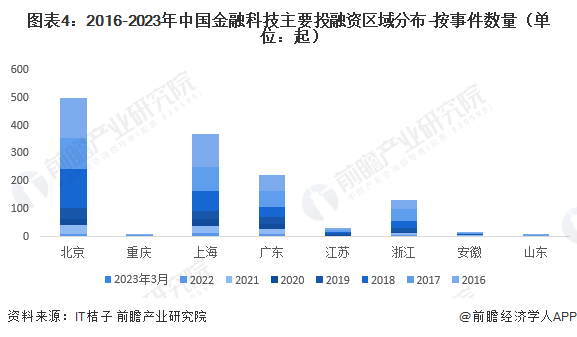

3、中国金融科技行业投融资集中在江浙沪区域

从金融科技行业的企业融资区域来看,目前北京的融资数量最多,其中2021年和2022年共38起,累计融资事件数达761起。可以看出,多个区域的投融资事件都在2017-2022年这几年发生,主要原因是政府对于行业发展的促进政策不断出台,企业产品技术得到进一步增长,加上元宇宙等概念的爆火,从而吸引了更多资本入局。

4、中国金融科技行业企业投融资事件汇总

2022-2023年3月我国金融科技行业的主要投融资事件如下:

5、中国金融科技行业投资主体分析

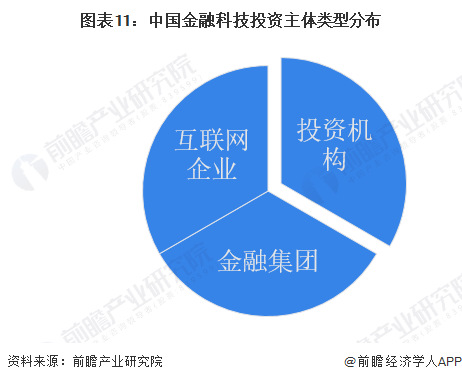

目前中国金融科技的投融资主体有很多种方式,有企业、风险投资机构、政府等,从行业的龙头企业股权结构和企业的运行性质上来看,投资主体主要由资本集团和相关企业担任控股主体,如红杉资本、中金和天使投资机构等,主要是对于金融科技行业的整体形势看好而入局。

6、金融科技行业投融资总结

从我国金融科技行业投融资现状来看,目前我国金融科技市场投融资活动持续活跃。对于传统金融机构及互联网企业来讲,加强对金融科技企业的投资有利于快速提高其跨界业务整合能力及科技创新能力,增强市场竞争力。由此来看,我国金融科技产业投融资事件将进一步增加。

更多本行业研究分析详见前瞻产业研究院中国金融科技产业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务